E’ un momento a dir poco terribile per le obbligazioni Saipem, reduci da svariate sedute in profondo rosso. I titoli del debito emesse dalla società sono arrivate a perdere quasi un quarto del loro valore in appena una settimana. E’ successo che nei giorni scorsi Saipem abbia lanciato l’ennesimo profit warning. Subito dopo è arrivato il declassamento del rating da parte di S&P da BB a BB- con “creditwatch” negativo. Significa che l’agenzia si riserva di declassare ulteriormente i bond, già “spazzatura”.

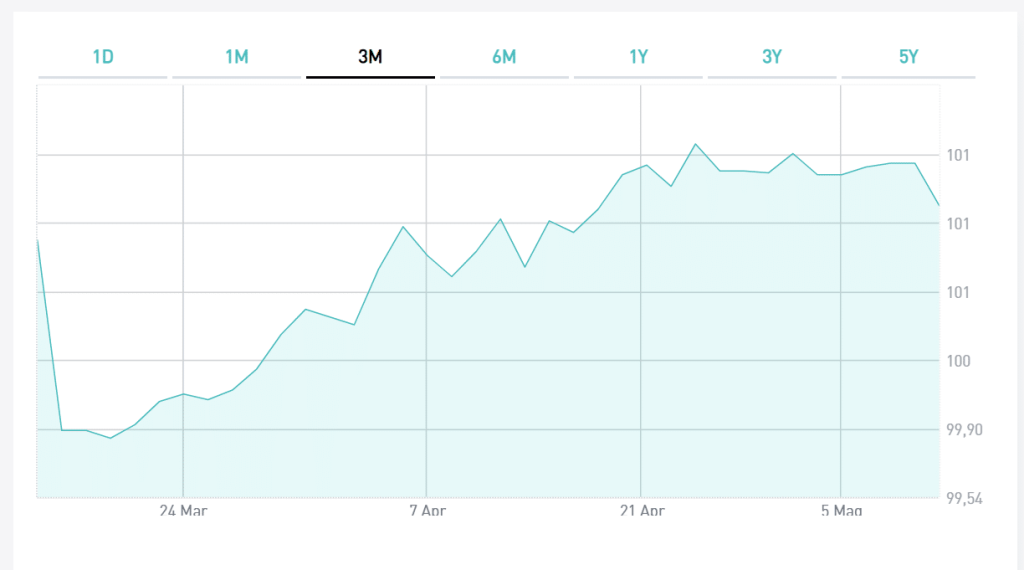

A soffrire parecchio sono state le obbligazioni Saipem “callable” con scadenza il prossimo 5 aprile e cedola 2,75% (ISIN: XS1591523755).

L’importo da rimborsare ammonta a 500 milioni di euro, a fronte di disponibilità di cassa stimate in 700 milioni. Cresce il dubbio che la società possegga tutti i mezzi necessari per procedere al pagamento. E in questa fase, l’emissione di nuove obbligazioni è da escludersi, dati gli altissimi rendimenti vigenti. Il titolo ha perso, ad esempio, circa il 13,5%. Quotava alla pari, mentre oggi si acquista a 86,5 centesimi, corrispondenti a un rendimento alla scadenza di oltre il 100% annualizzato.

Obbligazioni Saipem e rischio credito

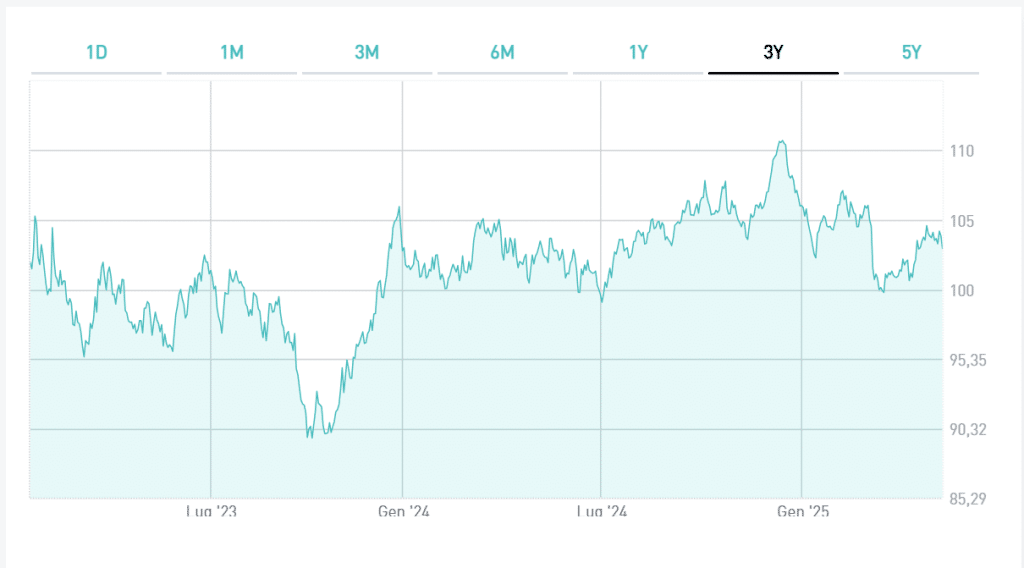

Non va meglio alle obbligazioni Saipem con scadenza marzo 2028 e cedola 3,125% (ISIN: XS2325696628), crollate in pochi giorni di circa il 24% a poco più di 74 centesimi. Al momento, offrono un rendimento lordo in area 10%. Con il cambio della dirigenza, gli analisti stanno speculando su un aumento di capitale di 1-1,5 miliardi di euro, anche se qualcuno non esclude si possa salire a cifre ancora più elevate. Dopo avere perso quasi il 37% quest’anno, le azioni in borsa valgono 1,21 euro ciascuna e capitalizzano appena 1,23 miliardi. Dunque, l’aumento sarebbe molto diluitivo per gli azionisti, tra cui spiccano ENI e Cassa depositi e prestiti con rispettivamente 30,5% e 12,6%.

Non v’è alcun dubbio che gli altissimi rendimenti delle obbligazioni Saipem, specie a breve scadenza, riflettano rischi altrettanto elevati. Va detto, però, che gli azionisti di controllo sono soggetti molto solidi e affidabili, peraltro controllati a loro volta dallo stato. Risulta difficile immaginare che il Tesoro lasci mai saltare a gambe per aria una sua controllata, finendo per minacciare la propria stessa credibilità creditizia. In altre parole, molto probabile che l’aumento di capitale ripiani il fabbisogno di liquidità e che gli obbligazionisti non vadano incontro ad alcun rischio concreto. Se così fosse, i prezzi di questi giorni risulterebbero molto appetibili.

giuseppe.timpone@investireoggi.it