Ultimi giorni per poter sottoscrivere le nuove Obbligazioni Tasso Misto Cap&Floor 2019 di BancoPosta. Scade infatti il 25 Maggio il termine ultimo per poter acquistare, tramite gli uffici postali italiani, i nuovi bond che saranno emessi da Banca IMI a favore dei clienti di Poste Italiane. Un’operazione che è stata studiata dall’Ente guidato da Massimo Sarmi in partnership con Banca IMI e che prevede di raccogliere tramite i 14mila sportelli postali italiani qualcosa come 450 milioni di euro, il cui ammontare potrebbe anche aumentare qualora le richieste superassero la cifra messa a disposizione dalla banca. Caratteristica principale del nuovo prestito obbligazionario è che l’offerta è riservata esclusivamente ai titolari di un conto corrente BancoPosta o di un libretto postale nominativo, ad esclusione in quest’ultimo caso dell’offerta fuori sede e delle adesioni online, che abbiano sottoscritto il contratto per la prestazione dei servizi di investimento e aperto un deposito titoli presso Poste Italiane e che aderiscano all’offerta mediante denaro contante, assegni bancari o circolari e accredito di stipendio/pensione sul libretto di risparmio o sul conto corrente collegati al deposito titoli utilizzato per la sottoscrizione ovvero, per il solo conto corrente, tramite ordini di bonifico e, in ogni caso, al netto di eventuali prelievi.

Bond Banca IMI S.p.A. 2013/2019 “TassoMisto Cap&Floor BancoPosta” – Serie 1

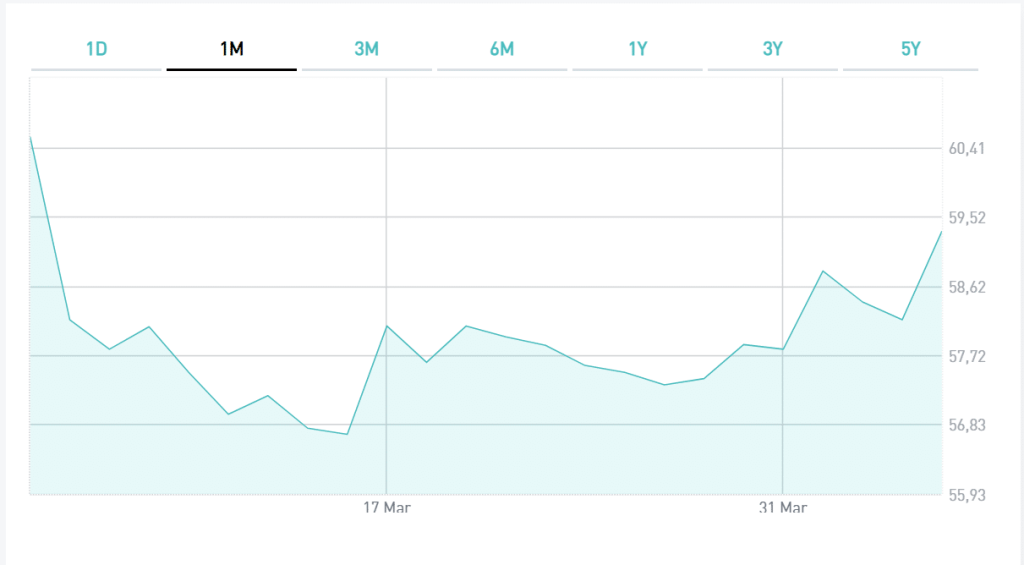

Le obbligazioni (Isin IT0004906308) – come prevede il regolamento – prevedono il pagamento, per i primi due anni, di cedole lorde a tasso fisso annue pari al 4,60% e successivamente, dal terzo al sesto anno, di cedole lorde variabili semestrali pari al tasso Euribor 6M + 2,00% con una cedola minima (Floor) pari al 2,45% annuo lordo e una cedola massima (Cap) pari al 4,60% annuo lordo, nonché il rimborso a scadenza da parte dell’emittente del valore nominale. Il titolo, sottoscrivibile alla pari, cioè a 100, sarà negoziabile a partire dal 31 Maggio sul Mot per tagli minimi da 1.000 euro e staccherà la cedola annualmente il 31 maggio e semestralmente il 30 maggio e il 30 novembre fino al 2019 (per maggiori dettagli, consultare la scheda prodotto allegata). Da una prima analisi – osservano gli analisti – il titolo, alle attuali condizioni di mercato, offre sicuramente un appeal superiore a quello dei titoli di stato di eguale durata, almeno per quanto concerne la parte iniziale a reddito fisso. Per i primi due anni, l’analogo strumento finanziario pubblico, il Ctz, offre infatti un rendimento che è circa meno della metà di quello offerto dai nuovi bond Banca IMI Cap&Floor 2019 e, pur tenendo conto della differenza di standing fra i titoli di stato e la banca del gruppo Intesa San Paolo (rating BBB+), oltre che della diversa imposizione fiscale sugli interessi (20%, anziché 12,50%), lo scarto appare comunque notevole.

Certo, la parte variabile riserva delle incognite essendo al momento il tasso Euribor molto basso, ma in caso di ripresa dell’economia italiana e del tasso interbancario di riferimento, si potrebbe anche arrivare a ottenere il 4,60% di cedola lorda fino a scadenza, come anche rischiare di prednere un interesse più basso.

E’ il rischio implicito delle obbligazioni strutturate.

Caratteristiche delle obbligazioni strutturate Banca IMI 2019 di Poste Italiane

Le obbligazioni strutturate collocate in esclusiva da Poste Italiane – come specifica l’Ente – sono emesse da primari gruppi bancari nazionali e internazionali e, fatta salva la solvibilità dell’emittente, riconoscono generalmente un interesse fisso, pagato periodicamente o in unica soluzione, e il rimborso del capitale investito a scadenza. Possono altresì riconoscere, periodicamente o a scadenza, un interesse aggiuntivo indicizzato all’andamento dei mercati finanziari. Il meccanismo finanziario di indicizzazione all’andamento dei mercati varia a seconda del tipo di obbligazione ed è studiato per cogliere le migliori opportunità di investimento. Il meccanismo è descritto, in dettaglio, nel materiale regolamentare di ciascuna obbligazione. Le Obbligazioni strutturate sono titoli di debito costituiti da una componente obbligazionaria e da una componente definita “derivativa” implicita, costituita da uno o più contratti di acquisto e/o vendita di opzioni sui sottostanti di riferimento (tassi, indici, azioni, fondi, commodities etc) dal cui andamento può dipendere il riconoscimento di un rendimento minimo e/o massimo (Cap e/o Floor) ovvero il riconoscimento di un eventuale interesse aggiuntivo. Le obbligazioni strutturate rappresentano quindi un’alternativa all’investimento diretto sui tassi, indici, azioni, fondi, commodities. L’esistenza di un interesse fisso consente al cliente di beneficiare di un rendimento minimo anche in presenza di mercati negativi.

Obbligazioni Tasso Misto Cap&Floor 2019 di BancoPosta