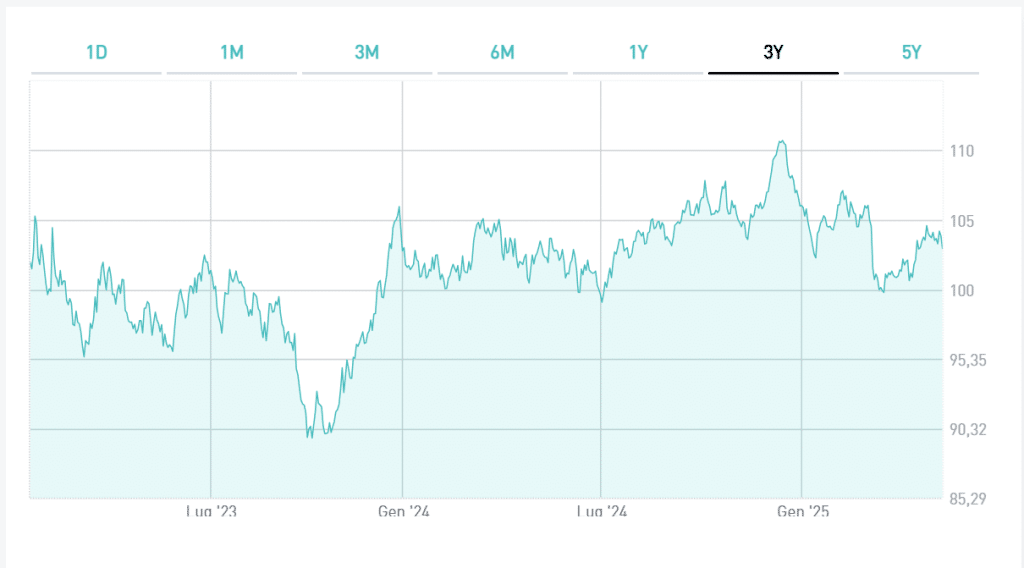

Monte Paschi di Siena (MPS) rientra di diritto tra gli asset in mano allo stato da privatizzare. Già a novembre il Tesoro ha ceduto una quota del 25%, ben superiore alle attese, incassando 920 milioni di euro e scendendo intorno al 39% del capitale. Entro l’anno, dovrà liberarsi delle azioni restanti, secondo un accordo sottoscritto con la Commissione europea. Una seconda tranche non potrà essere messa sul mercato prima di fine febbraio, quando scadrà il lock-up di 90 giorni pattuito con la vendita di due mesi fa. Una prospettiva che piace molto agli investitori, come dimostra il continuo rialzo delle quotazioni per le obbligazioni subordinate di MPS.

Obbligazioni subordinate, maxi-rialzi spettacolari

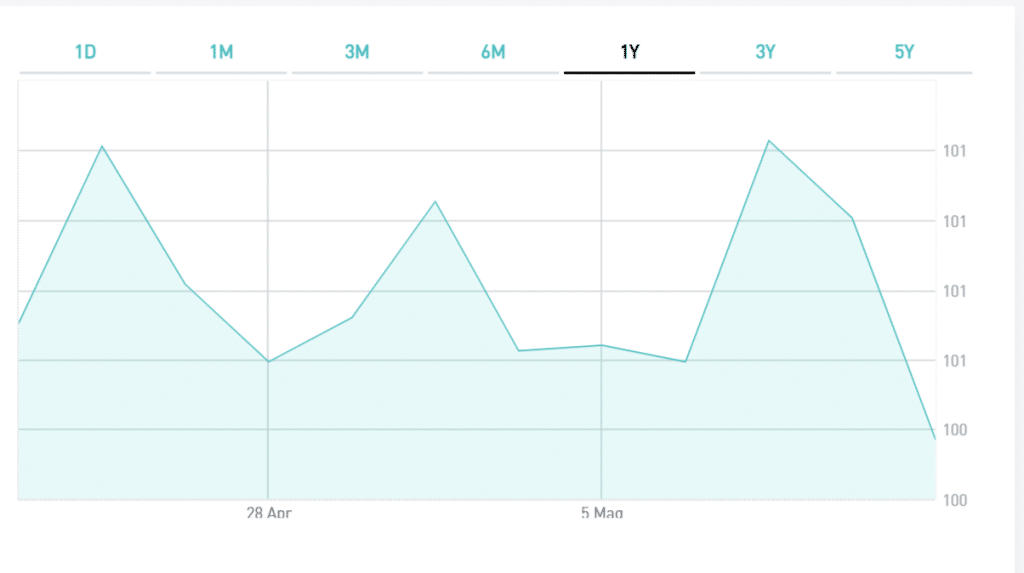

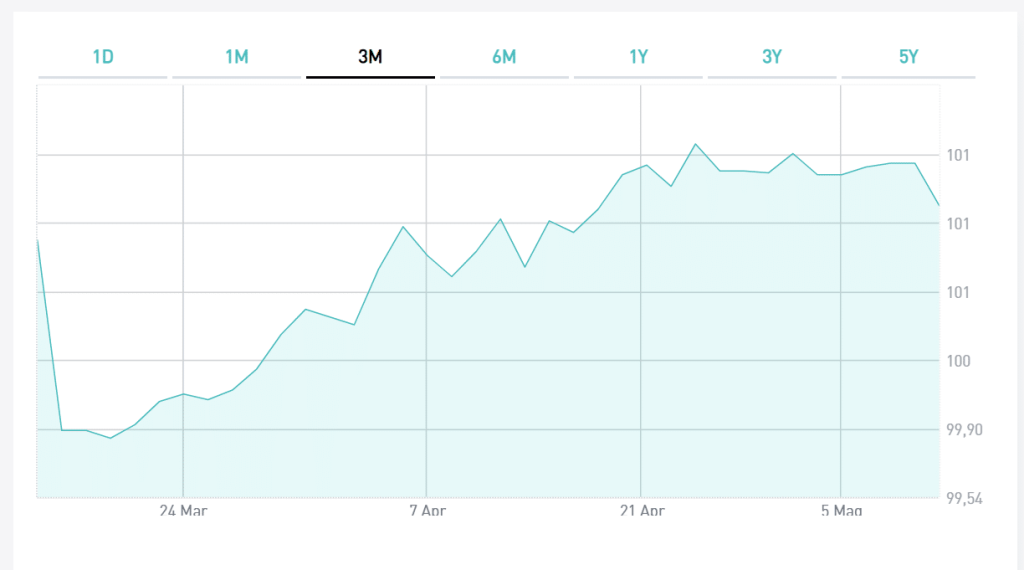

Ieri, il bond con cedola fix-to-float in scadenza il 18 gennaio 2028 (ISIN: XS1752894292) prezzava sopra 102, quando nel settembre del 2022 era sceso a un minimo di 45 centesimi. In appena sedici mesi ha messo a segno un boom spettacolare del 127%. Il tasso di interesse annuo lordo corrisposto all’investitore è pari all’IRS a 5 anni più un margine di circa il 5%. Ciò implica una cedola per il gennaio del prossimo anno pari all’incirca il 7,60%. Il rendimento lordo alla scadenza si attesta così per il momento intorno al 6,85%.

E il bond con scadenza 23 luglio 2029 e cedola 10,50% (ISIN: XS2031926731) si acquistava per 114 contro un minimo di 50 centesimi toccati a inizio settembre del 2022. Anche in questo caso, la corsa vale circa il 128%. E al netto della cedola, che avrebbe incrementato il rendimento effettivo di quasi un altro 30% per il periodo considerato. E il “callable” con scadenza 22 gennaio 2030 e cedola 8% (ISIN: XS2106849727) vale sul mercato 102 dai meno di 47 centesimi dell’estate di due anni fa.

Un rialzo di oltre il 117%, sempre al netto del guadagno garantito dalla cedola.

Obbligazioni MPS su con privatizzazione

La corsa senza freni delle obbligazioni MPS riflette non soltanto il trend generale, tra l’altro da un mese a questa parte in parziale inversione di rotta, bensì anche l’appetito del mercato per l’istituto senese a seguito dell’avviata privatizzazione di novembre. La prospettiva che il Tesoro azzeri la sua partecipazione nei prossimi mesi piace, anche perché nel frattempo la banca è tornata a macinare utili dopo essere stata risanata a spese dei contribuenti. Un esito per nulla scontato. Anzi, la privatizzazione avrebbe potuto seminare qualche timore circa il grado di rischio effettivo dei bond, specie dopo che MPS è uscita dalla lista delle banche sistemiche e per questo risulterebbe teoricamente più agevole applicarle il “bail-in“ nel caso si ripresentassero condizioni finanziarie simili a quelle degli anni passati che portarono alla nazionalizzazione.

giuseppe.timpone@investireoggi.it