La scorsa settimana, Eni ha avviato e portato a termine l’emissione di un bond convertibile del valore di 1 miliardo e legato ad obiettivi di sostenibilità ambientale. La durata è stata fissata in sette anni, dato che la scadenza sarà il 14 settembre del 2030. L’obbligazione offre una cedola annuale lorda del 2,95%, effettivamente esigua in una fase di alti tassi di mercato come quella che stiamo vivendo. Tanto per fare un raffronto, il BTp a 7 anni offre al momento più del 4% lordo e a fronte di una tassazione assai inferiore, cioè del 12,5% contro il 26%.

Nel caso in cui anche solo uno dei due obiettivi sostenibili non fosse centrato entro la fine del 2025, a partire dalla data di pagamento del 14 settembre 2027 la cedola salirebbe dello 0,50%. Quali sono i target? Taglio delle emissioni di Co2 per le operazioni Upstream del 65% rispetto ai livelli del 2018; aumento della capacità installata da fonti rinnovabili a 5 GW.

Come funziona bond convertibile

Dicevamo, il bond Eni è un convertibile. Infatti, esso prevede la possibilità per gli obbligazionisti alla scadenza di convertire il titolo in loro possesso in azioni della compagnia ad un prezzo di 17,5513 euro, a premio del 20% sui 14,6261 euro. Quest’ultimo è il prezzo medio di borsa della seduta di borsa di giovedì scorso, il giorno in cui è avvenuto il collocamento.

Ecco spiegato perché la cedola è bassa. I bond convertibili tendono sempre ad offrire meno, in cambio di un possibile vantaggio alla scadenza. Infatti, se il prezzo delle azioni Eni al 14 settembre 2030 risulterà superiore ai 17,5513 euro sopra indicati, l’obbligazionista troverà conveniente esercitare la conversione. In quel modo, otterrà il titolo ad un costo inferiore rispetto al suo prezzo di mercato. Rivendendolo anche all’istante, potrà lucrare dalla differenza.

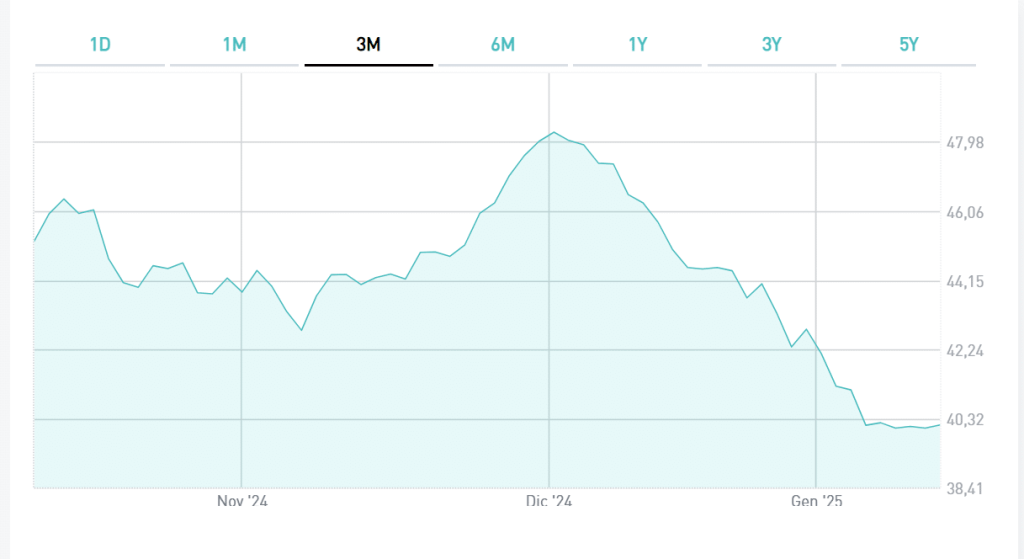

Abbiamo anche scritto nell’articolo di presentazione delle nuove obbligazioni convertibili che le azioni Eni non prezzano almeno a 17,55 euro da nove anni.

Bond Eni, ecco prezzo azioni profittevole

A questo punto, siamo in grado di rispondere alla domanda. Il bond Eni appena emesso risulterebbe conveniente nel caso in cui le azioni della compagnia alla scadenza in borsa varranno non meno di 19 euro. A quel prezzo, il guadagno per l’obbligazionista sarà dell’8,3%, che spalmato sui 7 anni della durata dell’investimento ci esiterebbe proprio quell’1,15% in più garantitoci dai bond ordinari. Stiamo escludendo dal calcolo l’eventualità che la cedola salga nell’ultimo quadriennio per il mancato raggiungimento dei target ambientali.

L’ultima volta che le azioni Eni hanno visto i 19 euro è stato nell’estate del 2014. Si conferma la scelta rischiosa di affidarsi al bond Eni convertibile per ricavare valore tramite la conversione. Chiaramente, più i prezzi di borsa salissero nei prossimi anni e maggiore la corsa anche dell’obbligazione sulla previsione positiva per la scadenza. Potrebbe anche accadere che la quotazione si porti a un livello tale da consentire all’obbligazionista di disinvestire con lauto profitto. E’ una caratteristica dei bond convertibili risentire dell’andamento azionario.