Hanno giudizi elevatissimi, anche se quasi nessuno ne parla come asset d’investimento. La ragione è semplice: i bond svizzeri appaiono poco remunerativi. Basti guardare alla curva dei rendimenti per capire. Si va da poco meno dell’1% per la scadenza a 1 anno a poco più dello 0,35% per quella a 40 anni. La curva è invertita, fenomeno che tende a verificarsi quando il mercato sconta un taglio dei tassi di interesse. E la Banca Nazionale Svizzera ha iniziato a tagliare il costo del denaro, abbassandolo due volte negli ultimi mesi all’1,25%.

Safe asset redditizi in passato

Il paese alpino può permettersi di allentare la politica monetaria. L’inflazione domestica è scesa all’1,3% e il cambio contro l’euro viaggia sempre nei pressi dei massimi storici. E con le tensioni geopolitiche di questi anni e attese anche in futuro, il franco svizzero rischia di apprezzarsi ulteriormente, un fatto che l’istituto teme per le possibili implicazioni deflattive sull’economia.

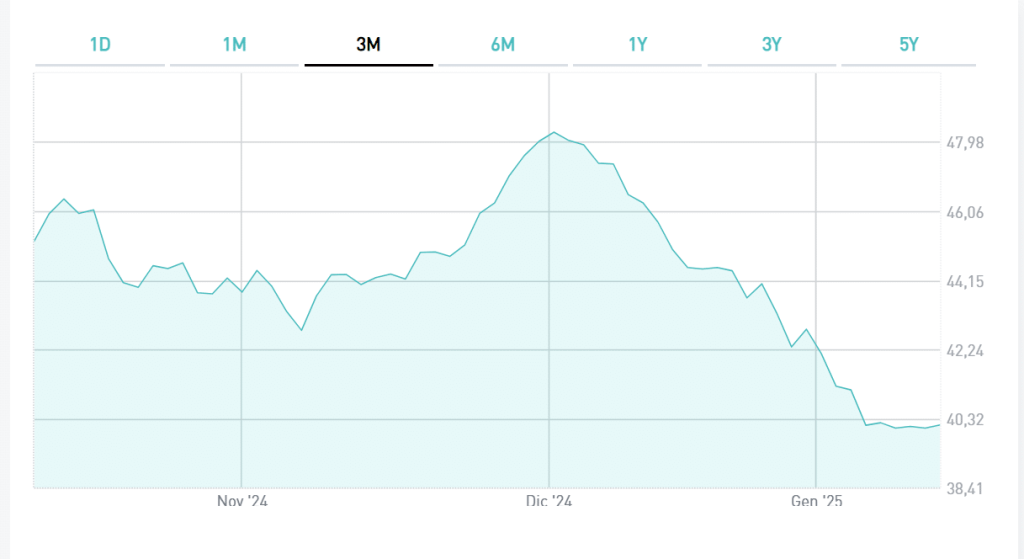

Oggi come oggi, i bond svizzeri a 10 anni offrono mezzo punto percentuale contro più del 3,80% del BTp di pari durata. Sembrerebbe pura follia acquistarli, a meno di voler accrescere la qualità del portafoglio con l’inserimento di “safe asset”. Il discorso si complica quando prendiamo in considerazione il fattore cambio. Prendete i bond svizzeri a 5 anni. Se li avessimo acquistati nel luglio del 2019, ci saremmo portati a casa un investimento con rendimento medio annuo del -1%. In tutto, -5%. Nello stesso frangente, invece, il BTp a 5 anni ci avrebbe reso circa lo 0,70% all’anno: 3,50% in tutto.

Tassi reali negativi in Svizzera

Tralasciando il fatto che entrambi gli investimenti si sarebbero rivelati dannosi con il ritorno imprevisto dell’inflazione, il punto è che il franco svizzero contro l’euro si è rafforzato del 13,5% nell’ultimo lustro. A conti fatti, i bond svizzeri ci avrebbero offerto un rendimento effettivo a scadenza più alto dei titoli di stato italiani di circa tre quarti di punto percentuale all’anno.

Certo, ci troviamo in una fase particolare. Il franco svizzero è già fortissimo e il successore di Thomas Jordan a governatore centrale difficilmente accetterà che eventuali continui a rafforzarsi contro l’euro. Grazie alla bassa inflazione, poi, l’istituto elvetico dovrebbe tagliare i tassi anche nei prossimi trimestri. Attenzione, però, al fatto che già oggi i tassi reali risultano leggermente negativi, mentre sono ancora nettamente positivi nell’Eurozona. E questo tende a remare contro il franco svizzero, al netto di possibili tensioni geopolitiche.

Bond svizzeri poco allettanti anche con fattore cambio

Dopodiché, pur non essendo corretto confrontare bond svizzeri con rating tripla A e BTp con rating BBB, emerge che lo spread lungo la curva tra i due titoli sia elevato. Sul tratto decennale viaggia sopra il 3,30%. Questo significa che un investitore italiano troverebbe ugualmente conveniente puntare sui titoli elvetici solo nel caso in cui il franco si apprezzasse contro l’euro di quasi il 40% entro i prossimi dieci anni. Ma questo significherebbe puntare su un cambio sotto 0,60, che allo stato attuale appare fanta-finanza. Tutto può accadere, ma per il momento sembra che i rendimenti offerti dallo stato alpino non siano allettanti in uno scenario a basso e medio rischio.