Quando parliamo di valute emergenti, il primo pensiero corre all’elevato rischio di cambio che si corre investendovi. D’altra parte, gli asset in essi denominati offrono generalmente rendimenti ben più elevati di quelli vigenti sui mercati avanzati. Il rischio di credito stesso risulta, in effetti, più consistente. Una soluzione di possibile compromesso può arrivare dall’investimento in obbligazioni sovranazionali denominate in valute emergenti. Il rischio di credito si azzera, sebbene rimanga quello di cambio. Un esempio di questo tipo si ha con il bond zero coupon emesso poco prima dell’estate dalla Banca Internazionale per la Ricostruzione e lo Sviluppo, istituto facente capo alla Banca Mondiale.

Rendimento elevato, pesa la duration

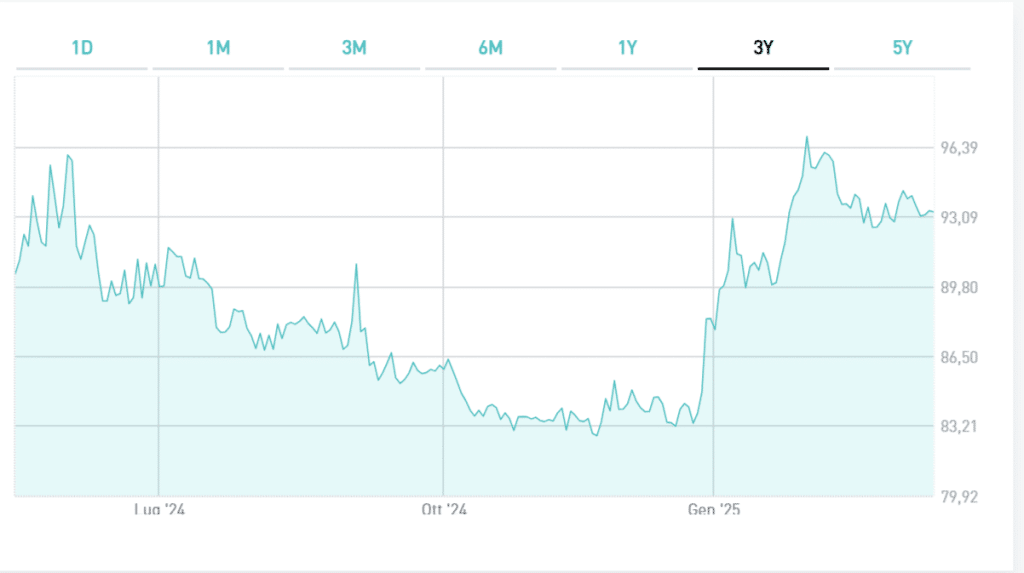

L’obbligazione a cui ci riferiamo ha scadenza il 26 maggio 2037 (ISIN: XS2483844176) ed è denominata in real brasiliani. Non staccando alcuna cedola fino alla scadenza, il suo guadagno per l’investitore è dato dalla sola differenza tra il prezzo di rimborso del capitale e quello di acquisto. Per quanto detto, presenta una volatilità elevata, dato che in questo caso la “duration” coincide con la durata residua del bond zero coupon.

L’emissione è avvenuta per 250 milioni di real, qualcosa come quasi 47 milioni di euro al cambio attuale. Il titolo è quotato all’Euronext di Milano. E’ un “dual currency”, nel senso che il rimborso non avverrà in real brasiliani, bensì in euro sulla base del tasso di cambio euro-dollaro e dollaro/real alla data fissata. Ad ogni modo, ci esponiamo al rischio di cambio. Insieme al mancato percepimento della cedola per 15 anni, fa sì che il rendimento lordo offerto sia molto elevato. Giovedì scorso, lo zero coupon esibiva una quotazione di 19 centesimi. Essa corrispondeva all’11,85% annuo.

Zero coupon, rischi cambio e liquidità

E quanto rischierei in termini di cambio? Abbiamo cercato di capirlo facendo il confronto con un’altra emissione del gruppo Banca Mondiale. Il titolo in esame è denominato in euro e ha anch’esso scadenza nel maggio 2037 (ISIN: XS2475492349) con cedola 1,75%. Al prezzo di 98,77 centesimi, la scorsa settimana offriva un rendimento lordo di 1,85%. In altre parole, il 10% esatto in meno dello zero coupon in real. Questo significa che, a parità di rischio di credito, il rischio di cambio scontato è del 10% annuo, dato dall’indebolimento atteso del real brasiliano contro l’euro.

Se il mercato avesse ragione, il rendimento effettivo alla scadenza sarà stato dell’1,85% all’anno. Molto basso, pur a fronte di un titolo sicurissimo. Ma non è detto che le previsioni si rivelino esatte, né che bisogna tenere lo zero coupon fino alla scadenza. Si può sempre approfittare di un eventuale rialzo delle quotazioni, ponderato per le variazioni del cambio occorse durante la detenzione del bond in portafoglio, al fine di maturare una plusvalenza. Il vero problema sarebbe, tuttavia, riuscire a rivenderlo in tempi brevi. Il rischio di liquidità pesa parecchio sulle negoziazioni, data la quantità scarna emessa in valore. Ancora minore sarà quella transata quotidianamente.