Sarà in emissione dal 2 al 6 ottobre prossimo, salvo chiusura anticipata, il BTp Valore 2028. Si tratta del secondo bond retail del Tesoro con cedole crescenti e corrisposte per la prima volta su base trimestrale. In dettaglio, gli obbligazionisti riceveranno per i primi tre anni un certo tasso e negli ultimi due anni un tasso superiore. In data 29 settembre tali tassi saranno resi noti. Previsto anche un premio fedeltà dello 0,50% del capitale nominale investito, a patto che il titolo sia tenuto in portafoglio sin dall’emissione fino alla scadenza.

Gestori risparmio critici

A conti fatti, sulla base degli attuali rendimenti di mercato, il BTp Valore 2028 esiterebbe non meno del 4% lordo annuo. Con un’inflazione italiana attesa in media ben al di sotto, l’investimento sembrerebbe essere interessante per le famiglie. Purtuttavia, i commenti di numerosi gestori del risparmio sono critici, se non spesso palesemente negativi. Essi eccepiscono che non sia saggio concentrare i propri investimenti sui titoli di stato, anche perché si perderebbero opportunità alternative ben più remunerative.

Chi ha ragione? Bisogna precisare per prima cosa che se vai in un negozio, non puoi pretendere che il titolare ti parli bene del suo concorrente dall’altra parte del marciapiede. Il BTp Valore, anzi tutti i titoli di stato in sé, rappresentano una concorrenza temibile per il risparmio gestito. Se una famiglia investe nei bond dello stato, evidentemente sottrae risorse ad altri strumenti finanziari venduti dalle reti di consulenza.

Rischi fiscali in crescita con aumento tassi

Detto questo, ci sono alcune ragioni in tali considerazioni. Il BTp Valore è un debito dello stato italiano. Per le agenzie di rating internazionali i giudizi sono bassi: BBB per S&P e Fitch e Baa3 per Moody’s. Questo significa che l’Italia è considerato un debitore a medio rischio per via del suo elevatissimo indebitamento: al 144,4% del PIL nel 2022, secondo dato più alto nell’Eurozona dopo la Grecia.

Il governo sta puntando sui cosiddetti bond retail proprio per alleggerire le emissioni sui mercati e inviare agli investitori stranieri un segnale positivo circa la solvibilità del nostro debito, grazie all’abbondante domanda interna. Tuttavia, ciò implica che le famiglie italiane stanno addossando rischi crescenti inserendo bond pubblici in portafoglio. L’eventuale successo del collocamento del BTp Valore 2028 da un lato favorirebbe una discesa dello spread, dall’altro concentrerebbe il rischio sovrano sul mercato domestico.

Rischio tassi per BTp Valore 2028

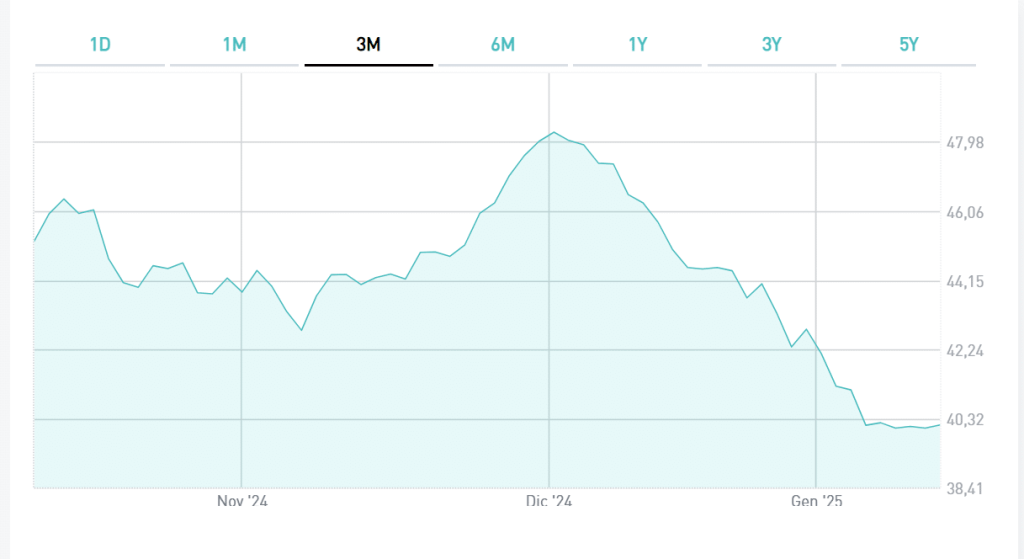

In altre parole, a mali estremi l’Italia avrebbe minori remore nel varare una ristrutturazione del debito pubblico, se a detenerlo fossero perlopiù i suoi stessi cittadini. Va detto, comunque, che si tratta di uno scenario estremo, improbabile e remoto. Insomma, per adesso siamo alla teoria. Dopodiché, esiste anche un rischio tassi. Se i rendimenti di mercato continuassero a salire, il BTp Valore 2028 perderebbe appeal. Supponiamo che offra una cedola media annua del 4% e che il rendimento quinquennale salga al 5%. La quotazione scenderebbe e chi lo volesse rivendere in anticipo rispetto alla scadenza, riporterebbe una perdita.

Anche in questo caso, però, sembra più verosimile lo scenario opposto. Avremmo già o quasi raggiunto il picco dei tassi, per cui i rendimenti nei prossimi mesi dovrebbero iniziare a scendere dopo un periodo di relativa stabilizzazione. E la quotazione del BTp Valore 2028 si terrebbe grosso modo stabile prima di apprezzarsi.