Sarà di 2,25 miliardi di euro l’importo che il Tesoro si aspetta di raccogliere con l’emissione di due nuove tranche di altrettanti BTp indicizzati all’inflazione dell’Area Euro. In tanti credono che le loro caratteristiche siano del tutto assimilabili a quelle dei BTp Italia, molto più conosciuti e popolari tra le famiglie grazie alle aste loro dedicate. In realtà, ci sono alcune differenze tecniche di cui vi abbiamo dato conto negli anni e che rendono l’investimento parzialmente differente.

BTp indicizzati all’inflazione, scadenza 2030

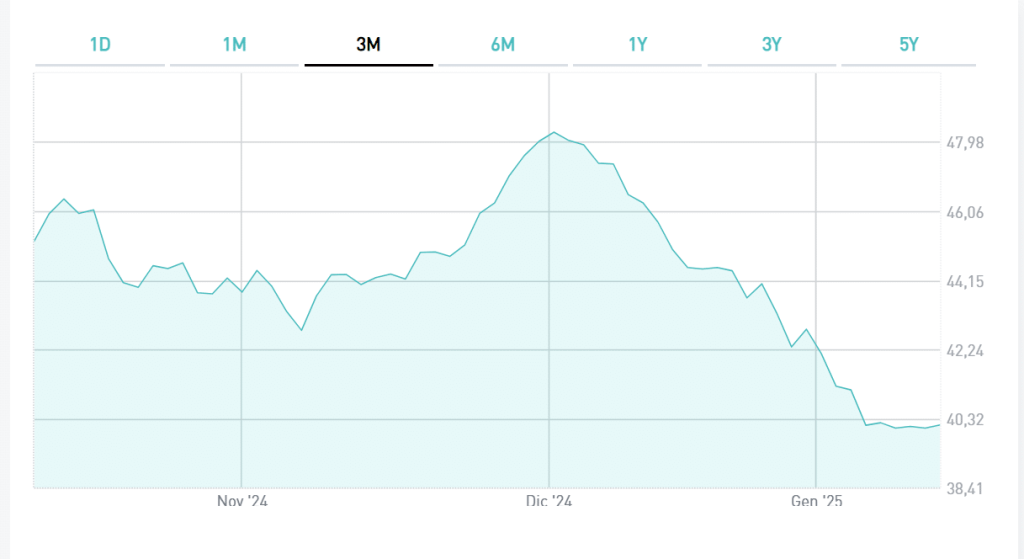

Iniziamo con il primo dei due BTp indicizzati all’inflazione. Scadenza 15 maggio 2030 e cedola reale 0,40% (ISIN: IT0005387052). La tranche sarà offerta per un minimo di 500 milioni e un massimo di 1 miliardo di euro. Questo bond sul mercato secondario trattava ieri a 93,10 centesimi. In pratica, offriva un rendimento reale dell’1,65%. Considerate che il bond del Tesoro di pari durata con cedola fissa rendeva nelle stesse ore intorno al 3,50%. La differenza dell’1,85% corrisponde alle aspettative d’inflazione in media per i prossimi sei anni riguardo all’Eurozona. Il target fissato dalla Banca Centrale Europea (BCE) è del 2%.

Attenzione al prezzo. Abbiamo detto che supera di poco i 93 centesimi. Vi aspettereste di pagare intorno ai 931 euro per un lotto minimo di 1.000 euro. Invece, vi ritrovereste a versare molto di più. Ed ecco la grande differenza con i BTp Italia. I BTp indicizzati all’inflazione europea riconoscono la rivalutazione del capitale tutta alla scadenza. Per questa ragione, se il bond viene rivenduto prima, l’acquirente deve corrispondere al venditore il rateo della rivalutazione dalla data di emissione alla data della compravendita.

Rivalutazione del capitale

Poiché l’asta ha come data di regolamento il 27 giugno, per quel giorno il Tesoro ha stimato una rivalutazione del capitale del 21,201%. Questo significa che i 93,10 centesimi vigenti nella giornata di ieri sul mercato andrebbero moltiplicati per 1,21201.

Scadenza 2039, ecco le condizioni di mercato

Per quanto riguarda il secondo dei BTp indicizzati all’inflazione dell’Area Euro, trattasi della scadenza 15 maggio 2039 con cedola reale 2,40% (ISIN: IT0005547812). La tranche sarà compresa tra 750 milioni e 1,25 miliardi. Ad una quotazione di 102,35 offriva ieri un rendimento di quasi il 2,20% al netto dell’inflazione. Esso si confronta con il 4,25% di rendimento dato dal BTp con cedola fissa e scadenza sempre nel 2039. In questo caso, il differenziale supera di poco il 2% e centra perfettamente il target della BCE.

Valgono le stesse considerazione di cui sopra: tasso di rivalutazione del 3,34% da versare al di là del prezzo. Perché molto meno del 21% e passa dell’altro bond? Semplicemente per il fatto che l’emissione è avvenuta lo scorso anno, mentre per il BTp€i 2030 fu nel 2019. Dunque, ad oggi è stata accumulata minore inflazione ai fini della rivalutazione. Stando ai prezzi di mercato di ieri, l’investitore dovrebbe aspettarsi di pagare qualcosa come quasi 1.058 euro per ogni lotto minimo nominale di 1.000 euro.

BTp indicizzati all’inflazione buon investimento con rischio carovita

I due BTp indicizzati all’inflazione diverrebbero ancora più appetibili nel caso in cui le nostre aspettative d’inflazione risultassero superiori a quelle scontate dal mercato. Se riteniamo, insomma, che per i prossimi anni il rischio di un nuovo boom dei prezzi al consumo sia stato sottostimato, converrebbe a maggior ragione inserire tali titoli in portafoglio. Oltre a proteggerci dal carovita, li avremmo acquistati a sconto.