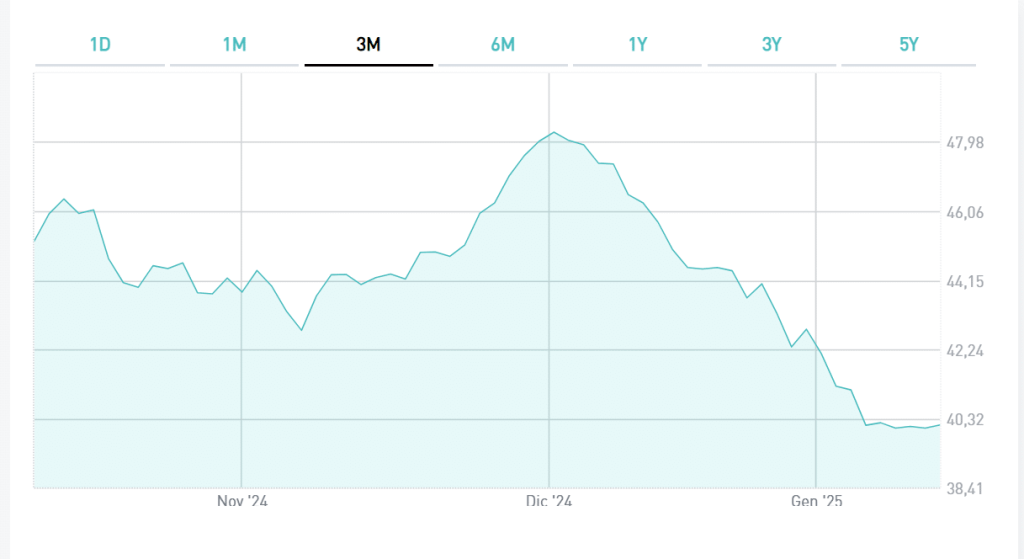

Si è conclusa l’offerta lanciata da Banco Bpm per il riacquisto delle obbligazioni perpetue Additional Tier 1 (ISIN: XS2089968270). Le richieste presentate sono state pari a 179,487 milioni di euro e sono state interamente accettate dall’emittente. Il loro pagamento si rende possibile grazie all’emissione di un nuovo titolo con medesime caratteristiche e la cui data di regolamento è avvenuta martedì 16 luglio (ISIN: IT0005604803). L’importo offerto al suo valore nominale è stato anche in questo caso di 400 milioni, esattamente quanto l’altro bond.

Rischi bond AT1

Trattandosi di obbligazioni perpetue, neanche la nuova emissione presenta alcuna scadenza. Questo significa che il capitale può non essere mai rimborsato. Per l’investitore costituisce un rischio, che si aggiunge ad un’altra caratteristica intrinseca. Se il tasso di patrimonializzazione CET1 dell’istituto scendesse sotto un livello prefissato, le cedole e lo stesso capitale potrebbero essere azzerati. Considerate quanto accaduto nel marzo dello scorso anno ai bond AT1 di Credit Suisse.

In considerazione di questi fattori di rischio, le obbligazioni perpetue di Banco Bpm staccano cedole elevate: 7,25% per i primi sette anni. Ogni sei mesi fino al 16 luglio del 2031, quindi, l’investitore avrà la certezza di un pagamento elevato. Tra il 16 gennaio e il 16 luglio del 2031 l’emittente può esercitare la call, invece, contestualmente alla prima data di reset. In effetti, dopo il 16 luglio la cedola diventa da fissa a variabile, ovviamente se l’emittente ha deciso di non rimborsare le obbligazioni perpetue. In quel caso, il tasso lordo su base annuale sarebbe fissato pari al tasso “midswap” a 5 anni più un margine del 4,553%.

Obbligazioni perpetue, rimborso mai certo

Tutte le successive date di reset cadrebbero a distanza di cinque anni l’una dall’altra. Le obbligazioni perpetue saranno negoziate alla Borsa di Lussemburgo. Possono essere considerate un investimento con cedola fissa per i primi sette anni, anche se il valore del capitale sul mercato potrebbe nel frattempo muoversi anche in misura rilevante in base alle probabilità scontate dagli investitori circa il rimborso alla prima data di reset o meno.