Le tensioni finanziarie si sono diradate negli ultimi mesi. Grazie anche agli annunci sui vaccini prima e alla loro commercializzazione dopo, gli investitori stanno riscoprendo l’appetito per il rischio, anche per effetto dei bassissimi rendimenti vigenti sui mercati avanzati. Il Treasury a 10 anni continua a offrire meno dell’1%, mentre in Europa e Giappone a farla da padroni sono i rendimenti negativi. E così, nell’ultimo trimestre dell’anno ad avere segnato punti sono stati alcuni mercati emergenti, tra cui il Sudafrica.

Doppio declassamento per il Sudafrica, reazione dei mercati timida

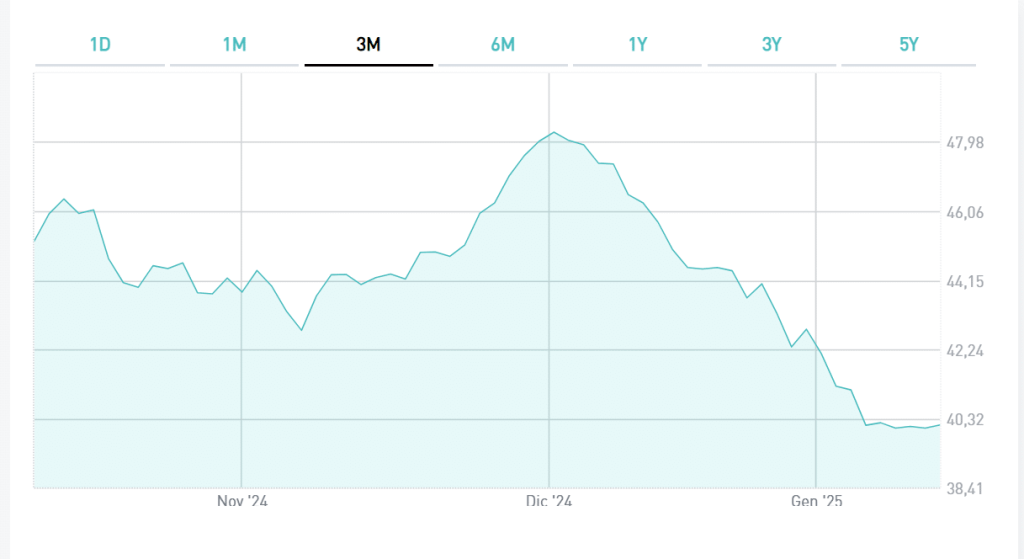

Dicevamo, andamento positivo per i titoli di stato sudafricani, amplificato dall’apprezzamento del cambio. Il rand guadagna da fine settembre l’8% contro l’euro, attestandosi a un tasso odierno appena sotto 18. A questo si aggiunge il 5% messo a segno dal bond in scadenza a fine febbraio del 2031 e con cedola 7% (ISIN: ZAG000077470). Oggi, offre un rendimento del 9,92%. Il ventennale con scadenza gennaio 2040 e cedola 9% (ISIN: ZAG000125980) guadagna oltre il 6% e rende poco meno dell’11,50%. Infine, il trentennale con scadenza febbraio 2049 e cedola 8,75% (ISIN: ZAG000096173) si è apprezzato di oltre il 9%, rendendo oggi sopra l’11,60%.

Questo significa che tra quotazioni e cambio entrambi in rialzo, per un investitore dell’Eurozona che si fosse posizionato sul mercato obbligazionario sudafricano al termine del terzo trimestre, oggi le plusvalenze complessive sarebbero nell’ordine del 13,50% per il decennale, del 14,3% per il ventennale e del 17,3% per il trentennale.

Nuovi guadagni possibili

Peraltro, la Reserve Bank of South Africa mantiene ancora i tassi al 3,50%, a fronte di un’inflazione al 3,20% a novembre. Il costo del denaro resta, pur di poco, positivo in termini reali.

In teoria, se l’inflazione decelererà, l’istituto avrà modo di tagliare ulteriormente il costo del denaro, dando impulso al mercato obbligazionario senza impattare negativamente sul cambio. In breve, il Sudafrica si mostra una meta interessante per i capitali esteri. Gli stessi livelli di rendimento appaiono ormai eccessivi rispetto all’inflazione domestica, specie in un ambiente di caccia alla “yield” sui mercati internazionali, come in questi mesi. Pur con tutte le criticità legate al deterioramento delle già fragili condizioni fiscali, i bond sudafricani valgono qualche minuto della nostra attenzione.

Bond Sudafrica, la ripresa forse si avvicina con appetito per il rischio e maxi-piano