Il caso Cipro ha fatto riesplodere il tema del rischio paese. Fondi d’investimento e singoli risparmiatori sono così tornati a considerare le mete lontane per i propri investimenti, anche perché adesso si parla di possibili focolai di tensione in Europa (Slovenia?) e di nuove turbolenze finanziarie in arrivo. L’imperativo categorico, quindi, non più quello solo di diversificare, ma di andare a investire lontano dall’area euro, magari nei paesi emergenti per cercare di spuntare qualche rendimento un po’ più generoso rispetto ai paesi con economie mature. Un indicatore da seguire per capire come muoversi sul terreno dei bond sovrani è quello dei rating ovvero dei giudizi di affidabilità sui singoli paesi assegnati dalle principali agenzie di rating.

Fondamentale è muoversi all’interno della categoria “investment grade”, cioè quei titoli ritenuti meritevoli di attenzione da parte degli investitori istituzionali. Così, in un contesto di tassi d’interesse bassi, i risparmiatori puntano a cercare rendimenti appetibili e un buon compromesso con il rischio paese del periodo congiunturale che stanno attraversando le economia avanzate.

Obbligazioni Messico: i fattori che spiegano il crescente appeal

L’interesse per i paesi emergenti non è mai venuto meno, soprattutto per gli anglosassoni. Il Messico, ad esempio, è tra i preferiti dai gestori di fondi inglesi che partono dalla constatazione che il peso messicano si sia rivalutato molto negli ultimi 12 mesi a seguito di una florida ripresa dell’economia. Ma non è solo la moneta ad essere interessante in Messico: in un mondo di tassi reali negativi, i rendimenti di questo paese sembrano sensazionali con un’inflazione core messicana del 3,3% anno su anno, e i titoli di stato in valuta locale a 10 anni, gli Mbonos, rendono mediamente oltre il 5 per cento.

Rendimenti reali che non sono alti per la preoccupazione del rischio di credito visto che tra i paesi emergenti il Messico è uno degli emittenti di migliore qualità, tanto che è oggi considerato un mercato sviluppato, dopo l’inclusione nell’indice Citigroup World Government Bond nell’ottobre 2010. Il Paese del resto sta conquistando una buona competitività nelle esportazioni rispetto alla Cina, mentre la convergenza dei costi ha fatto crescere la sua quota di mercato negli Stati Uniti e aumentato gli investimenti diretti esteri. “Il nuovo governo – spiegano gli analisti inglesi di Aberdeen Asset Management – ha implementato riforme del lavoro che, apportando nuovi miglioramenti a livello di occupazione nel settore formale, dovrebbero incentivare ulteriormente la competitività messicana. Infine, stanno aumentando le chance che nel corso del 2013 sia varata una riforma in campo energetico, nonostante la posizione di predominio che la società statale Pemex può ancora vantare nel settore”.

I titoli di stato messicani sembrano più sicuri di quelli italiani

Fra i vari titoli di stato messicani, segnaliamo il bond decennale da 1,6 miliardi di euro appena emesso sul mercato degli eurobond (XS0916766057) e che ha riscosso un successo inatteso fra gli investitori istituzionali. Il titolo paga una cedola del 2,75% il 22 aprile di ogni anno ed è negoziabile per tagli minimi da 100.000 euro.

Emesso alla pari, sul secondario il bond Messico 2023 prezza già 101 per un rendimento che sulla lunghezza decennale batte decisamente quello dei titoli di stato italiani di circa 200 punti base. Eppure il giudizio delle agenzie di rating internazionali sul Messico è di BBB (out look positivo), leggermente inferiore a quello dell’Italia (BBB). Cosa succede? Il mercato è impazzito? Nient’affatto – spiegano gli analisti inglesi – si tratta semplicemente di un fenomeno che in questo momento tende a prediligere gli investimenti in aree geografiche distanti dalla zona euro a costo di assumersi qualche rischio in più. In questo momento, poi, gli investitori tendono a evitare di investire nei paesi con debiti pubblici eccessivi, tralasciando altri parametri economici comunque importanti e fondamentali. L’Italia ha un debito/Pil pari al 127%, mentre il Messico è al 43% con una crescita che nel 2012 ha toccato il 3,9% superando addirittura il Brasile e diventando la seconda potenza economica dell’area centro americana.

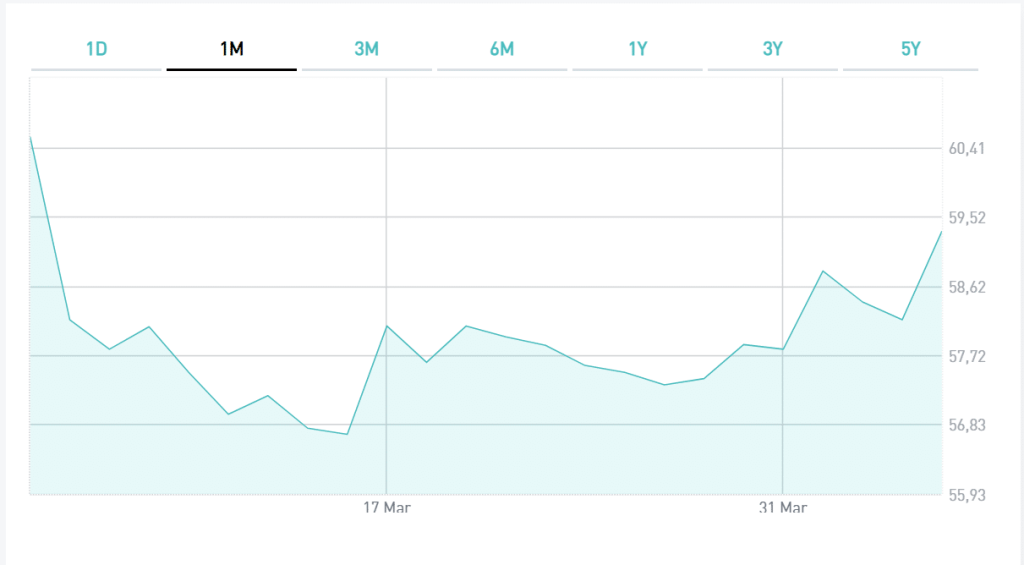

Il peso messicano si è apprezzato dell’8,5% in un anno

Volendo rischiare qualcosa di più, per i piccoli investitori c’è la possibilità di acquistare direttamente titoli di stato o obbligazioni in pesos messicani accollandosi, però, il rischio cambio. Al momento il peso messicano è scambiato a 16 contro l’euro, ma c’è da dire che le fluttuazioni in valuta locale sono molto legate all’andamento delle materie prime, come il petrolio di cui il Messico è grande esportatore. Una variazione repentina del prezzo del greggio ha solitamente delle ampie ripercussioni sul cambio con le principali valute. Per piccole somme, il peso messicano, potrebbe però rappresentare una valida alternativa per diversificare i propri investimenti. Recentemente la banca francese BNP Paribas ha collocato lo scorso mese di marzo 500 milioni di obbligazioni estere di durata triennale con cedola fissa al 4,25%. Il titolo beneficia di una valutazione molto positiva da parte di Standard & Poor’s che considera l’emittente francese più affidabile del Messico (A+). Il bond è trattato per tagli minimi da 25.000 pesos (circa 1.600 euro) e viene scambiato al momento intorno a 99 per un rendimento lordo a scadenza del 4,62%.