La pazienza è la virtù dei forti. Ne sanno qualcosa gli investitori, che quotidianamente sono tentati di liquidare le proprie posizioni al minimo cenno di cedimento di questo o quel titolo, questo o quel fondo, questa o quella materia prima. Solo chi ha i nervi saldi e non si fa prendere dal panico sui mercati finanziari può sopravvivere alla lunga. E mentre sta per concludersi il primo ventennio del nuovo secolo e millennio, possiamo già tirare le somme su quello che gli anni Duemila ci hanno riservato nel lungo periodo. Contrariamente a quanto certa retorica ci lascia credere, i mercati finanziari sono abbastanza semplici da capire e alla lunga regalano soddisfazioni.

La bolla dei mercati finanziari ci costringe a riflettere su come investire

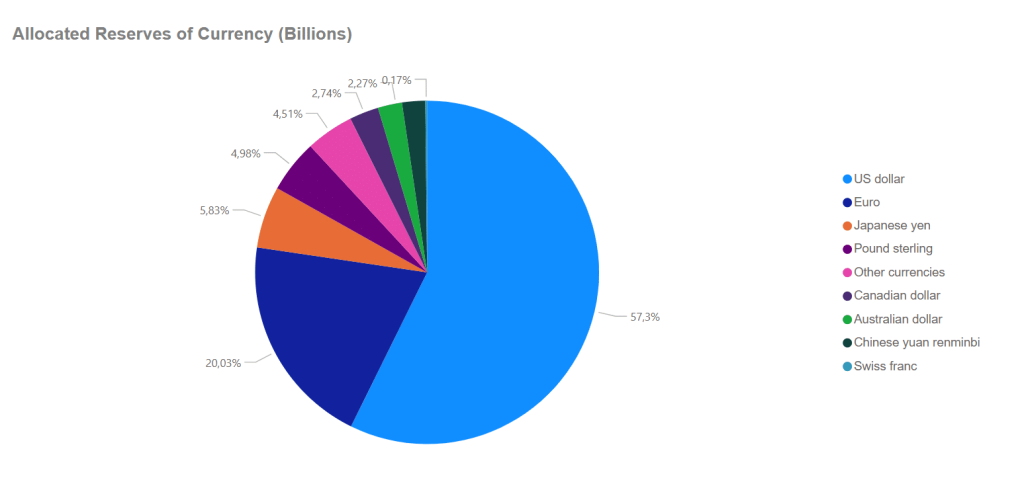

Cosa sarebbe successo oggi al nostro portafoglio di investimenti, se avessimo impiegato la liquidità a inizio 2000 in azioni, obbligazioni e oro? Un discorso generale è impossibile da compiere. Soffermiamoci sulla principale borsa mondiale: Wall Street. E al suo interno, seguiamo l’andamento dell’indice S&P 500, che raggruppa le azioni delle principali 500 società americane quotate. In questi 20 anni scarsi, ha segnato un boom del 120%, salendo dai circa 1.450 punti ai 3.170 attuali. Su base annua, parliamo di un rendimento del 4%. In dollari, attenzione. Senonché, il cambio euro-dollaro da allora si è rafforzato del 13%, per cui in euro i guadagni sarebbero stati del 95%, che farebbero ugualmente il 3,4% all’anno.

Il boom dell’oro

Non male, ma nulla rispetto al balzo compiuto dall’oro, che in euro apriva il millennio a 283 e adesso viaggia sopra i 1.600 per oncia. Siamo al +465%, pari a un rendimento annuo medio composto del 9%.

Peraltro, da qui ai prossimi mesi il metallo dovrebbe continuare ad apprezzarsi, specie se il dollaro iniziasse la discesa dopo un periodo di rafforzamento legato alle tensioni globali sul Covid-19.

L’India scalda il prezzo dell’oro: nuovi massimi in arrivo?

Quanto alle obbligazioni, il panorama sarebbe molto frastagliato. Abbiamo immaginato di avere investito una somma di denaro in un BTp a 30 anni, ossia un titolo a rischio sostanzialmente nullo, italiano e di lungo periodo. A inizio 2000, esso offriva un rendimento alla scadenza del 6%. Mica male, se pensiamo che oggi il BTp a 50 anni offra meno della metà e in Europa risulti persino tra i titoli più generosi, se non il più generoso in assoluto.

Considerate che nel ventennio in esame l’inflazione cumulata è stata del 49% negli USA e del 41% nell’Eurozona, pari a un tasso medio annuo rispettivamente del 2% e dell’1,73%. Questo significa che le azioni ci avrebbero reso il doppio, le obbligazioni per 3,5 volte e l’oro più del quintuplo della perdita di potere di acquisto. Ma moltissimi di noi italiani non abbiamo messo a frutto la liquidità e continuiamo a non farla fruttare, preferendo lasciarla comodamente in banca, dove non ci offrono più da tempo nemmeno il becco di un quattrino, dati gli interessi azzerati. Anzi, finiamo per rimetterci tra inflazione, imposta di bollo e canone legato al conto.

Andamento non lineare

Chiaramente, i 20 anni alle spalle sono stati tutt’altro che lineari sui mercati finanziari.

Da allora, ben tre crisi hanno attraversato le borse mondiali. Una avvenne proprio a inizio millennio con lo scoppio della bolla “dotcom”, mentre la più devastante si verificò nel 2008 con il crac di Lehman Brothers. La terza è arrivata inattesa a febbraio e si è protratta fino agli inizi di aprile, provocata dagli sconquassi economici accusati dal pianeta per effetto della pandemia. Tuttavia, tra fine dei “lockdown” e imponenti stimoli fiscali e monetari varati, il recupero delle perdite è stato pressoché completato, per quanto ulteriori cedimenti restino in agguato.

Un po’ più lineare è stata la tendenza rialzista dell’oro, che in dollari raggiunse il suo apice nel 2011, in coincidenza con la crisi dell’euro, ripiegando negli anni successivi e riprendendo quota di recente proprio per le tensioni connesse al Covid-19. L’obbligazionario meriterebbe un capitolo a parte. Le cedole si sono ristrette, ma i prezzi sono letteralmente esplosi tra i titoli sovrani e corporate, con i rendimenti ad essersi in molti casi portati in territorio negativo. Chi avesse acquistato bond di lunghissima durata con alte cedole a inizio 2000, oggi se lo ritroverebbe in portafoglio a prezzi esorbitanti, avendo nel frattempo incassato flussi di redditi cospicui e potendolo rivendere maturando laute plusvalenze.

Dunque, i mercati finanziari non tradiscono alla lunga, a patto che siamo in grado di diversificare l’investimento e di non uscire al momento sbagliato, magari facendoci prendere dal panico. A meno che non arrivi la fine del mondo, nel tempo le perdite si tradurranno in nuovi guadagni. E se proprio arrivasse la fine del mondo, il panico da disinvestimento non avrebbe alcun senso!

Perché il boom dei contagi da Coronavirus non dovrebbe spaventare l’investitore

giuseppe.timpone@investireoggi.it