Era stato un inizio di settimana promettente per i titoli di stato dell’Eurozona. In Italia, lo spread si era ristretto fin sotto i 230 punti base, vale a dire che il BTp a 10 anni era arrivato ad offrire “solo” il 2,30% in più del decennale tedesco. Il rendimento si era portato fino a un minimo del 4,10% durante la seduta di martedì. Ieri, la risalita. Spread tornato sopra 240 e rendimento a 10 anni al 4,40%. Ma la politica italiana non c’entra nulla. I mercati non sono particolarmente intimoriti dal governo Meloni che sta per nascere. Sebbene vogliano ancora verificare chi occuperà la casella cruciale di ministro dell’Economia, giudicheranno dai fatti.

E il programma che prende corpo per i primi mesi di vita del nuovo esecutivo di centro-destra andrebbe nella direzione auspicata di tenere a bada il disavanzo dei conti pubblici.

Quello che è accaduto ieri è stata la diretta conseguenza di una riunione a Vienna tenuta dai rappresentanti dell’OPEC. Il cartello petrolifero guidato dall’Arabia Saudita, d’intesa con altri paesi esterni tra cui la Russia, ha votato per tagliare la produzione di petrolio dal mese di novembre di ben 2 milioni di barili al giorno. Una decisione in parte scontata nelle ore precedenti, tant’è che il Brent si è sì riportato nettamente sopra 90 dollari al barile, ma senza fiammate impressionanti.

Spread su con taglio offerta petrolio

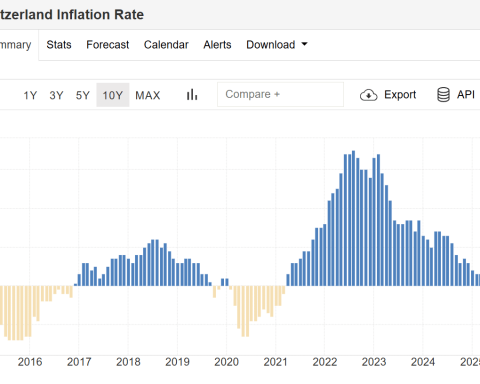

Ad ogni modo, lo spread è tornato a salire per effetto delle conseguenze temute a seguito della decisione viennese. L’OPEC ha segnalato senza fronzoli che intende mantenere le quotazioni petrolifere attorno ai 100 dollari. E il dollaro non sembra volerne sapere di indebolirsi. Ergo, di questo passo continueremo a pagare il greggio tra il 50% e il 70% in più della media del decennio scorso. Inevitabile l’impatto sull’inflazione, per cui anche i rendimenti sovrani dovranno adeguarsi. Se è vero, infatti, che il mercato sconti un rialzo dei tassi meno vigoroso di quanto atteso fino a qualche settimana fa, d’altra parte non sarebbe possibile per gli obbligazionisti pretendere rendimenti bassi con un’inflazione che potrebbe restare elevata a lungo.

A poco vale il discorso che il taglio dell’offerta di petrolio sarà effettivamente inferiore ai 2 milioni di barili al giorno annunciati, dato che esso si riferisce al livello di riferimento, già superato al ribasso dai membri dell’OPEC. E’ il segnale che conta: il cartello vuole tenere alte le quotazioni fin quando le condizioni di mercato lo renderanno possibile. L’inflazione è qui per restare. Lo spread in rialzo sconta il possibile impatto negativo sulla percezione del rischio sovrano italiano. Con un debito pubblico al 150% del PIL nel 2021, il nostro Paese non può permettersi tassi d’interesse troppo alti.

giuseppe.timpone@investireoggi.it