E’ stato un vero successo il collocamento di ieri presso gli investitori istituzionali del bond emesso dalla Juventus e ribattezzato subito dalla stampa “Ronaldo”, dal nome dell’attaccante portoghese in rosa a Torino sin dall’estate scorsa. Il giorno prima, il cda aveva deliberato una emissione obbligazionaria compresa tra 100 e 200 milioni e ieri, approfittando di una domanda pari a 250 milioni di euro proveniente anche da Asia, Germania, Francia e Regno Unito, oltre che dall’Italia, il club bianconero ha offerto 175 milioni, più dei 150 milioni inizialmente previsti. Il titolo stacca cedola annuale al 3,375%, è stato emesso poco sotto la pari a 99,436 e avrà durata quinquennale, in quanto sarà rimborsato il 19 febbraio del 2024.

Pertanto, il rendimento si è attestato a poco meno del 3,50%, il più basso mai spuntato sul mercato per un bond emesso da una società calcistica.

Eppure, al direttore finanziario Marco Re è stato fatto notare dalla stampa che la domanda non sarebbe stata così robusta, di fatto inferiore al doppio rispetto all’importo offerto dalla Juventus. Vero, ma bisogna fare i conti con le peculiarità del bond in questione, un senior “unsecured”. Cosa significa? Esso è un prestito obbligazionario rimborsabile prioritariamente tra i creditori, ma allo stesso tempo non è garantito da assets specifici. Inoltre, è della tipologia “corporate”, nel senso che risulta emesso formalmente proprio dalla società bianconera e non dalla holding controllante.

Che il rendimento spuntato sia un segno di successo lo dimostra anche il fatto che il bond da 300 milioni di euro emesso due anni fa dall’Inter, il primo collocato sui mercati internazionali da un club calcistico italiano, attualmente sui mercati offre il 4,8%, avendo cedola al 4,875% e risultando prezzato poco sopra la pari.

Eppure, quello nerazzurro è un bond con scadenza nemmeno quadriennale, dovendo essere rimborsato a fine 2022 e per giunta “secured”, vale a dire coperto da assets escutibili nel caso di inadempienza societaria.

Altro passo verso la fuga tra le grandi europee

C’è di più: gli investitori hanno preteso poco dalla Juventus, nonostante la società non sia sottoposta a valutazione da parte delle agenzie di rating, per cui non ha di fatto segnalato alcun grado certo di rischio. E sempre Re ha messo le mani avanti sul bilancio di quest’anno, quello che si conclude a giugno, il quale riporterà una nuova perdita e un debito in aumento. Il manager ha fatto presente che l’entità della prima dipenderà dal posizionamento della squadra in Champions League, notando come al 30 giugno scorso il debito finanziario netto fosse di 310 milioni e che il calciomercato estivo si sia concluso con un saldo negativo di 160 milioni. Nella stagione 2017/2018, la perdita iscritta a bilancio fu di 19,2 milioni, a fronte di un utile di 42,6 milioni dell’esercizio precedente.

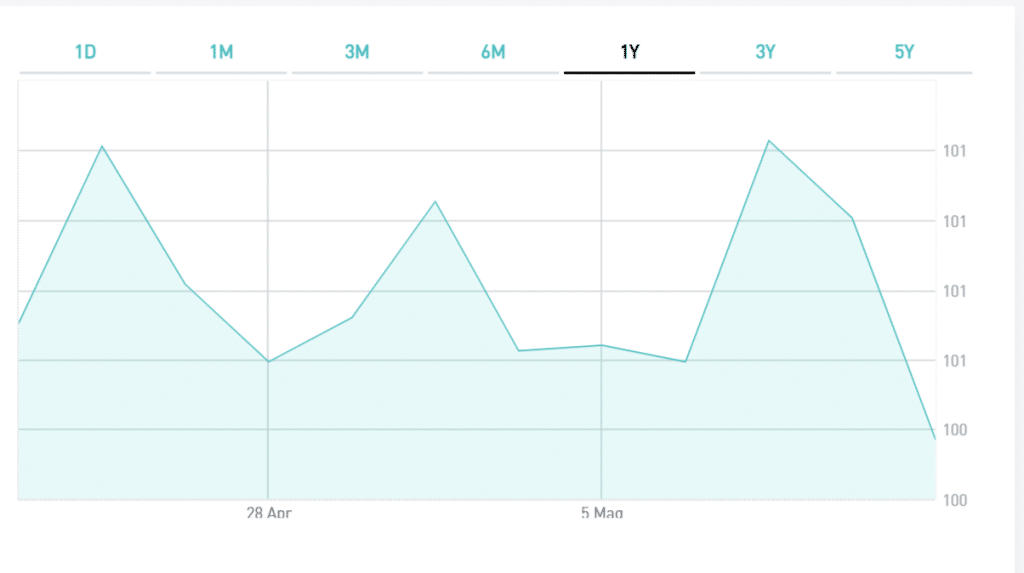

L’emissione del bond, tuttavia, non accrescerà l’entità del debito, ma servirà a rimborsare debiti già contratti e non a finanziare nuovi investimenti, tantomeno di natura sportiva, ha precisato Re, il quale ha invitato i tifosi bianconeri a non aspettarsi nuovi acquisti eclatanti, come quello clamoroso di otto mesi fa di Cristiano Ronaldo, rivelatosi un successo non solo sul piano dei risultati sportivi, ma anche finanziari e d’immagine. Basti pensare che il titolo Juve ha messo a segno da allora un rialzo di quasi il 140%, portando la capitalizzazione in borsa a 1,38 miliardi di euro, tanto da essere stato inserito dalla fine di dicembre nel listino principale di Piazza Affari, l’Ftse Mib.

E Adidas ha rinnovato con un anno di anticipo il contratto di sponsorizzazione per 51 milioni di euro a stagione fino al 2026/2027, in netto aumento dai 23-24 milioni del contratto attuale, quando il Milan arriva a malapena a 12 milioni all’anno con Puma e si pone in seconda posizione in Italia dopo la Juve. Per non parlare dell’accresciuto appeal social dei bianconeri, grazie allo spostamento di milioni di utenti di tutto il mondo da parte di CR7. Non a caso, l’emissione del bond di ieri segnerebbe un’altra svolta nella storia societaria juventina, sarebbe la conferma che Andrea Agnelli punterebbe a fare del club torinese una società evoluta sul piano della governance, così da renderlo massimamente competitivo in Europa, insieme alla cerchia ristretta di altre 2-3 società come Real Madrid, Barcellona e Manchester United.

Cristiano Ronaldo fa volare la Juventus anche sui social

giuseppe.timpone@investireoggi.it

perdita