L’Argentina è tornata nell’occhio del ciclone proprio quando sembrava esserne uscita. Il crollo del peso contro il dollaro nelle ultime settimane ha costretto la banca centrale ad alzare i tassi di quasi 900 punti base al 40%, ma se alla fine di aprile il cambio era ancora a 21, oggi si attesta a oltre 24, segno che la fiducia non è stata recuperata nemmeno dalla dura stretta monetaria decisa dal governatore Federico Sturzenegger. Quanto è accaduto può essere sintetizzato così: dopo quasi un quindicennio trascorso all’insegna del populismo ostile ai mercati, il nuovo presidente Mauricio Macri dal 2015 ha iniziato a riavvicinare Buenos Aires agli investitori stranieri, ponendo fine al secondo default dal 2001, dichiarato nel 2014 per ragioni “tecniche”, ovvero per gli strascichi legali con i cosiddetti fondi “avvoltoi”.

L’Argentina chiede aiuto all’FMI e fa bene, ecco perché

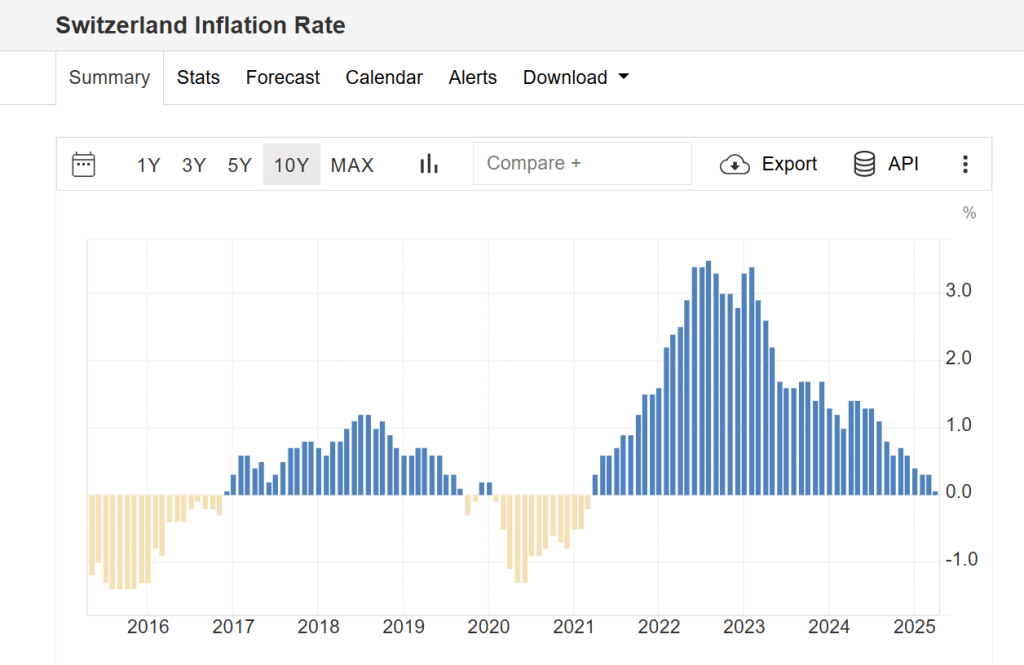

Casa Rosada ha attuato le riforme economiche necessarie per portare l’Argentina fuori da un mix pluriennale di bassa crescita, alta inflazione e isolamento finanziario. Ha alzato i prezzi dei beni sussidiati, che contribuivano a tenere alto il deficit, ha iniziato a tagliare i dazi sulle esportazioni e ha proceduto complessivamente a mettere in pratica una politica “business-friendly”. Le riforme si stanno mostrando costose sul piano sociale, perché paradossalmente proprio le misure introdotte per contrastare l’alta inflazione stanno tenendo la crescita tendenziale dei prezzi superiore all’obiettivo (al 25%, pur in calo dal 40% degli anni pre-Macri). Ciò si è tradotto in tassi ancora molto alti, ma i segnali arrivati negli ultimi mesi da governo e banca centrale sono apparsi contraddittori: abbassato il target d’inflazione a poco sopra il 10%, i tassi sono stati tagliati a inizio anno, con la conseguenza che i mercati non hanno ben compreso la direzione della politica monetaria, mentre quella fiscale ha deluso le aspettative.

Una volta che la sfiducia verso i policy makers argentini ha attecchito, non è stato facile sradicarla. Anzi, ad oggi non sembrano esservi riusciti né il governatore, né il presidente, nonostante l’impennata dei tassi del primo e l’annuncio del secondo di richiesta di aiuto al Fondo Monetario Internazionale per 30 miliardi di dollari, un importo che consentirebbe al governo di superare le scadenze da qui alla fine dell’anno prossimo. Gli aiuti dovrebbero essere erogati a tassi di circa il 4%, intorno alla metà di quanto non pretenderebbe il mercato. Un risparmio per le casse dello stato, che non arriverà, però, gratis. L’FMI chiederà a Macri l’attuazione piena dell’agenda delle riforme, tra cui tagli alla spesa, lotta all’inflazione e liberalizzazione commerciale e finanziaria.

La fuga dalla realtà che non aiuta l’Italia

Dal Sud America, quindi, arriva in questi giorni una lezione significativa per Lega e Movimento 5 Stelle, le due formazioni che stanno abbozzando un accordo di governo su posizioni euro-scettiche e apparentemente poco favorevoli al mercato, pur con significative eccezioni, come la flat tax. Buenos Aires dimostra che dai problemi non si scappa. La banca centrale ha “bruciato” riserve valutarie per 9 miliardi quest’anno, nel tentativo vano di proteggere il cambio contro i deflussi dei capitali. E il crollo del peso alimenterà nuova inflazione in un’economia alle prese con un deficit commerciale da 8 miliardi.

Le riforme, pur impopolari, non presentano alternative, se non la stagflazione degli anni passati.

Se chiedi al mercato di finanziare i tuoi debiti, devi accettarne le condizioni, ovvero i rendimenti a cui gli investitori si mostrano disposti a comprare titoli. Soluzioni fantasiose per indebitarsi senza passare per il mercato non ne esistono. Stampare moneta attraverso espedienti come i “minibot” proposti dall’economista leghista Claudio Borghi sarebbe il primo passo per correre verso gli abissi. Significherebbe mettere in conto la fuga dei capitali e l’uscita dall’euro. E anche nel duro scontro con Bruxelles, bisogna avere le idee chiare su cosa si voglia ottenere dal cambiamento delle regole: più spesa per crescere in un’economia con un rapporto debito/pil sopra il 130% sembra come curare un diabetico somministrandogli zuccheri. E, soprattutto, anche ammesso che i commissari ci consentissero di fare tutti i debiti che vogliamo, chi e a quali condizioni ci finanzierebbe? D’altra parte, proprio l’impostazione fiscale austera su cui è stata fondata l’Eurozona ci ha consentito di pagare la metà degli interessi sul pil dell’era pre-euro, potendo stabilizzare il rapporto debito/pil prima che esplodesse la crisi finanziaria.

Cancellazione del debito e uscita dall’euro, perché da oggi i mercati sull’Italia ballano

La fuga dalla realtà è stata la stessa che a Buenos Aires ha sequestrato un’economia fino alla fine del 2015 sotto la presidenza Nestor Kirchner (2003-2007) e, soprattutto, della moglie Cristina Fernandez (2007-2015). Lega e 5 Stelle devono mettere in conto che una lievitazione della spesa pubblica in Italia non sarebbe sostenibile e il segnale che ci arriva dalla reazione dei mercati con l’impennata dello spread lo evidenzia. Cosa ancora più preoccupante: la sfiducia arriva in un batter d’occhio e diventa difficile da contrastare. Una volta che la reputazione di un governo risulta compromessa, servono anni e atti concreti, prima che ci si torni a fidare. Il caso argentino è emblematico: nonostante un presidente molto favorevole ai mercati (“iper-liberista” per i detrattori), a distanza di quasi 2 anni e mezzo dal suo insediamento non si registra un afflusso stabile di capitali, quanto un’apertura di credito da parte degli investitori, travolta in poche settimane da messaggi istituzionali confusi.

Non fosse per l’ombrello, pur imperfetto, dell’euro, gli investitori avrebbero fatto a gara per uscire da un’Italia, dove tra chi pretende di arrivare al governo c’è qualcuno che parla di debito come ricchezza per le generazioni future, di moneta parallela, di nazionalizzazioni e ritorno alla lira. Ma nemmeno l’euro ci salverebbe nel caso in cui tali propositi sinora teorici venissero tradotti in leggi.

giuseppe.timpone@investireoggi.it