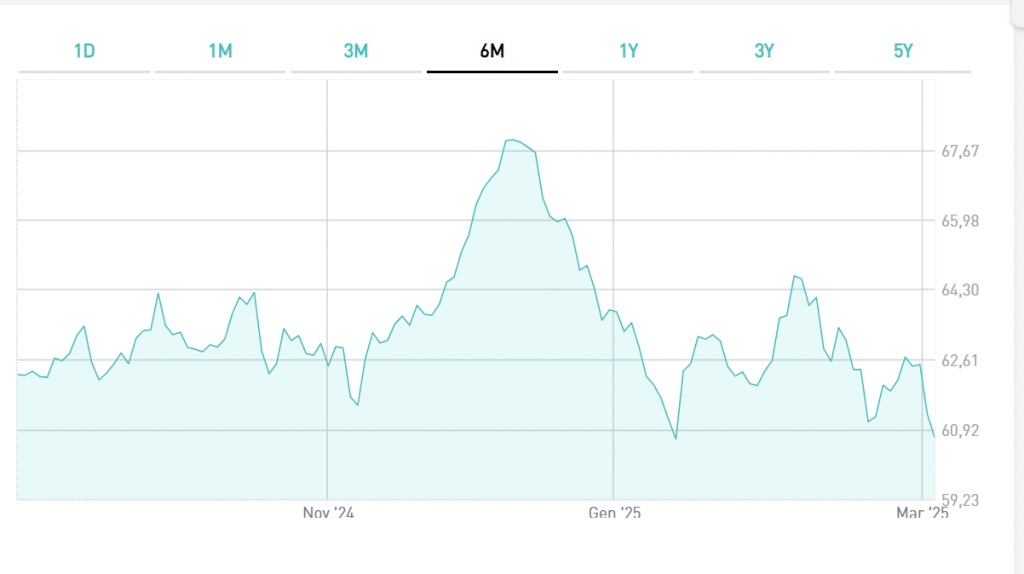

Il Brent è crollato a meno di un terzo dai livelli di apertura dell’anno, scendendo ai 20 dollari attuali. Peggio è andata al WTI americano, sceso fino a -40 dollari al barile una settimana fa, livelli non soltanto mai visti prima, ma inimmaginabili. L’emergenza Coronavirus ha devastato la domanda di petrolio e il taglio dell’offerta per 10 milioni di barili al giorno, concordato a decorrere da maggio tra l’OPEC, la Russia e altri produttori minori, risulta largamente insufficiente a ri-bilanciare il mercato. Attualmente, sarebbe gravato da un eccesso di offerta nell’ordine dei 10 milioni di barili al giorno.

Il crollo del petrolio favorisce alcuni bond e penalizza altri, vediamo quali

Questo trend sta avendo conseguenze anche sui mercati finanziari.

E’ evidente che le azioni delle compagnie petrolifere private stiano collassando, con colossi come Exxon, ENI e BP a perdere tutte tra il 35% e il 40% quest’anno, così come stanno accusando un duro colpo anche le obbligazioni emesse dal comparto. Fin qui, nulla di impressionante. Ma il petrolio tenderebbe a colpire azioni e bond anche per altra via. Dovete sapere che le entrate petrolifere hanno ammontato a 1.100 miliardi di dollari per i paesi produttori nel 2019. Quest’anno, ha stimato JP Morgan, subiranno una riduzione di 1.000 miliardi.

Ora, i paesi esportatori di petrolio utilizzano i proventi delle vendite per le loro entrate fiscali, spesso ancora largamente dipendenti proprio dalla materia prima. Una parte di queste entrate, poi, viene accantonata per alimentare le riserve valutarie o veri e propri fondi sovrani. In entrambi i casi, si tratta di dollari reinvestiti nell’acquisto di azioni e obbligazioni sui mercati internazionali. Così facendo, questi paesi ottengono due risultati: riescono a percepire anche un minimo guadagno dai proventi petroliferi e a tenere deboli i tassi di cambio, visto che tali investimenti equivalgono a comprare valuta estera.

Sell-off di bond con greggio giù

L’Arabia Saudita fino al 2014 aveva accumulato quasi 740 miliardi di dollari, scendendo agli attuali 500 miliardi per via della crisi delle quotazioni iniziata sei anni fa. Nel triennio 2015-2017, man mano che il Brent si deprezzava, scendendo dai 115 dollari del maggio 2014 ai poco più di 25 del gennaio 2016, gli investimenti obbligazionari si riducevano nei portafogli di questi paesi, segnando un calo complessivo di 193 miliardi di dollari, di cui 172 miliardi di minori obbligazioni sovrane. Gli investimenti azionari nel biennio 2015-2016 subirono un calo, invece, di quasi 100 miliardi. Perché? Quando le entrate derivanti dalle esportazioni si assottigliano troppo e non riescono nemmeno a coprire il fabbisogno statale, questi paesi si trovano costretti ad attingere alle riserve valutarie o ai fondi sovrani alimentati proprio dalle entrate petrolifere, disinvestendone gli assets, cioè vendendo proprio azioni e bond.

Il bond “dei sogni” del Qatar ha fatto il punto, giusto ‘timing’ tra petrolio e crisi

Dunque, da acquirenti si trasformano in venditori netti e ciò ha certamente un impatto significativo sui mercati, specie se le loro azioni non vengono compensate da altre di segno opposto degli investitori privati. Può anche accadere che debbano ricorrere all’emissione di bond per raccogliere capitali sui mercati, con ciò aumentando l’offerta globale e accrescendo la pressione sui prezzi.

A farne le spese sarebbero, in particolare, i titoli di stato in dollari ed euro, maggiormente presi in considerazione dai fondi sovrani per la loro natura relativamente sicura e in quanto denominati in valute forti. Certo, paradossalmente nel caso dei Treasuries simili movimenti sono più che compensati dagli acquisti del settore privato per via del clima di “risk-off” che incentiva ad investire in “safe assets”. Qualcosa di simile accade, a dire il vero, per i bond “benchmark” dell’Eurozona, Bund in testa.

Gli altri rimangono esposti alle intemperie, specie se, come i BTp, hanno rating troppo bassi e a ulteriore rischio di declassamento per essere percepiti sufficientemente sicuri. Per contro, il crollo delle quotazioni petrolifere genera aspettative d’inflazione più “fredde”, almeno parzialmente capaci di ingolosire gli investitori istituzionali e non. Per non parlare del fatto che proprio tali aspettative incoraggino le banche centrali a tenersi ultra-espansive e a prendere in considerazione ulteriori stimoli monetari per impedire lo scivolamento delle economie nella deflazione. Di certo abbiamo, però, che l’impatto immediato di una caduta dei prezzi petroliferi sui bond sia negativo.