L’estate scorsa fu caratterizzata da roventi polemiche attorno alla tassa sugli extra-profitti delle banche, che nelle stime del governo avrebbe dovuto far introitare allo stato 2-3 miliardi di euro. Si scrisse allora che quella misura segnasse un po’ la fine della luna di miele tra l’esecutivo e i mercati finanziari. Le crepe emersero nella stessa maggioranza, con Forza Italia tutt’altro che contenta di una imposizione che avrebbe colpito i bilanci di Mediolanum, la banca del fondatore del partito e oggi controllata dai figli.

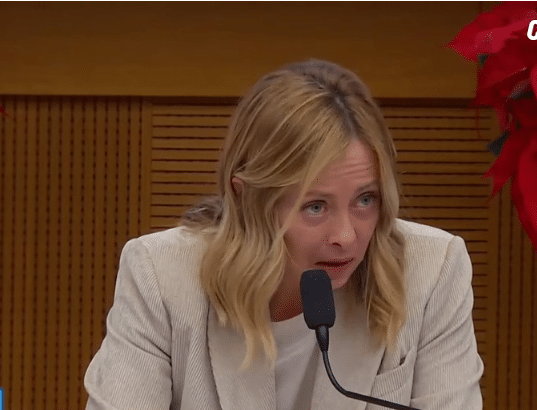

La premier Giorgia Meloni spiegò l’iniziativa come reazione al mancato aumento dei tassi di interesse a favore dei risparmiatori.

Le banche avrebbero approfittato della stretta monetaria di Francoforte per aumentare il costo di prestiti e mutui senza remunerare di più la liquidità dei clienti. I dati sul boom di utili lo confermavano già nei primi mesi del 2023. La tassa sugli extra-profitti delle banche veniva ammorbidita per placare le tensioni con il settore e nella stessa maggioranza di governo.

Gettito nullo, ecco perché

Al termine dei primi nove mesi dell’anno, le banche italiane risultano avere maturato utili netti per 16 miliardi di euro, segnando +80% su base annua. E sapete qual è stato il gettito della tassa sugli extra-profitti? Zero. Com’è stato possibile? Nella riscrittura della norma è stata prevista la facoltà per gli istituti di credito di ridurre o finanche azzerare l’aggravio fiscale, accantonando a riserva un importo pari a 2,5 volte quello che altrimenti dovrebbero versare allo stato. Poiché il balzello stanga i cosiddetti “extra-profitti” delle banche al 40%, nei fatti la norma richiede il totale loro accantonamento alla riserva di utili.

Ed è quello che hanno fatto praticamente tutti gli istituti: meglio trattenere le risorse, anziché versarle allo stato.

In conferenza stampa del 4 gennaio scorso, la premier non solo ha difeso la bontà della norma, ma si è detta altresì soddisfatta dell’esito. Ma non abbiamo detto che ad oggi il gettito risulti essere nullo? Tuttavia, secondo il capo del governo sarebbe stato raggiunto il vero obiettivo dell’esecutivo, vale a dire di incoraggiare il sostegno del credito all’economia. Infatti, Meloni ha spiegato che i maggiori accantonamenti delle banche ne rafforzano il capitale e, in virtù delle regole internazionali, esse potranno prestare più denaro di quanto non avrebbero potuto fare distribuendo tali utili sotto forma di dividendi ai soci.

Tassa extra-profitti banche non ha fermato rally in borsa

In altre parole, la tassa sugli extra-profitti delle banche sarebbe servita a frenare i pagamenti in borsa per avvantaggiare la clientela con maggiori erogazioni nel medio termine. Ciò porterebbe nel tempo a una riduzione dei tassi su prestiti e mutui per la nota legge della domanda e dell’offerta. Arrampicata sugli specchi o sincera convinzione? Impossibile dirlo, anche se la sensazione che si ebbe sin dall’inizio di questa vicenda è che il governo non si aspettasse un tale clamore mediatico. A quel punto, il passo indietro sarebbe stato rovinoso sul piano dell’immagine e della credibilità verso i mercati. La retromarcia è avvenuta in sordina, con modifiche al testo tali da rendere il balzello accettabile e, tutto sommato, irrisorio.

C’è del vero nelle affermazioni di Meloni circa il reale obiettivo, che consisteva non solo nel fare cassa, bensì anche nell’incentivare le banche a prestare denaro da un lato e a remunerarlo meglio ai clienti dall’altro. Resta il dubbio che il suo governo non avrebbe probabilmente mai varato una tale norma, se ne avesse conosciuto in anticipo i risultati immediati in termini di bilancio. La tassa sugli extra-profitti delle banche si poteva e doveva evitare. Il rally azionario del comparto e il boom della borsa italiana nel 2023 per fortuna confermano che è stata derubricata ad incidente di percorso e non ha inficiato il buon umore degli investitori.

giuseppe.timpone@investireoggi.it