Il prezzo dell’oro ha chiuso questa settimana ben sotto la soglia dei 2.000 dollari l’oncia, sopra la quale era rimasta dall’inizio di maggio. Un calo del 2,4% su base settimanale, con il metallo a chiudere le contrattazioni sotto 1.980 dollari, balzate dai 1960 dollari toccati durante la seduta, praticamente ai minimi da inizio aprile. Il colpo è stato inferto dalla prospettiva di un accordo tra Congresso e Casa Bianca sull’innalzamento del tetto sul debito americano. In assenza di intesa tra le parti, teoricamente gli Stati Uniti andrebbero in default. Il prezzo dell’oro era salito ai nuovi massimi storici per effetto della corsa degli investitori verso i “safe asset”.

Nella serata di ieri (ore italiane), la rottura tra le parti.

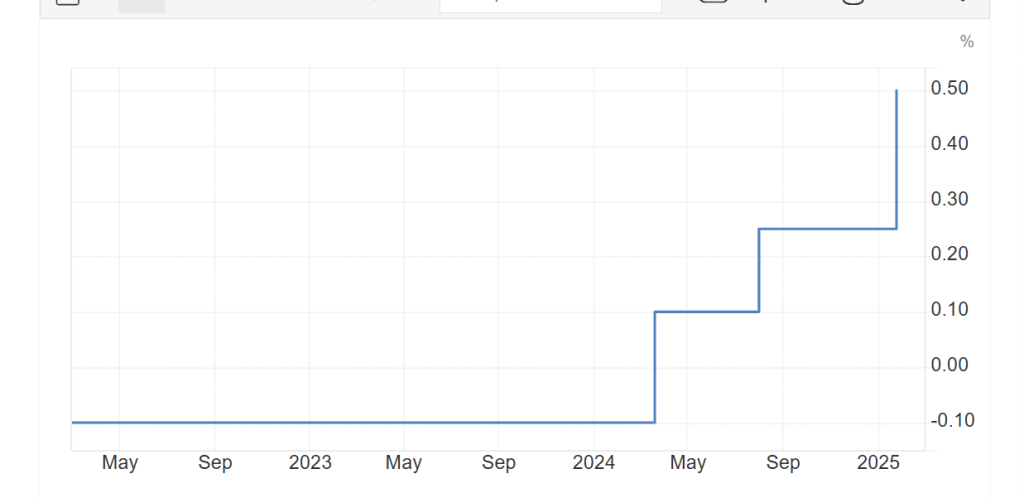

Rendimenti reali dei bond giù

La discesa di questi ultimissimi giorni non deve trarre in inganno. Le prospettive a breve restano positive, anzi sono in tanti tra gli analisti a credere che da qui al medio termine saranno segnati nuovi massimi storici. In primis, c’è da dire che i rendimenti obbligazionari hanno raggiunto già il picco. La stretta monetaria delle banche centrali principali del pianeta si è quasi conclusa. Ci saranno pochi, ulteriori aumenti dei tassi d’interesse. Se i bond non incrementeranno il loro appeal, i capitali troveranno più conveniente nei prossimi mesi rivolgersi all’oro. In quanto asset senza cedola, esso tende a subire la lievitazione delle cedole.

Dopo una fase di debolezza per il prezzo dell’oro, a seguito dell’avvio della stretta sui tassi nel 2022, il metallo ha ripreso vigore sulla paradossale discesa dei rendimenti reali. Infatti, i livelli d’inflazione non sono stati neanche minimamente avvicinati dai rendimenti nominali. E negli ultimi mesi, a fronte di un mercato dei bond stabile, l’inflazione sta scendendo lentamente.

Ciò fa brillare il metallo come asset d’investimento di lungo periodo.

Prezzo oro sostenuto da dollaro debole

E il dollaro dovrebbe proseguire la fase d’indebolimento, man mano che le principali banche centrali avranno alzato i tassi a livelli prossimi a quelli della Federal Reserve. Il cambio euro-dollaro, pur in calo da quasi due mesi, guadagna già il 13/14% dai minimi toccati a fine settembre scorso. Un dollaro più debole favorisce l’acquisto delle materie prime pagate in valuta americana, beneficiando il prezzo dell’oro.

Tra l’altro, le banche centrali restano convinti acquirenti sul mercato aureo. Dopo il record storico di 1.078 tonnellate nel 2022, anche quest’anno dovrebbero ammassare lingotti tra le loro riserve. In Asia si cela un obiettivo geopolitico strategico in questa operazione: accelerare i tempi della “dedollarizzazione” globale, sostenendo le valute locali per gli scambi bilaterali, garantite dalle riserve auree. Infine, ci sono le prospettive per l’economia americana. Continua a mostrarsi robusta, una recessione dietro l’angolo non ci sarebbe. Ma i mercati credono che nel medio periodo possa arrivare. Ciò si traduce in acquisti di oro per anticipare un possibile ripiegamento dei mercati azionari.