Qatar Petroleum ha dato mandato a un gruppo di banche per l’emissione del suo primo bond in dollari. Gli istituti incaricati sono Bank of America, Citi, Goldman Sachs, HSBC, JP Morgan e MUFG. L’importo dovrebbe arrivare a 10 miliardi e sarebbe il più alto collocato sul mercato quest’anno nella regione.

Già a fine aprile, Qatar Petroleum aveva annunciato l’emissione entro la fine del trimestre. Secondo le indiscrezioni di allora, sarebbero tre le scadenze: a 5, 10 e 30 anni. L’obiettivo della raccolta dei capitali consiste nel finanziare il potenziamento della capacità estrattiva di gas naturale liquido del 50% entro il 2027. Il costo dell’investimento è stimato in 29 miliardi di dollari.

Il bond in varie tranche di Qatar Petroleum è di alta qualità. I rating sono molto elevati: AA- per S&P e Aa3 per Moody’s. Questo significa che il rischio di credito teoricamente è molto basso. Del resto, la compagnia è di proprietà dello stato, i cui giudizi sono altrettanto elevati. E l’emirato sta beneficiando del boom delle quotazioni energetiche. Considerate che già a 43 dollari al barile sarebbe capace di centrare l’obiettivo del pareggio di bilancio.

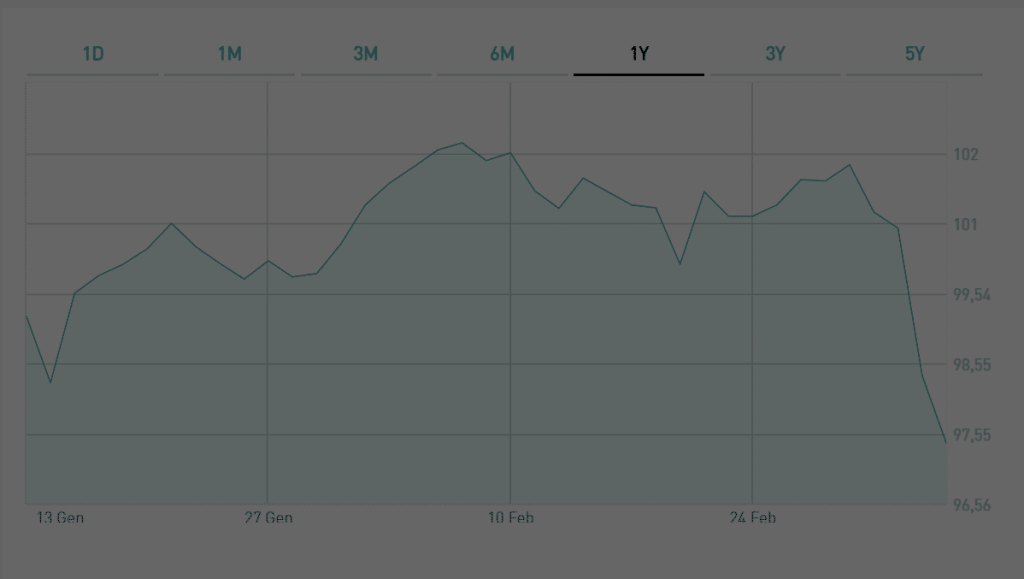

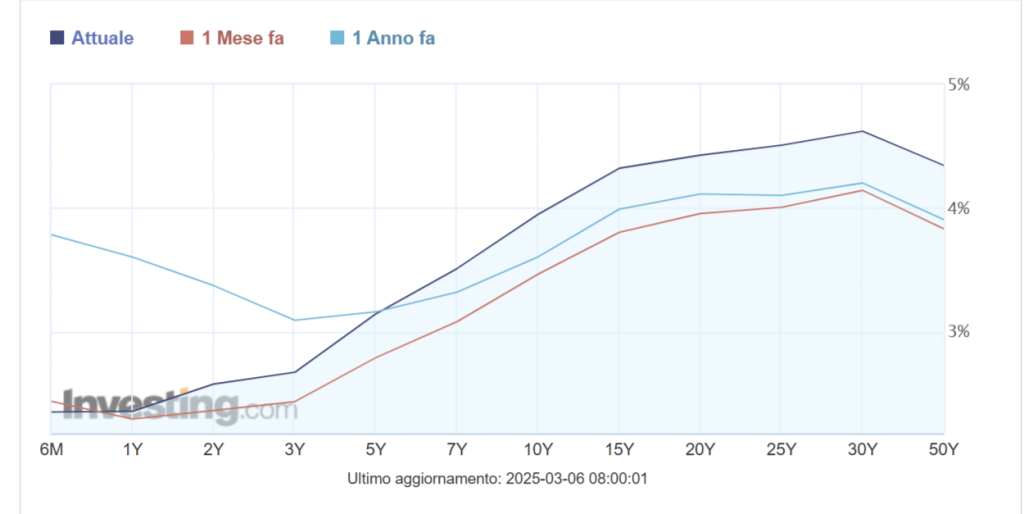

Le quotazioni del Brent sono aumentate quest’anno da 50 a 70 dollari. Si capisce, pertanto, perché, i bond sovrani siano in tendenziale rialzo nelle ultime settimane, contrariamente al trend globale. Adesso, chiediamoci quali sarebbero i possibili rendimenti delle tre tranche in corso di emissione da parte di Qatar Petroleum. A tale proposito, sappiamo che la scadenza sovrana a 5 anni viaggia a circa l’1,25%; quella a 10 anni sfiora il 2% e la trentennale il 3,15%.

Immaginando un piccolo premio preteso dal mercato per comprare i titoli pur sempre corporate, anziché emessi dal governo qatariota, dovremmo supporre che la tranche a 5 anni renda tra l’1,30% e l’1,50%; quella a 10 anni tra il 2% e il 2,25%; quella a 30 anni tra il 3,20% e il 3,50%.

Livelli inusitati di questi tempi per un bond quasi-sovrano nell’Eurozona. Ma c’è il rischio di cambio a cui porre attenzione. Essendo il bond denominato in dollari, il capitale può essere intaccato se il biglietto verde si deprezzasse significativamente contro l’euro. Quanti non escludano di rivendere i titoli prima della scadenza, si esporrebbero anche alla volatilità delle quotazioni petrolifere, le quali di riflesso avrebbero conseguenze sull’appetibilità del debito di Qatar Petroleum.

giuseppe.timpone@investireoggi.it