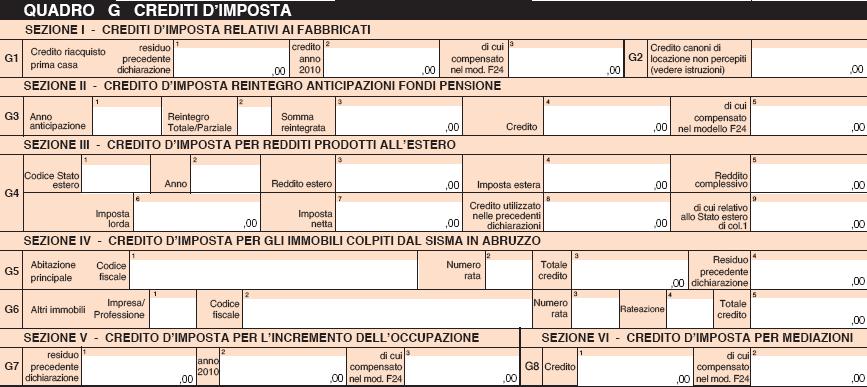

MODELLO 730 QUADRO G

In tale sezione è possibile indicare i crediti di imposta derivanti da redditi prodotti all’estero da residenti in Italia, redditi sui fabbricati, incremento dell’ occupazione , sulle mediazioni,ecc.

SEZIONE I – CREDITI DI IMPOSTA RELATIVI AI FABBRICATI

In questa sezione occorre inserire i crediti di imposta relativi al riacquisto della prima casa o dei canoni di locazione percepititi.

730 RIGO G1 – Credito d’imposta riacquisto prima casa 2011– In tale sezione occorre indicare il credito d’ imposta maturato a seguito del riacquisto della prima casa;

Colonna 1 Residuo precedente dichiarazione – Riportare il residuo del credito di imposta che non risulta aver trovato capienza nella precedente dichiarazione.

Colonna 2 Credito di imposta 2010 – Indicare il credito di imposta maturato nel 2010. L’importo del credito è pari all’ imposta di registro o all’ Iva pagata per il primo acquisto agevolato, in ogni caso l’ importo non può superare l’ imposta di registro o l’ Iva dovuta per il secondo acquisto;

Ricordiamo che il credito d’ imposta spetta se vengono rispettate le seguenti condizioni:

-

Immobile acquistato con agevolazioni prima casa, tra il 1° gennaio 2010 e quando si presenta la dichiarazione;

-

Acquisto effettuato entro un anno dalla vendita di altro immobile usufruendo dell’ agevolazione prima casa;

-

I contribuenti interessati non sono decaduti dal beneficio prima casa;

Colonna 3 Credito compensato in F24 – Riportare il credito di imposta riportato in compensazione con mod. F24 entro la data di presentazione della dichiarazione dei redditi.

SEZIONE II – CREDITO DI IMPOSTA REINTEGRO DELLE ANTICIPAZIONI SUI FONDI PENSIONE

I contribuenti che sono aderenti a fondi di pensione complementari possono richiedere delle anticipazioni di denaro direttamente al fondo.

Tale anticipazioni sono comunque tassate applicando una ritenuta a titolo d’ imposta. Tali anticipazioni possono essere reintegrate attraverso la contribuzione volontaria di somme anche oltre il limite di € 5164,57.

730 RIGO G3

Colonna 1 ( anno anticipazione)- indicare l’ anno in cui è stata percepita l’ anticipazione delle somme relative alla contribuzione pagata;

Colonna 2 – ( reintegro totale 7 parziale ) – Indicare i seguenti codici relativi alla misura del reintegro:

codice 1 – Se l’ anticipazione è reintegrata totalmente;

codice 2 – Se l’ anticipazione è reintegrata solo in parte;

Colonna 3 ( somma reintegrata) – Indicare l’ importo della reintegrazione versata nel 2010;

Colonna 4 ( credito spettante ) – Indicare l’ importo del credito spettante con riferimento alla somma integrata;

Colonna 5 (credito compensato) – Indicare l’ importo del credito compensato in F24 sino al momento della dichiarazione;

SEZIONE III – CREDITO DI IMPOSTA PER I REDDITI PRODOTTI ALL’ ESTERO

Questa sezione deve essere compilata da chi ha percepito redditi prodotti all’ estero ed ha pagato delle imposte all’ estero. Sono pagate a titolo di imposta definitivo le imposte pagate e non più rimborsabili. Non vanno quindi indicate in questo quadro le imposte pagate all’ estero e che comunque sono rimborsabili.

730 RIGO G4

COLONNA 1 ( codice stato estero ) – indicare il codice dello stato estero come riportato in appendice;

COLONNA 2 ( anno ) – Indicare l’ anno di imposta in cui è stato percepito il reddito;

COLONNA 3 ( reddito estero) – Inserire l’ importo del reddito prodotto nel 2010 nello stato estero;

COLONNA 4 ( imposta estera) – indicare l’ imposta divenuta definitiva a partire dal 2010 e per le quali non si è usufruito del credito di imposta sino alla data di presentazione della dichiarazione;

COLONNA 5 ( crediti di imposta) – Indicare il reddito complessivo aumentato eventualmente dei crediti di imposta sui fondi comuni e sui dividenti se ancora in vigore nell’ anno di produzione di reddito;

COLONNA 6 ( imposta lorda) – Indicare l’ imposta lorda italiana per l’ anno indicato in colonna 2;

COLONNA 7 ( imposta netta) – Indicare l’ imposta netta italiana per l’ anno indicato in colonna 2;

COLONNA 8 ( credito utilizzato) – indicare il credito eventualmente già utilizzato nelle precedenti dichiarazioni relativo ai redditi prodotti all’estero nell’anno indicato in colonna 2;

COLONNA 9 ( credito per stato estero) – Indicare il credito utilizzato nelle precedenti dichiarazioni per redditi prodotti nello stesso anno di quello in colonna 2 e nello stato estero di quello indicato in colonna 1;

SEZIONE IV – CREDITO DI IMPOSTA PER GLI IMMOBILI COLPITI DAL SISMA CHE HA COLPITO L’ ABRUZZO

Se il credito riconosciuto si riferisce all’abitazione principale bisogna compilare il rigo G5; se invece il credito riconosciuto riguarda un immobile diverso dall’abitazione principale compilare il rigo G6.

730 RIGO G5 – Il credito è utilizzabile in venti quote costanti relative all’ anno in cui è stata effettuata la spesa ed in quelle successive; Occorre compilare due distinti righi se il credito è stato utilizzato per l’ abitazione principale e per le parti comuni

Colonna 1 ( codice fiscale) – Indicare il codice fiscale della persona che ha presentato anche a nome del dichiarante la domanda per l’ accesso al contributo;

Colonna 2 ( numero rata) – Indicare il numero di rata che il contribuente utilizza per il 2010;

Colonna 3 ( importo credito) – Indicare l’ importo del credito di imposta riconosciuto per gli interventi di manutenzione o riparazione dell’ immobile danneggiato;

Colonna 4 (Residuo precedente dichiarazione): riportare il credito d’imposta per l’acquisto dell’abitazione principale che non ha trovato capienza nell’imposta che risulta dalla precedente dichiarazione;

730 RIGO G6 – Altri immobili

Per gli interventi inerenti immobili diversi dall’ abitazione principale spetta un credito di imposta da ripartire a scelta del contribuente in 5 o 10 quote costanti.

Il credito spetta per un limite massimo di 80.000 euro.

Colonna 1 ( impresa / professione) – Barrare la casella se l’ immobile locato per il quale è stato riconosciuto il credito è adibito all’ esercizio di impresa o professione;

Colonna 2 ( codice fiscale) – Indicare il codice fiscale di chi ha presentato la domanda per accedere ai contributi;

Colonna 3 ( numero rata) – Indicare il numero di rata che il contribuente utilizza per il 2010;

Colonna 4 ( Rateazione) – Indicare il numero di quote in cui occorre ripartire il credito;

Colonna 5 (Totale credito ) – Indicare l’ importo del credito di imposta riconosciuto per interventi di riparazione o ricostruzione dell’ immobile diverso dall’ abitazione principale danneggiato o distrutto;

SEZIONE V – Credito d’imposta per l’ incremento dell’ occupazione

RIGO G7 – Indicare il credito di imposta per incremento occupazionale che è maturato nel 2010. Tale credito è riconosciuto ai datori di lavoro che nel periodo tra il 1° gennaio ed il 31 dicembre 2008 hanno assunto lavoratori a tempo indeterminato nelle aree svantaggiate.

Colonna 1 ( residuo precedente dichiarazione) – Indicare il credito di imposta residuo riportato al rigo 132 del prospetto di liquidazione;

Colonna 2 ( credito anno 2010) – Indicare il credito di imposta per l’ incremento occupazionale maturato nell’ anno 2010 ai sensi della L. 244/2007;

Colonna 3 ( credito compensato nel mod. F24) Indicare il credito di imposta utilizzato in compensazione nel mod. F24 fino alla data di presentazione della dichiarazione.

SEZIONE VI – Credito imposta mediazioni per la conciliazione di controversie civili e commerciali

Per chi si è avvalso dell’ istituto dell’ intermediazione ( un terzo imparziale risolve una controversia civile o commerciale) è riconosciuto un credito d’ imposta commisurato all’ indennità corrisposta ai soggetti abilitati a svolgere il procedimento di mediazione. Detto credito è riconosciuto sino ad un massimo di € 500,00. L’ importo è determinato in base alla comunicazione trasmessa al ministero della Giustizia.

730 RIGO G8 –

Colonna 1 ( credito anno 2010 ) riportare l’ importo del credito di imposta risultante dalla comunicazione del ministero della giustizia relativa alle mediazioni concluse nel 2010.

Colonna 2 ( di cui compensato in F24 ) – Indicare il credito d’ imposta utilizzato in compensazione nel mod. F24 sino alla data di presentazione della dichiarazione.