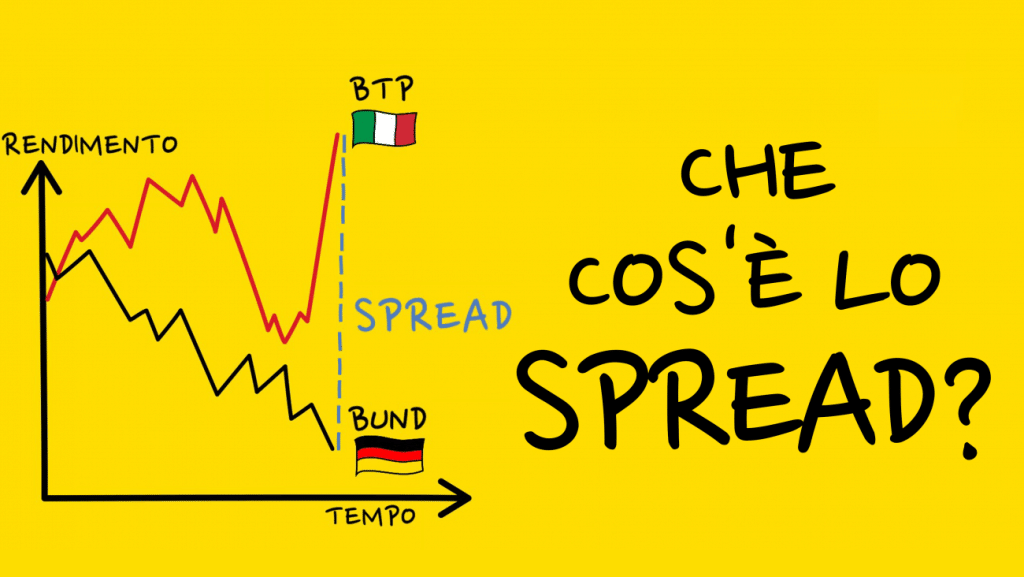

I mercati finanziari accendono nuovamente i fari sull’Italia, temono che la politica a Roma combini uno dei suoi soliti pasticci e che non riesca ad eleggere Mario Draghi presidente della Repubblica, di fatto ponendo fine forse anche subito alla sua esperienza di capo del governo. Insomma, dopo gennaio rischieremmo di ritrovarci ad affrontare una nuova crisi del debito sovrano.

I timori restano più che fondati, come ci segnala la fiammata dello spread in questi giorni. Ma è bene ricordare le ragioni per le quali nel 2011 si giunse alla drammatica crisi del debito e quali differenze esistono oggi rispetto ad allora. Per prima cosa, i mercati presero di mira i titoli di stato degli infaustamente famosi “PIIGS” (Portogallo, Italia, Irlanda, Grecia e Spagna) sui timori che l’Eurozona non si dotasse di alcun meccanismo di salvataggio automatico degli stati fiscalmente in affanno. In fondo, ebbero ragione. Grecia, Portogallo e Irlanda furono sì salvate dai partner dell’euro, ma in cambio di riforme e, nel caso di Atene, dopo lunghe ed estenuanti trattative, molte delle quali si protrassero per svariati anni.

Ultimamente, le cose sono un po’ cambiate, pur non nella forma. Anzitutto, la BCE non è così scriteriata da alzare i tassi d’interesse in piena crisi del debito, come avvenne nel 2011. Al contrario, essa rastrella sui mercati titoli di stato al fine di reflazionare l’economia dell’area e con l’obiettivo neppure così tanto nascosto di sostenerne i corsi e abbassarne i rendimenti. In più, con la pandemia abbiamo assistito a un cambio di paradigma rivoluzionario: la Commissione europea emette debito comune per fronteggiare problematiche comuni (Recovery Fund).

Crisi del debito, i dati macro a favore dell’Italia

Al di là delle differenze istituzionali con il 2011, ve ne sono di rilevanti sul piano macroeconomico. Dieci anni fa, l’Italia si presentava con un debito pubblico sotto il 120% del PIL (oggi è sopra il 150%), ma con una bilancia commerciale negativa e una posizione netta con l’estero estremamente negativa. La prima segnava -1,6% rispetto al PIL, la seconda -21,5%. Oggi, le esportazioni nette sfiorano il 4% del PIL e la nostra posizione netta con l’estero è diventata positiva di quasi 90 miliardi di euro al 30 giugno scorso, cioè circa il 5% del PIL. Infine, il debito privato, già relativamente basso nel 2011, si è ulteriormente contratto dal 185% del PIL di allora al 180% del 2020.

Cosa significano questi dati? Una nuova crisi del debito sarebbe infondata sul piano strettamente macro. L’Italia è un’economia creditrice, cioè detiene all’estero più asset di quanti ne posseggano gli stranieri sul suo territorio. Esporta più di quanto importa, ragione per la quale le sue riserve valutarie tendono a crescere. E non è complessivamente molto esposta come debiti, dato che famiglie e imprese restano molto liquide e posseggono un’elevatissima ricchezza in rapporto al PIL, tra le percentuali più alte al mondo e che i tedeschi ci invidiano.

Il dato più rilevante riguarda forse proprio la posizione netta con l’estero. Se il Giappone può permettersi un debito pubblico sopra il 250% del PIL e pagando interessi azzerati da molti anni, è essenzialmente grazie al fatto di essere creditore verso il resto del mondo per circa il 75% del suo PIL.

In altre parole, lo spread odierno sembra più il riflesso di una sfiducia verso la classe politica italiana che non un voto dei mercati sullo stato reale della nostra economia. E forse maggiori investimenti finanziari da parte degli italiani, specie a scopo previdenziale, riuscirebbero ad assorbire le emissioni nette di debito pubblico, facendoci tendere più velocemente verso la Germania che non alla Grecia.

giuseppe.timpone@investireoggi.it