E’ ancora l’Africa occidentale e sub-sahariana al centro delle attenzioni sui mercati obbligazionari. Pochi giorni fa, l’emissione di un bond in dollari della Costa d’Avorio, la prima nell’area da quasi due anni. E’ stata seguita dall’annuncio di un’altra emissione, stavolta del Benin. Ma ieri è stata una giornata abbastanza negativa per altri bond emergenti di questo pezzo di continente. I titoli di stato emessi dal Senegal sono andati pesantemente giù sui mercati internazionali dopo la notizia del rinvio delle elezioni presidenziali, in programma per il 25 febbraio, deciso dal presidente uscente Macky Sall, che non può candidarsi per un terzo mandato.

Vacilla la democrazia più stabile d’Africa

Le opposizioni hanno parlato di “colpo di stato”.

La tensione è alta da un paio di anni nel paese, con proteste di piazza contro l’arresto di Ousmane Sonko, leader anti-governativo, con accuse di violenza sessuale. Fatto sta che il Senegal sta disperdendo uno dei suoi valori più apprezzati nel resto del mondo, cioè l’essere forse la democrazia più stabile e matura del continente africano.

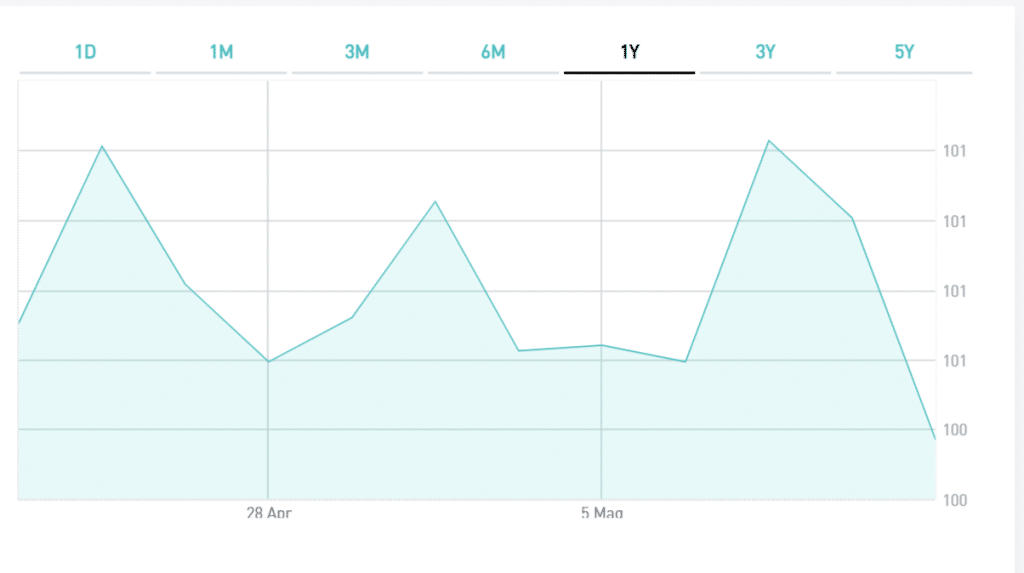

Anche questi bond emergenti hanno beneficiato di recente dei rialzi obbligazionari. Tra ottobre e dicembre i prezzi sono risaliti fino a quasi il 25% sul tratto lungo della curva. In questo momento, la curva dei rendimenti appare sostanzialmente piatta. Si va dal 9,40% offerto dalla scadenza in dollari del luglio prossimo al 9,90% di quella del 2048.

Fondamentali macro deboli

Teniamo a sottolineare che si tratti di bond ad alto rischio di credito, noti anche come “junk”. In effetti, le agenzie di rating assegnano loro giudizi molto bassi: B+ per S&P, B- per Fitch e Ba3 per Moody’s, rispettivamente il quarto e sesto gradino nell’area “non investment grade”.

Non è il livello del debito pubblico in sé a spaventare, attestandosi intorno al 70% del PIL. A titolo di confronto, l’Italia ne possiede uno relativamente doppio. Il problema sta nel complesso dei dati macroeconomici. In primis, l’evoluzione è stata assai negativa negli ultimi anni, se è vero che ancora nel 2016 il rapporto debito/PIL era al 32%.

Nell’era Sally, iniziata nel 2012, la politica fiscale non è stata apprezzabile, tanto che il Fondo Monetario Internazionale ha dovuto stanziare 1,8 miliardi di dollari di aiuto l’anno scorso con un piano di 36 mesi volto ad evitare il default del Senegal prima di queste elezioni. Ha chiesto in cambio riforme, tra cui il potenziamento del gettito fiscale rispetto al PIL al 20%, al netto delle entrate petrolifere. Non è tutto. Le partite correnti, che sono la somma dei saldi tra import ed export di beni, servizi e capitali, chiudono regolarmente in deficit per il 15% del PIL. Le riserve valutarie sono scarse, ammontanti a circa 11 miliardi di dollari, seppure apparentemente sufficienti a onorare il debito estero a breve termine.

Bond emergenti da comprare?

Ha senso approfittare dei cali di questi giorni per inserire in portafoglio questi bond emergenti? Lo ha in un’ottica di diversificazione del portafoglio e di accrescimento del rischio, a fronte di un aumento del rendimento medio. D’altra parte, le prospettive di crescita per l’economia senegalese restano positive – atteso un PIL a +5,3% quest’anno – anche se l’assenza di autonomia monetaria lega le mani a Dakar.

Il paese rientra nell’area che adotta il franco CFA, agganciato all’euro e, pertanto, non flessibile e forte per i fondamentali macro. Da un lato, questo allevia il peso del debito estero, venendo meno il rischio di svalutazione. Dall’altro, riduce i margini di manovra sulle riserve valutarie, che difficilmente potranno risollevarsi senza che l’economia diventi più competitiva con un cambio più debole. E riserve scarne sono un rischio per i bond denominati in valute straniere.

giuseppe.timpone@investireoggi.it