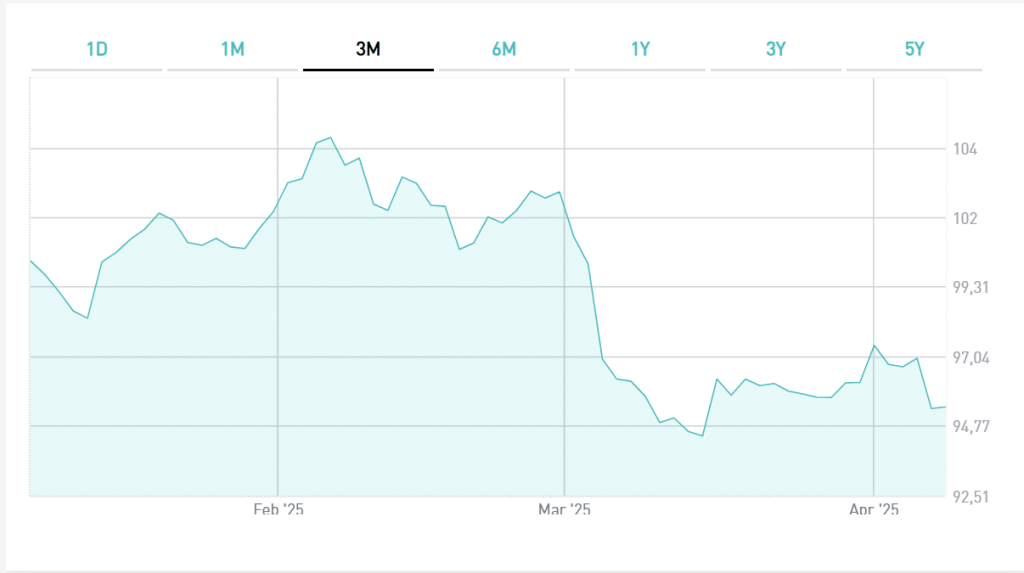

I rendimenti italiani sono scesi lungo tutta la curva negli ultimi mesi, dopo avere registrato una brusca impennata tra la seconda metà di febbraio e il mese di aprile, sui timori per la sostenibilità del debito pubblico di Roma dopo l’emergenza Coronavirus. Ormai, quasi tutti i BTp con cedola fissa si acquistano a prezzi sopra la pari. Quello in scadenza nel 2044, addirittura, oggi quota a circa 156,60, cioè lo si paga 1.566 euro per ogni 1.000 euro di investimento effettivo. Vi è un solo bond del Tesoro al momento a quotare sotto 100, pur di poco. E’ il BTp febbraio 2025 e cedola 0,35% (ISIN: IT0005386245).

BTp 2044, cedola 3,75% e quella netta effettiva resta altissima

Stamattina, lo si poteva acquistare a 99,80 centesimi, offrendo così un rendimento lordo dello 0,40% e netto dello 0,35%.

Il titolo è un quinquennale ed è stato emesso per la prima volta alla fine dello scorso anno, quando già i rendimenti italiani viaggiavano in prossimità dei loro minimi storici lungo la curva. Questo spiega la bassa cedola, che a sua volta tiene bassa la quotazione attorno alla pari.

Potremmo fare un gioco, cioè di indovinare l’anno di emissione di un BTp semplicemente guardando alla scadenza e alla cedola. Chi ha dimestichezza con i mercati sbaglierebbe di poco, forse nulla. Questo, perché le basse cedole implicano emissioni negli anni in cui i rendimenti dei BTp sono stati bassi, vale a dire gli ultimi, mentre quelle alte riflettono condizioni molto meno favorevoli, risalendo perlopiù al periodo precedente al varo del “quantitative easing” della BCE (2015).

Rendimento sotto l’inflazione

Certo, è capitato anche che le condizioni siano mutate drasticamente da un mese all’altro. Ad esempio, agli inizi dello scorso anno venne emesso il BTp settembre 2049 con cedola 3,85%, il quale pochi mesi dopo arrivò a rendere poco più dell’1,60% e oggi viaggia sotto l’1,70%.

E a gennaio, il Tesoro emise il BTp settembre 2050 con cedola 2,45%, ma il cui attuale rendimento si attesta oggi al 2,20%. Sapendolo prima, avrebbe risparmiato qualche spicciolo offrendo cedole più basse.

BTp settembre 2022, l’inganno perpetrato dalla maxi-cedola

Tornando al BTp febbraio 2025, la sua cedola netta equivale a meno dello 0,31% all’anno, una volta che viene rapportata al valore dell’investimento. Questo, perché si spendono 998 euro per ogni 1.000 euro nominali, per cui alla scadenza l’obbligazionista incassa una plusvalenza pari allo 0,20%. Spalmata sui 4,51 anni di via residua del bond, equivale a un rendimento “extra” dello 0,044%, che sommato alla cedola lorda porta il rendimento lordo complessivo, come sopra accennato, allo 0,40%.

Livelli bassissimi, anche perché le alternative “risk free” sono ancora meno convenienti per questa scadenza, finanche in perdita per l’obbligazionista in giro per l’Europa. Considerate anche lo 0,20% dell’imposta di bollo sul conto titoli, la cui apertura risulta necessaria per investire in assets finanziari. Insomma, si tratta di un’operazione che ha scarso senso economico e che semmai ci impedirebbe di lasciare il denaro parcheggiato in banca a tasso zero e sobbarcandoci il costo della tenuta del conto corrente. In ogni caso, a meno che l’inflazione italiana rimanga azzerata da qui al medio-lungo periodo, non terremmo nemmeno il passo con il costo della vita.

giuseppe.timpone@investireoggi.it