Viaggiavano evidentemente a fari spenti, se è vero che nessuno li abbia visti arrivare. I titoli di stato italiani sono la vera sorpresa positiva di questi mesi. In ottobre, quando la prospettiva di un taglio dei tassi di interesse nell’Eurozona sembrava lontana, lo spread con la Germania si era ampliato fin quasi a 210 punti base. Questa settimana, ha chiuso a 126 dopo essere sceso sotto 117 punti nel corso della seduta di giovedì. Livelli minimi dal novembre del 2021, quando i tassi di interesse stavano a zero, così come ancora l’inflazione nell’Eurozona sembrava “transitoria”. I rendimenti decennali sono crollati fino al 3,50%, anche se a fine settimana segnavano una risalita al 3,69%.

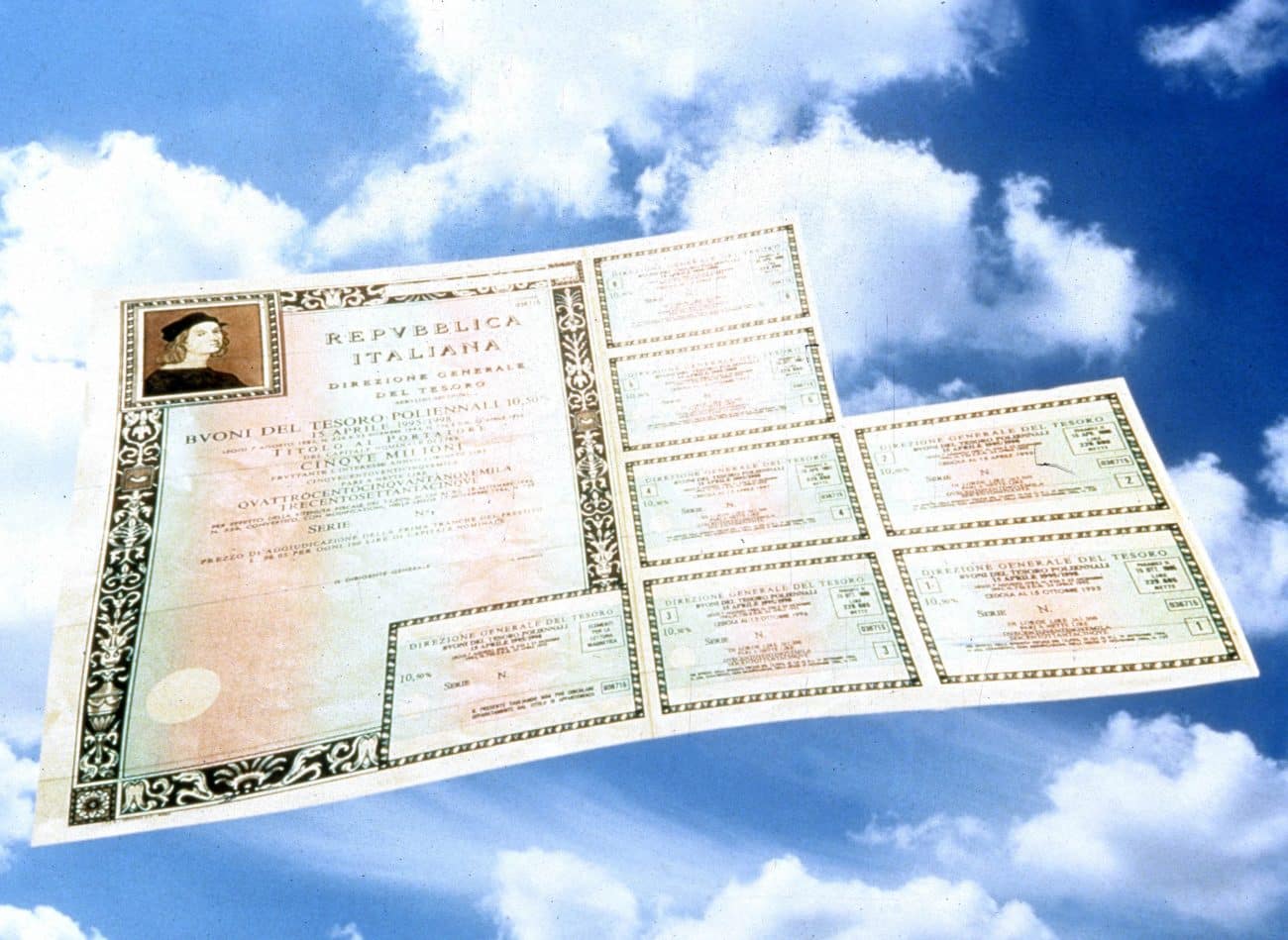

Titoli di stato italiani in rally inatteso

Secondo Citigroup, lo spread potrebbe restringersi ulteriormente a 100-110 punti. Le sue previsioni per la fine di questo trimestre puntavano a 190 punti. Insomma, analisti e investitori restano stupefatti. Da fine gennaio ad oggi, il differenziale con i titoli di stato tedeschi a dieci anni si è ristretto di una trentina di punti o 0,30%. E’ successo che l’inflazione nell’Eurozona sia scesa ulteriormente verso il target del 2%. Il taglio dei tassi si avvicina – è atteso al più tardi a giugno – e il rischio sovrano per l’Italia si è ridotto per l’atteso calo dei costi di emissione.

Ma la discesa dei rendimenti non ha riguardato soltanto i titoli di stato italiani. Nel resto dell’Eurozona si è verificato qualcosa di simile. In realtà, ad essere andati relativamente peggio sono stati i Bund della Germania. Per due ragioni. La prima è che sul mercato c’è maggiore appetito per il rischio e gli investitori tornano ad acquistare bond semi-periferici.

La seconda è che l’economia tedesca registra una performance negativa e la peggiore dell’area. L’economia italiana sta facendo decisamente meglio. E anche sui conti pubblici, malgrado il Superbonus, il bilancio di Roma è positivo.

Spread ancora più basso per Atene

Il debito pubblico è crollato al 137,3% nel 2023 dal 154,8% a cui era esploso nel 2020 con la pandemia. Adesso, si trova in rapporto al Pil italiano poco sopra i livelli pre-Covid. Ma i bond della Grecia offrono rendimenti inferiori lunga la curva delle scadenze. I titoli di stato ellenici decennali offrono ben lo 0,40% in meno. Significa che lo spread tra Atene e Berlino viaggia al momento in area 85 punti o 0,85%. E questo, malgrado il rapporto tra debito e Pil abbia chiuso al 165,50% l’anno scorso. Le distanze con i Bonos spagnoli sono quasi del tutto colmate: appena 5 punti o 0,05%.

Bond Grecia prezzati con rating A

Secondo la Banca di Grecia, effettivamente i titoli di stato domestici risultano prezzati sul mercato come se avessero rating A, cioè cinque gradini sopra il livello BBB-. Questi è il rating medio attualmente assegnato dalle principali agenzie internazionali ai bond ellenici: BBB- per S&P e Fitch, Ba1 per Moody’s. Per quest’ultima, quindi, sono ancora “non investment grade” o “spazzatura”.

Sarebbe, tuttavia, semplicemente questione di tempo prima che arrivi anche il suo upgrade a Baa3.

Abbiamo più volte discusso del perché i titoli di stato della Grecia rendano meno dell’Italia. Non dimentichiamo che solamente una dozzina di anni fa il paese fu costretto a rinegoziare il suo debito, tagliandolo per 107 miliardi di euro. I creditori privati persero il 53,50% del valore nominale del capitale posseduto. Ma Atene è oramai esposta per i quattro quinti verso i creditori pubblici europei, per cui ha risentito poco dell’aumento dei rendimenti di mercato. E il ritmo sostenuto con cui riesce a ridurre il rapporto tra debito e Pil di anno in anno è elevato, complici il rilancio della crescita economica, la risalita dell’inflazione e il surplus di bilancio ormai stabilmente raggiunto.

Margine upside per titoli di stato italiani

Probabile, però, che il mercato si sia spinto oltre. I titoli di stato italiani non meritano di essere trattati così relativamente male, pur in netto miglioramento da mesi. Il successo delle emissioni retail nell’ultimo anno ha impressionato gli investitori istituzionali, stranieri e non. Le famiglie italiane hanno acquistato oltre 125 miliardi di euro in BTp solo nel 2023. In appena un biennio, hanno grosso modo triplicato le detenzioni. Nessuno se lo aspettava. Lo scetticismo misto a certa ironia sui piani del governo Meloni di riportare in mani domestiche una grossa parte del debito negoziato sul mercato è stato rimpiazzato da un clima di positivo stupore. Ed esso si è accompagnato a un ritorno agli acquisti. Se il rischio sovrano si è fortemente ridimensionato, perché non approfittare dei più alti rendimenti nell’unione monetaria.

giuseppe.timpone@investireoggi.it