Anche per i contribuenti in regime forfettario, l’accesso al contributo a fondo perduto del Decreto Sostegni passa dalla verifica del fatturato sulla base della data di effettuazione delle operazioni. Per le fatture immediate e i corrispettivi, la data dell’operazione coincide con la data della fattura e la data del corrispettivo giornaliero, mentre per la fattura differita si considera la data dei DDT o dei documenti equipollenti richiamati in fattura.

Tale conferma arriva dall’Agenzia delle entrate con la circolare n° 5/E del 14 maggio.

Il fatto che il contribuente in regime forfettario determini il reddito sulla base del principio di cassa non ha alcun impatto sulla determinazione del fatturato cosa diversa dalla nozione di ricavo/compenso.

—

Il contributo a fondo perduto del DL Sostegni

Entro il prossimo 28 maggio è ancora possibile presentare istanza per la richiesta del contributo a fondo perduto previsto dall’art.1 del D.L. 41/2021, Decreto Sostegni.

Il contributo a fondo perduto può essere richiesto da imprese, professionisti e titolari di reddito agrario con un monte ricavi/compensi 2019 non superiore a 10 milioni di euro.

Inoltre, è necessario, inoltre che sia rispettato uno tra i seguenti requisiti:

- importo della media mensile del fatturato e dei corrispettivi relativa all’anno 2020 inferiore almeno del 30% rispetto all’importo della media mensile del fatturato e dei corrispettivi relativi all’anno 2019,

- attivazione della partita Iva a partire dal 1° gennaio 2019.

Difatti, chi ha aperto la partita iva dal 1° gennaio 2019 in avanti, non deve verificare il requisito del calo di fatturato del 30%. Se c’è perdita di fatturato si applicano le percentuali previste dal legislatore ossia:

- 60%, se i ricavi e i compensi dell’anno 2019 sono inferiori o pari a 100.000 euro;

- 50%, se i ricavi e i compensi dell’anno 2019 superano i 100.000 euro ma non l’importo di 400.000 di euro;

- 40%, se i ricavi e i compensi dell’anno 2019 superano i 400.000 euro ma non l’importo di 1.000.

000 di euro;

- 30%, se i ricavi e i compensi dell’anno 2019 superano 1.000.000 di euro ma non l’importo di 5.000.000 di euro;

- 20%, se i ricavi e i compensi dell’anno 2019 superano 5.000.000 di euro ma non l’importo di 10.000.000 di euro.

Ad ogni modo, è riconosciuto il contributo minimo di 1.000 euro. Chi ha aperto la partita iva prima del 1° gennaio 2019 deve invece verificare una perdita di fattura pari ad almeno il 30%.

Il calcolo del fatturato

Ai fini del calcolo del fatturato e dei corrispettivi 2019 e 2020, da confrontare per verificare la perdita di fatturato (Guida Agenzia delle entrate):

- devono essere considerate tutte le fatture attive, al netto dell’Iva, immediate e differite, relative a operazioni effettuate in data compresa tra il 1° gennaio e il 31 dicembre;

- occorre tenere conto delle note di variazione (art. 26 del Dpr n. 633/1972), aventi data compresa tra il 1° gennaio e il 31 dicembre;

- concorrono anche le cessioni dei beni ammortizzabili;

- gli esercenti attività di commercio al dettaglio e attività assimilate devono considerare l’importo totale dei corrispettivi – al netto dell’Iva – delle operazioni effettuate tra il 1° gennaio e il 31 dicembre, sia per quanto riguarda i corrispettivi trasmessi telematicamente sia per quelli soggetti ad annotazione;

- nel caso di commercianti al dettaglio che applicano la ventilazione dei corrispettivi o il regime del margine oppure nel caso delle agenzie di viaggio, poiché può risultare difficoltoso il calcolo delle fatture e dei corrispettivi al netto dell’Iva, l’importo può essere riportato al lordo dell’Iva, applicando la stessa regola sia con riferimento al 2019 che al 2020;

- gli esercenti che svolgono operazioni non rilevanti ai fini dell’Iva, per esempio le cessioni di tabacchi e di giornali e riviste, devono considerare anche l’importo degli aggi relativi a tali operazioni effettuate tra il 1° gennaio e il 31 dicembre.

Proprio sul calcolo dei fatturato, l’Agenzia delle entrate, con la circolare n° 5/E del 14 maggio, ha rilasciato specifici chiarimenti. Chiarimenti che hanno riguardato anche i contribuenti in regime forfettario.

Contribuenti in regime forfettario e contributo a fondo perduto Decreto Sostegni: i chiarimenti dell’Agenzia delle entrate

Nella circolare da ultimo citata, l’Agenzia delle entrate ha chiarito in che modo i contribuenti a regime forfettario devono verificare la perdita di fatturato ai fini dell’accesso al contributo a fondo perduto.

Ebbene, l’Agenzia delle entrate ha confermato che anche per i regimi forfettari valgono le regole ordinarie previste per gli altri contribuenti.

Il dubbio era se la determinazione del reddito sulla base del regime di cassa incidesse sulle modalità di calcolo del fatturato per accedere al CFP.

Dunque, anche per i contribuenti forfettari, in relazione al calcolo del fatturato e dei corrispettivi, si fa riferimento alla data di effettuazione dell’operazione che:

- per le fatture immediate e i corrispettivi, è rispettivamente la data della fattura (nel caso di fattura elettronica il campo 2.1.1.3 ) e la data del corrispettivo giornaliero, mentre,

- per la fattura differita è la data dei DDT. o dei documenti equipollenti richiamati in fattura (nel caso di fattura elettronica il campo 2.1.8.2 ).

Nella circolare in commento è specificato che:

per ragioni di ordine logico sistematico, si ritiene necessario far riferimento alla documentazione tenuta ai fini della verifica del superamento della soglia massima prevista per il regime di cui al comma 54 dell’articolo 1 della legge n.

190 del 2014.

Proprio sulla soglia massima di ricavi/compensi pari a 65.000 euro, da rispettare per accedere/permanere in regime forfettario (comma 54 Legge 190/2014), l’Agenzia delle entrate ha rilasciato un ulteriore chiarimento. Sempre in relazione al contributo a fondo perduto di cui al Decreto Sostegni.

Il contributo a fondo perduto non concorre alla soglia di 65.000 euro

All’Agenzia delle entrate è stato chiesto se il contributo a fondo perduto del decreto Sostegni concorresse o meno alla soglia ricavi/compensi di 65.000 euro.

Ebbene, l’Agenzia delle entrate ha escluso che il contributo debba concorrere alla verifica della soglia.

Facciamo un esempio, ipotizziamo che un contribuente forfettario conseguirà nel 2021 un monte ricavi pari a 65.000; nello stesso anno ha percepito un contributo a fondo perduto per € 5.000.

In tale caso, il contribuente potrà continuare ad operare in regime forfettario anche nel 2022.

Il contributo a fondo perduto non fa reddito.

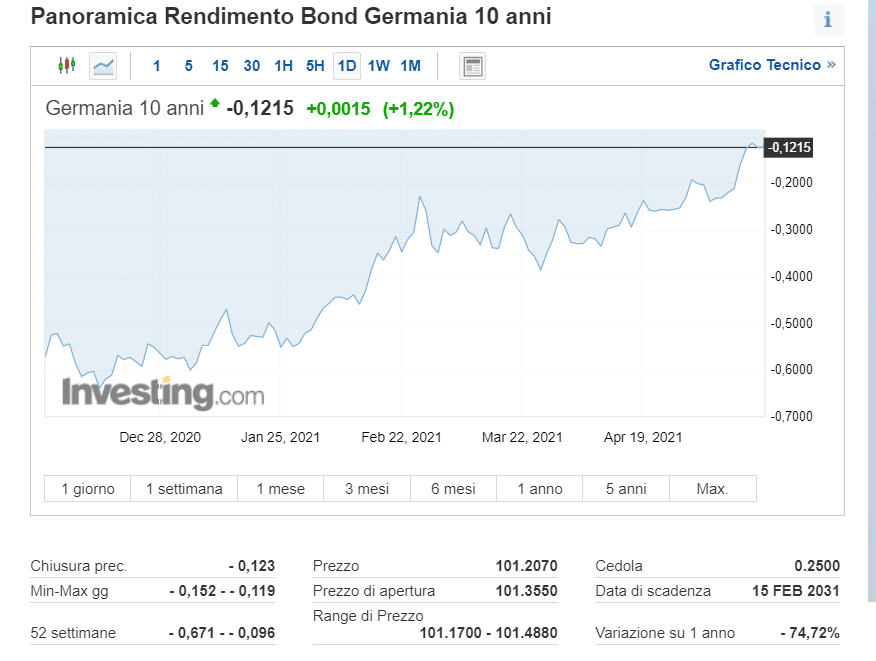

Infatti, il contributo a fondo perduto è escluso da tassazione: sia per quanto riguarda le imposte sui redditi sia per l’Irap, Inoltre, non incide sul calcolo del rapporto per la deducibilità delle spese e degli altri componenti negativi di reddito, compresi gli interessi passivi, di cui agli artt. 61 e 109, comma 5, del Tuir.

Conclusioni

L’esclusione del contributo a fondo perduto dalla soglia ricavi/compensi è così spiegata dall’Agenzia delle entrate:

L’agevolazione qui in esame, come quelle vigenti nei mesi precedenti, mantiene l’originaria finalità attribuita dal legislatore al contributo COVID-19 di cui all’articolo 25 del decreto rilancio: compensare, almeno in parte, i gravi effetti economici e finanziari che hanno subito determinate categorie di operatori economici a seguito della pandemia che ha colpito il nostro Paese e il resto del mondo. Seppur si tratta di agevolazioni destinate a ristorare i soggetti fruitori della riduzione del fatturato subita nei periodi di riferimento, stante il carattere di eccezionalità delle misure strettamente connesso alla diffusione della pandemia da Covid-19, si ritiene che il CFP COVID-19 decreto sostegni (nonché le agevolazioni di questa tipologia previgenti), non rilevino ai fini della soglia di cui al menzionato comma 54 dell’articolo 1 della legge n. 190 del 2014.

Le stesse indicazioni valgono per la verifica della soglia ricavi da rispettare per la tenuta della contabilità semplificata di cui all’articolo 18, comma 10, del d.P.R. n. 600 del 1973.