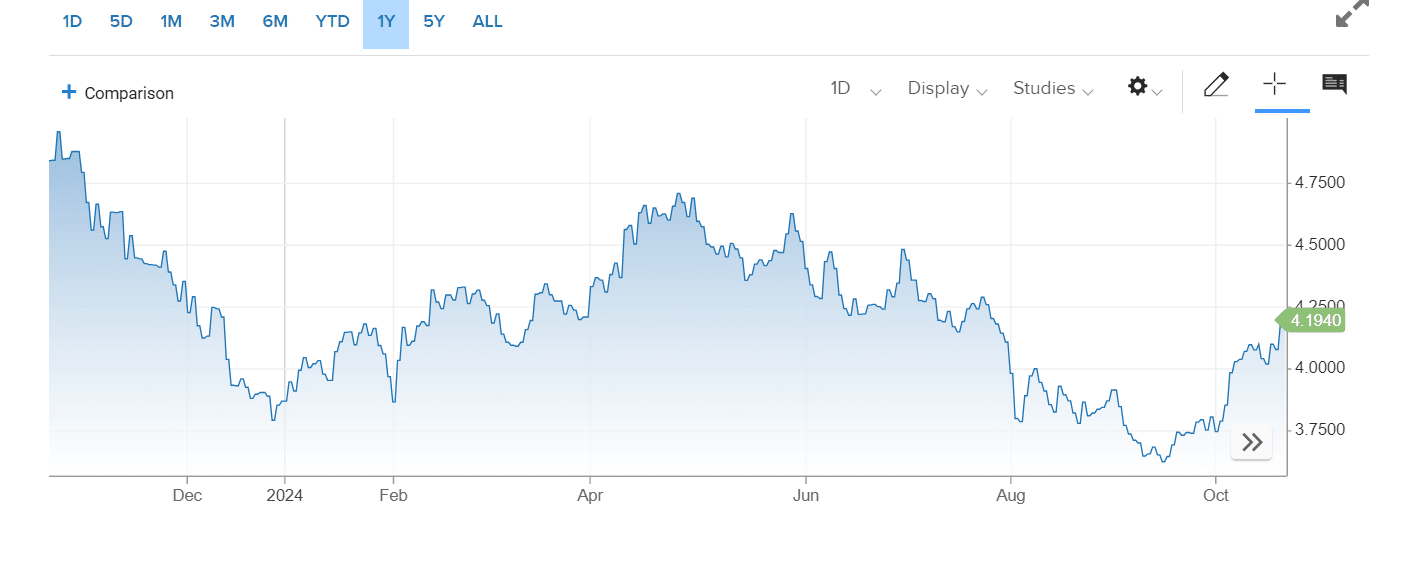

A metà settembre, i rendimenti decennali americani toccarono il minimo del 3,62% a fine seduta. Eravamo alla vigilia del board della Federal Reserve, che esitò un maxi-taglio dei tassi di interesse dello 0,50%. L’inflazione negli Stati Uniti tendeva verso il target e sembravano non esserci più grosse motivazioni per tenere il costo del denaro dal 5% al 5,50%. Un paio di settimane più tardi, il clima era già mutato sui mercati finanziari. L’inflazione presso la prima economia mondiale resta sopra il target del 2% e, soprattutto, i dati sul lavoro continuano a rivelarsi migliori delle attese, non segnalando alcuna recessione imminente.

Giù anche cambio euro-dollaro

I rendimenti americani sono risaliti al 4,20% sul tratto decennale, attestandosi oggi ai livelli più alti dalla fine dello scorso luglio, cioè da quasi tre mesi a questa parte. Cancellati i guadagni realizzati nell’attesa del primo allentamento monetario della Fed. Il cambio euro-dollaro, che a fine settembre viaggiava fin sopra 1,12, è arretrato a poco più di 1,08. Un trend che sta avendo un forte impatto anche sui bond europei. Il BTp a 10 anni offriva il 3,36% al termine della settimana scorsa. Mentre scriviamo, è al 3,53%. Lo stesso spread è risalito da un minimo di 118 a 123 punti base.

Previsioni sui tassi restano “dovish”

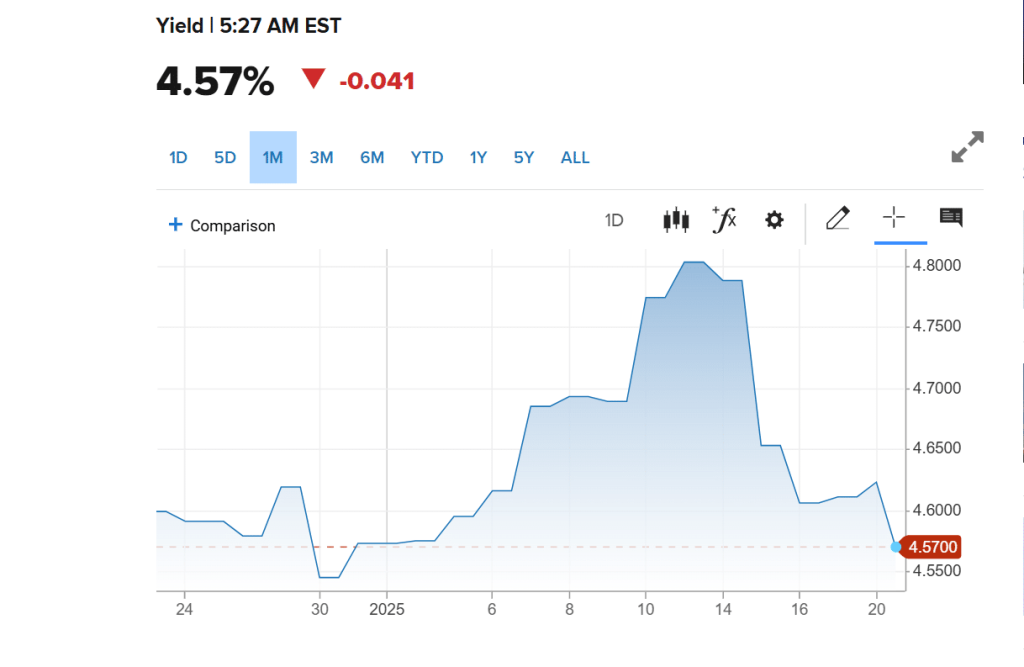

Gli investitori segnalano di credere che la Fed farà con calma ai prossimi appuntamenti di politica monetaria con il taglio dei tassi. Se così, anche la Banca Centrale Europea (BCE) potrebbe prendersi qualche pausa, altrimenti rischierebbe un ulteriore indebolimento del cambio euro-dollaro. Evento negativo per l’inflazione nell’Eurozona. Tuttavia, le previsioni stesse sui tassi ci raccontano un’altra storia. Ancora oggi il taglio dello 0,25% è dato per scontato il 7 novembre prossimo negli Stati Uniti. E lo stesso per dicembre, ultimo board dell’anno.

Per fine anno, i tassi Fed scenderebbero al 4,50% dal 5% attuale. E un quarto taglio dei tassi BCE a dicembre è considerato una certezza se guardiamo ai contratti futures.

Rialzo rendimenti americani pretesto per monetizzare guadagni

Fatto sta che i rendimenti americani hanno trascinato giù euro e bond in esso denominati. Pagano maggiormente lo scotto le scadenze più lunghe. Il BTp 2072 è crollato dai 64,22 centesimi di venerdì ai meno di 62,50 attuali. I rendimenti tedeschi a due anni, i quali seguono l’andamento dei tassi sui depositi bancari fissati dalla BCE, sono nel frattempo risaliti dal 2,10% al 2,18%. Non un rialzo tale da mettere in discussione il quarto taglio dei tassi nell’Eurozona per dicembre. Insomma, sul mercato europeo sembra che si stia approfittando dell’inversione di tendenza sui Treasuries per monetizzare gli alti guadagni delle ultime settimane.