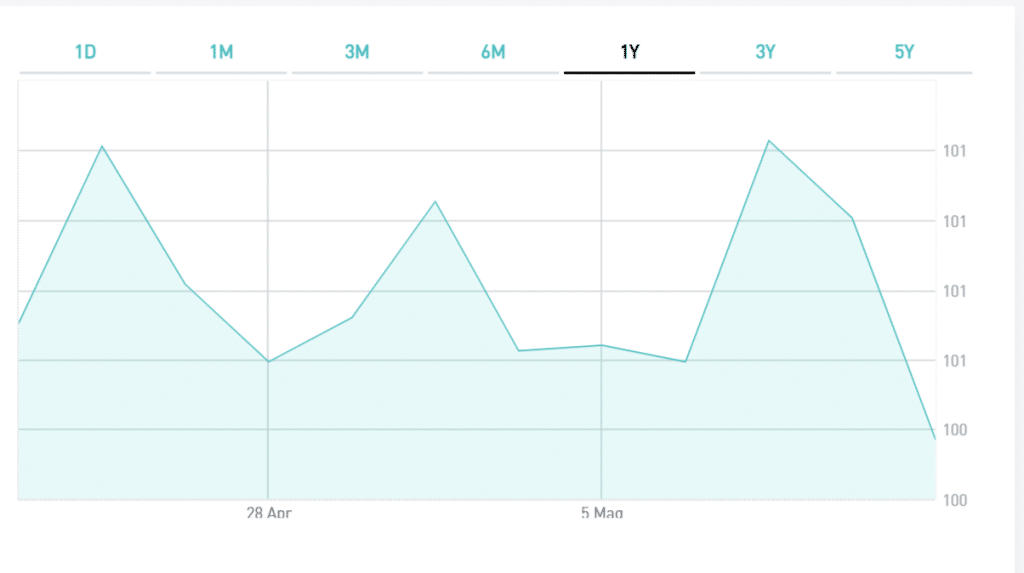

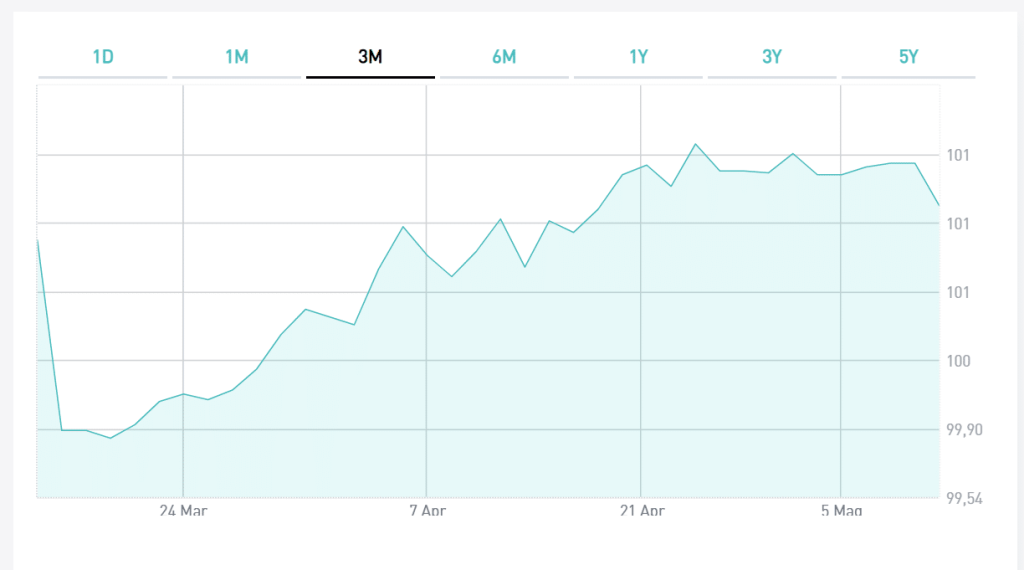

La sola formazione del governo Draghi a febbraio aveva fatto crollare i rendimenti dei BTp ai minimi di sempre. La scadenza a 10 anni era finita ad offrire lo 0,46%, mentre lo spread con i Bund della Germania risultava crollato fin sotto i 90 punti base. Da allora, però, il trend per i nostri titoli di stato è mutato in peggio. Stamattina, il rendimento decennale si attesta allo 0,80%, mentre lo spread tra 104 e 105 punti.

La risalita della curva dei tassi italiana non è isolata. In Spagna, altro principale mercato del Sud Europa, il Bonos a 10 anni offre oggi un rendimento di 11 punti in più di un mese fa.

Gli stessi Bund stanno deprezzandosi, pur restando carissimi. Un titolo decennale tedesco rende oggi il -0,25%. A dicembre, si attestava al -0,64%.

Che cosa sta succedendo? La risalita dei rendimenti dei BTp sta avvenendo in un contesto di sostanziale rialzo globale. E’ l’effetto reflazione, dopo mesi di crescita negativa dei prezzi al consumo per via della pandemia. Gli obbligazionisti chiedono una remunerazione più alta per acquistare bond. Non solo l’inflazione lievita, ma anche la propensione al rischio con le vaccinazioni in corso.

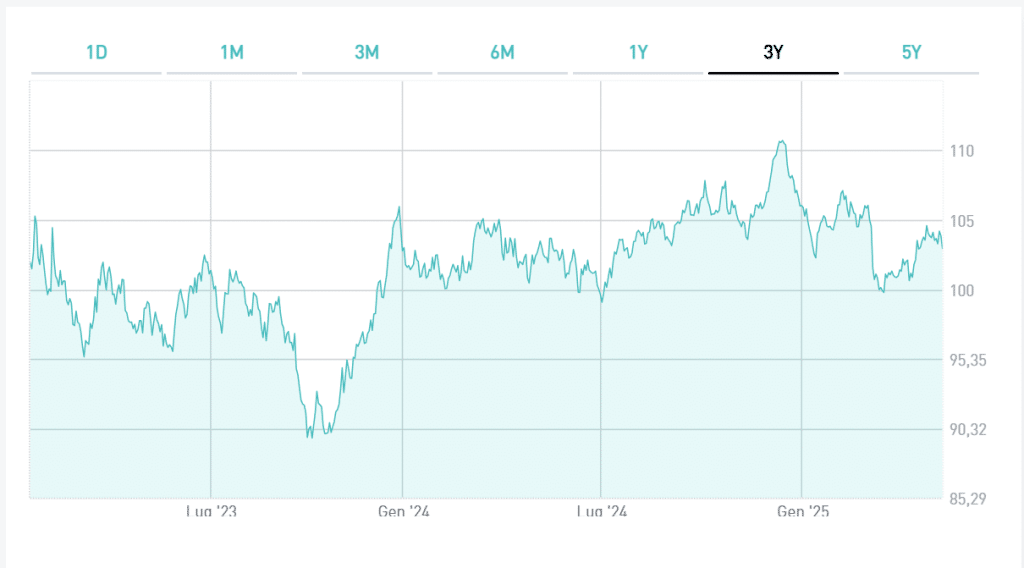

Rendimenti dei BTp reali ancora più alti

Dunque, i maggiori rendimenti dei BTp denotano una condizione migliore della congiuntura economica italiana e globale. Detto ciò, esistono anche alcune debolezze interne. Lo spread con la Spagna si è allargato a una quarantina di punti. Eppure, al governo abbiamo Mario Draghi, ex governatore BCE e uomo apprezzatissimo dai mercati. Il punto è che guida un’Italia molto colpita dalla pandemia: debito pubblico al 160% del PIL, deficit stimato per il 2021 a quasi il 12%, PIL solo in parziale ripresa e chiusure delle attività ancora vigenti.

Gli investitori iniziano a scontare sui rendimenti dei BTp un rischio sovrano leggermente più alto di qualche mese fa. I “credit default swaps” a 5 anni sono passati da 70 a 80 punti base dalla metà di marzo. A titolo di confronto, nello stesso periodo in Spagna sono saliti da 31 a 34 punti. Significa che la fine intravista dell’accomodamento monetario della BCE spaventa più chi si trova esposto verso Roma che non quanti lo siano verso Madrid.

Se guardiamo, poi, ai rendimenti dei BTp reali, cioè al netto dell’inflazione, le distanze con il resto d’Europa si mostrano ancora più nitide. Il bond a 10 anni offre attualmente zero, il Bonos -0,90%. E la Germania sfiora il -2%. Se i rendimenti obbligazionari si muovessero nei prossimi mesi seguendo queste dinamiche, l’Italia rischierebbe di ritrovarsi rendimenti dei BTp a 10 anni nettamente fin sopra l’1% e persino in prossimità del 2% con un’inflazione annuale intorno al target della BCE. La speranza è che i mercati tornino a comprare italiano quando la reflazione all’estero avrà spinto i livelli reali di rendimento troppo in basso per essere accettati. Sempre che le vicissitudini politiche a Roma non giochino brutti scherzi.

giuseppe.timpone@investireoggi.it