L’inflazione in Turchia per il mese di aprile è salita al 70%. Lo ha reso noto nei giorni scorsi Turkstat, l’istituto nazionale di statistica. La crescita dei prezzi al consumo risulta essere stata così la più alta dal 2002, un ventennio a questa parte. E’ il dato record della lunga era Erdogan. Il rendimento medio offerto dal mercato sovrano turco è naturalmente esploso negli ultimi mesi, arrivando in area 23%. In termini reali, meno di nulla. In pratica, un risparmiatore turco che acquistasse un bond a 12 mesi al rendimento di poco superiore al 20%, dopo un anno si ritroverebbe con un capitale svalutato del 50%. Questo è il risultato di avere tassi reali mostruosamente negativi.

Del resto, la banca centrale turca tiene il costo del denaro al 14%, cioè del -56% reale.

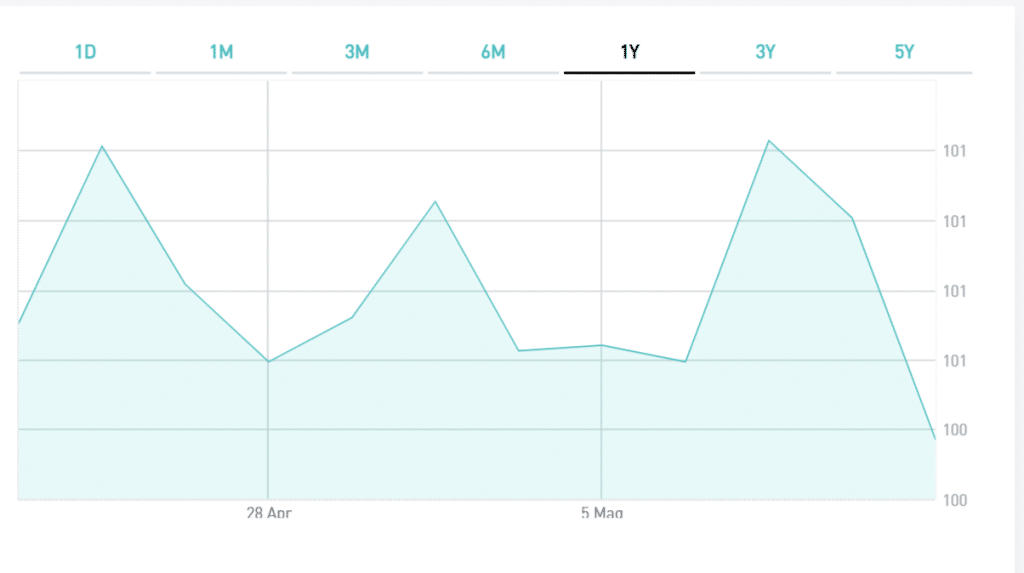

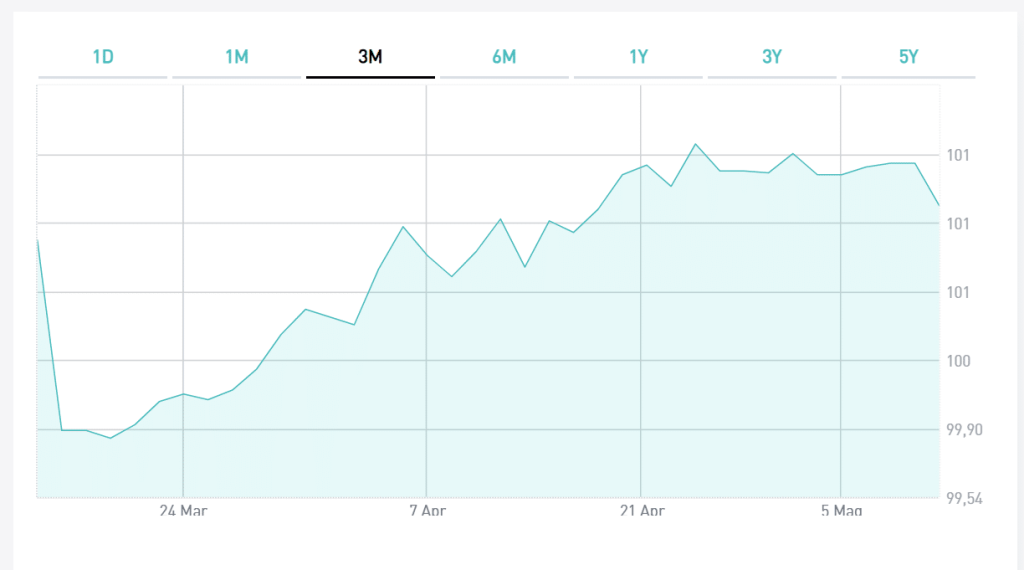

Rendimento Turchia, confronto con BTp

Ma la Turchia ha emesso negli anni anche obbligazioni in euro, dollari e altre divise forti. Perché lo ha fatto? Per attirare capitali dalle economie più ricche, spuntando costi decisamente inferiori a quelli sul mercato domestico. D’altro canto, così si è esposto al classico rischio di cambio. E la lira turca nel solo 2021 perdeva il 44% contro il dollaro. C’è il bond in euro con scadenza 16 febbraio 2026 e cedola 5,2% (ISIN: XS1909184753), che ieri si acquistava ad un prezzo in area 97,50 centesimi. Un anno fa, stava a poco meno di 104,50.

Sulla base di questa quotazione, il rendimento della Turchia a 4 anni in euro risultava essere superiore al 6,2%. A titolo di confronto, il BTp di pari durata offriva il 2,2% scarso. E i nostri bond sono i più generosi dell’Eurozona insieme a quelli emessi dalla Grecia. Dunque, Ankara ci offre oggi il 4% in più di rendimento all’anno per quasi 4 anni.

Per coincidenza, il rendimento turco equivale al tasso d’inflazione dell’Italia di aprile. Se questo restasse invariato da qui ai prossimi anni, riusciremmo grosso modo a coprire la perdita del potere d’acquisto.

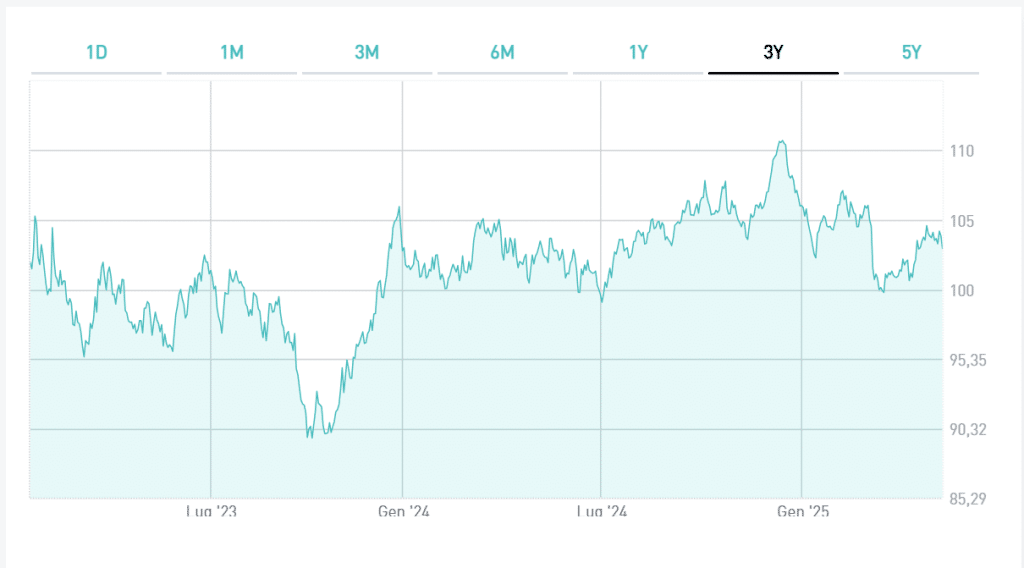

Il rischio di cambio va da sé che non esista. E quello di credito? La Turchia è un emittente “spazzatura”, malgrado un rapporto debito/PIL salito di poco sopra il 40% con la pandemia. Non è l’entità del debito a preoccupare gli analisti, bensì l’instabilità finanziaria del paese. La costante perdita di valore della lira rende il debito denominato in divise straniere sempre più costoso per il governo turco. Inoltre, le riserve valutarie sono scese a livelli pericolosamente bassissimi. Si reggono su operazioni a debito della banca centrale.

Rischio legato alla lira

In buona sostanza, l’unico serio rischio a cui il bond in euro ci esporrebbe è legato alla carenza di valuta con cui eventualmente la Turchia dovrebbe rimborsare il capitale. Da qui scaturisce il premio del 4% rispetto al BTp e che sale al 5,6% rispetto al Bund. E’ sufficiente a consentirci di chiudere un occhio e buttarci sul mercato anatolico? Dipende sempre e solo dalla nostra propensione al rischio. Peraltro, il rialzo dei tassi BCE colpirà i rendimenti emergenti e probabilità ne amplierà gli spread. Chi volesse comprare il bond per rivenderlo prima della scadenza entro qualche anno, potrebbe trovare difficile disinvestire con profitto.

giuseppe.timpone@investireoggi.it