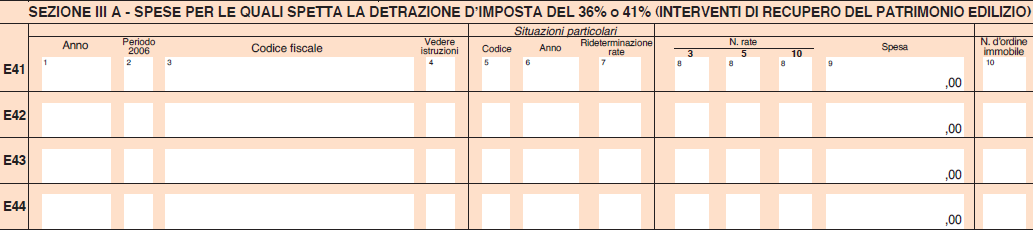

Sezione III A: spese relative ad interventi di recupero del patrimonio edilizio per le quali sono previste detrazioni del 41% o del 36%. Vi rientrano spese per:

-

Manutenzione ordinaria

-

Manutenzione straordinaria

-

Ristrutturazione

-

Restauro e risanamento conservativo

-

Insonorizzazione o cablatura

Requisiti degli immobili:

-

Avere funzione residenziale

-

Essere censiti all’Ufficio del Catasto

-

Essere in regola con il pagamento dell’Ici

-

Essere situati in Italia

Beneficiari:

-

Proprietario dell’immobile

-

Nudo proprietario

-

Detentore dell’immobile

-

Titolare di un diritto reale di godimento

-

Familiare o convivente del possessore o detentore

-

Futuro acquirente risultante da contratto preliminare

Adempimenti a carico del beneficiario:

-

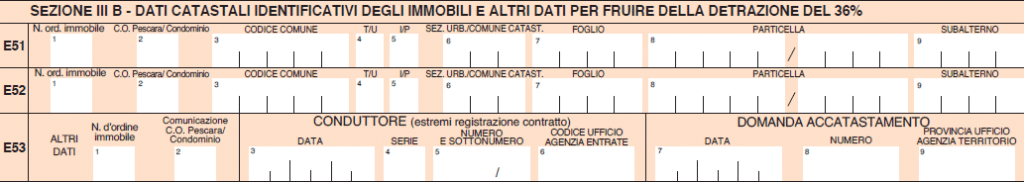

Trasmettere al Centro servizio delle imposte dirette e indirette dell’Agenzia delle Entrate di Pescara del modulo contenente data inizio lavori. Per lavori superiori a € 51.645, 69 va allegata dichiarazione di esecuzione dei lavori sottoscritta da un ingegnere, architetto, geometra o altro soggetto abilitato. Per lavori iniziati dopo il 13 maggio 2011 in alternativa basta indicare nella dichiarazione dei redditi:

° Estremi delle abilitazioni amministrative se necessarie o della dichiarazione sostitutiva di atto di notorietà

° Dati catastali dell’immobile

° Estremi di registrazione dell’atto che ne costituisce il titolo

° Ricevute di pagamento ICI

° Tabelle millesimali

-

Trasmettere alla Asl PRIMA dell’inizio dei lavori comunicazione con i dettagli dei lavori da svolgere.

-

Pagamento delle spese NECESSARIAMENTE tramite bonifico specificante causale, patita iva della ditta e codice fiscale del contribuente

Detrazioni:

-

36% per spese sostenute dal 2002 al 2005 e dal 2007 al 2011 e per le fatture emesse dal 1 ottobre al 31 dicembre 2006

-

41% per le fatture emesse dal 1 gennaio al 30 settembre 2006

Limiti massimi:

-

€ 77.468, 53 per le spese sostenute fino al 31 dicembre 2002

-

€ 48.000,00 per le spese sostenute dal 2003 al 2011

N.B. Dal 1 ottobre 2006 il limite è inteso ad immobile e non a proprietario quindi in caso di comproprietà va diviso tra i proprietari.

Per lavori che durano più anni, a partire dal 2002, il limite non si conta per anno ma per tutta la durata dei lavori.

ESEMPIO 1: due comproprietari di un immobile con le seguenti quote: A 40% B 60% hanno diviso in percentuale 300 mila euro di spesa di ristrutturazione nel 2002. Poiché il limite massimo fino al 31 dicembre 2002 è di € 77.468, 53 e la detrazione per quell’anno è al 36% l’importo da dedurre è 31.762 € ciascuno.

ESEMPIO 2: Tizio e Caio sono comproprietari rispettivamente al 50% di un appartamento. Alla fine del 2006 fanno un lavoro di ristrutturazione da 54.000 €. Il tetto massimo è di 48.000 € per immobile quindi in questo caso 24.000 a persona. La detrazione sarà del 36% quindi l’importo deducibile ammonta a 8640 € ciascuno.

Ripartizione della detrazione:

-

10 rate annuali di pari importo

-

5 rate annuali di pari importo (solo per contribuenti over 75 anni)

-

3 rate annuali di pari importo (solo per contribuenti over 80 anni)

Casella 161 e 162 (E41-E46): Va OBBLIGATORIAMENTE indicato l’anno in cui sono state sostenute le spese.

Se l’anno è il 2006 va compilata anche la casella 162 inserendo

-

il codice 1 per fatture emesse dal 1 gennaio al 30 settembre 2006

-

Il codice 2 per fatture emesse dal 1 ottobre al 31 dicembre 2006