Siamo entrati ieri in una settimana decisiva per il mercato sovrano italiano. Anzitutto, c’è un clima di grande attesa per il board BCE di dopodomani, che esiterà il primo rialzo dei tassi dopo undici anni. Stando alle indicazioni arrivate dalla stessa Francoforte, il costo del denaro salirà dello 0,25% al -0,25%. Ma domani sarà una giornata non meno importante per i titoli di stato italiani. Il premier Mario Draghi riferirà in Parlamento sulla crisi del suo governo dopo essersi dimesso giovedì scorso. Il presidente Sergio Mattarella ha respinto le dimissioni, chiedendogli nei fatti di mettere i partiti della sua (ex?) maggioranza dinnanzi alle loro responsabilità. Se i mercati dovessero rimanere delusi dal cosiddetto scudo anti-spread allestito dalla BCE e/o da Roma arrivassero notizie negative circa l’esito della verifica di maggioranza, i rendimenti dei nostri bond tornerebbero a salire dopo una tregua di oltre un mese.

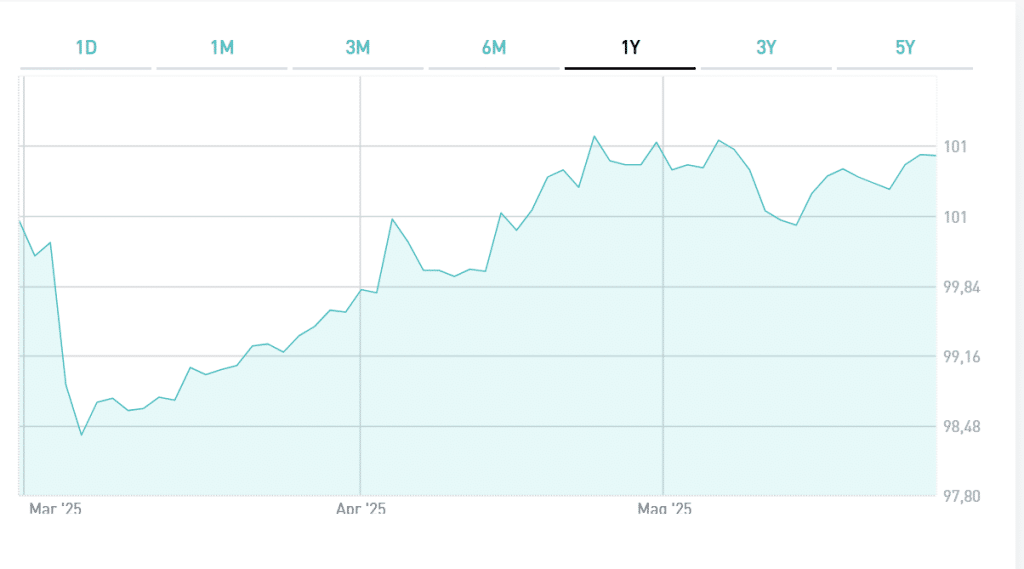

Quotazione BTp 2072 al 5%?

Attualmente, il BTp 2072 (IT0005441883), cioè il bond più longevo in circolazione, offre un rendimento lordo del 3,50%. Cosa accadrebbe alla sua quotazione di quasi 69 centesimi se tale rendimento salisse per ipotesi al 5%? Chiaramente, scenderebbe. Su questo non vi è alcun dubbio. Di quanto? Abbiamo simulato che il titolo punti al 5% entro l’ottobre prossimo, cioè a tre mesi da oggi. Per allora, avrà una durata residua di 49 anni e circa tre mesi e mezzo. Sulla base della nostra simulazione, affinché possa rende il 5%, il BTp 2072 dovrebbe acquistarsi sul mercato secondario intorno ai 56 centesimi.

Procediamo a un rapido calcolo: a 56 centesimi di prezzo, l’obbligazionista maturerebbe alla scadenza una plusvalenza del (44/56) 78,5%. Essa andrebbe spalmata per i 49 anni e tre mesi e mezzo di investimento. Con la formula della capitalizzazione composta, sarebbe pari all’1,18% annuale.

E la cedola del 2,15% nominale, rapportata al prezzo, esiterebbe il 3,84%. Sommando i due risultati, otteniamo un rendimento complessivo proprio appena superiore al 5%.

Rispetto alla quotazione attuale, il BTp 2072 perderebbe più del 20%. Una grossa botta per chi avesse acquistato il titolo di recente. A quel punto, avrebbe potuto metterlo in portafoglio a costi ben inferiori e a rendimenti nettamente maggiori. E quante probabilità ci sono che davvero il bond arrivi ad offrire così tanto? Molto dipenderà dall’evoluzione della crisi politica italiana nello specifico e, in generale, dai tassi BCE. Il mercato ha scontato già che questi ultimi siano portati intorno all’1% o poco sopra entro la fine dell’anno. Se il ritmo della stretta monetaria si rivelasse più veloce del previsto, la pressione sui bond crescerebbe. Viceversa, si sgonfierebbe un po’.

Pesa anche la crisi di governo

Stesso discorso per la crisi di governo: se rientrasse, ceteris paribus, i rendimenti resterebbero fermi o, addirittura, scenderebbero un po’. Tuttavia, questa esperienza di governo, nel migliore dei casi, è destinata a durare altri pochi mesi ancora, cioè fino alla prossima primavera. Se non oggi, le tensioni torneranno in auge già verso fine anno. Sarebbe importante per allora che dalla BCE non arrivassero notizie negative per i bond, così che il BTp 2072 possa evitare l’impennata del rendimento al 5%.

giuseppe.timpone@investireoggi.it