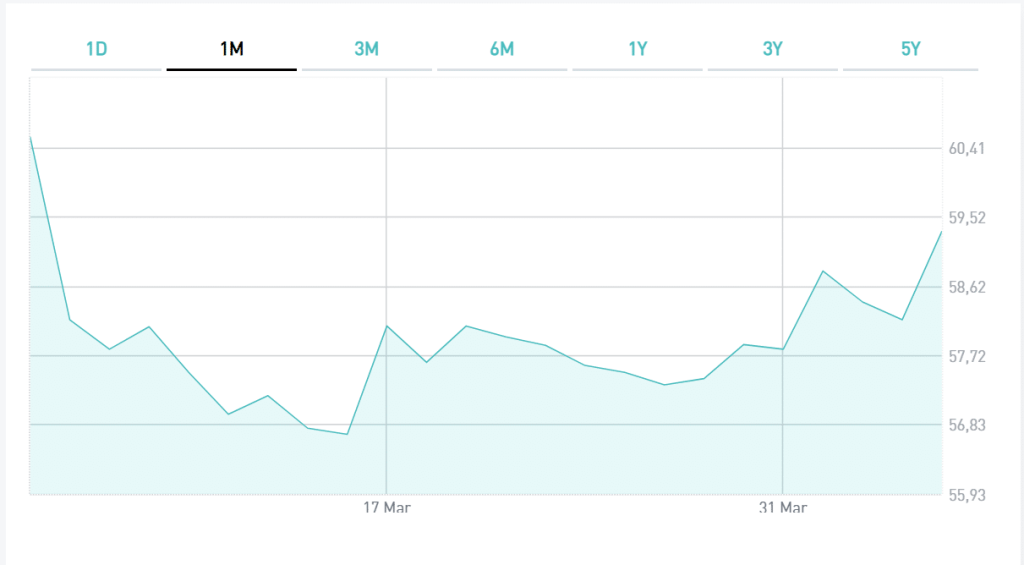

La Banca Centrale Europea (BCE) ha lasciato i tassi di interesse invariati questa settimana, prospettando un loro taglio per questa estate. Il mercato ritiene, però, che già in aprile possa iniziare l’allentamento monetario. Nonostante il governatore Christine Lagarde abbia usato appositamente toni prudenti, l’obbligazionario ha reagito positivamente. Lo spread tra BTp e Bund a 10 anni è sceso ieri nei dintorni dei 150 punti base, mai così basso sin dal marzo del 2022. In pratica, il differenziale di rendimento con la Germania si è riportato ai livelli precedenti all’avvio della stretta monetaria.

Spread giù con attesa per taglio tassi BCE

Per l’Italia è senz’altro una buona notizia.

Il premio richiesto dagli investitori per acquistare i suoi titoli del debito pubblico si è ridotto, pur restando decisamente superiore a quello preteso sui titoli spagnoli, portoghesi e, addirittura, greci. In valore assoluto, il decennale offriva ieri poco più del 3,75%. Nelle sedute precedenti, era risalito al 3,90%. E ai massimi di ottobre si attestò al 5%.

Il calo dello spread non deve, però, suscitare un certo autocompiacimento. La BCE ha ribadito che nella seconda metà dell’anno scalerà gli acquisti netti di bond con il Pepp per 7,5 miliardi di euro al mese fino ad azzerarli alla fine del 2024. Non si tratta di una novità. Il programma fu varato nel marzo del 2020 per contrastare gli effetti della pandemia sui mercati. Rimase attivo per due anni esatti e fino al prossimo giugno la BCE reinvestirà le scadenze per intero.

Portafoglio BTp con QE

Il Quantitative Easing è stato già chiuso anche con riferimento agli acquisti netti. Debuttato nel marzo del 2015 e rimasto sospeso solamente durante il 2019, nel corso del 2023 ha ridotto il suo portafoglio sovrano di quasi 170 miliardi di euro.

I BTp acquistati ammontavano al 31 dicembre scorso a 413,4 miliardi di euro, giù dai 433,6 miliardi di un anno prima. In termini percentuali, la loro quota è scesa di pochissimo, limata dal 16,2% al 16%. Nel frattempo, l’incidenza dei Bund tedeschi è scesa dal 24,3% al 23,8%. Quella degli Oat francesi è rimasta sostanzialmente stabile, arrotondata dal 19,5% al 19,6%. In leggerissima salita il peso dei bond portoghesi dall’1,96% al 2% e di quelli spagnoli dall’11,5% all’11,7%.

In base alla regola del “capital key”, secondo cui i titoli in portafoglio vanno ponderati con riferimento alle quote detenute da ciascuna banca centrale nazionale nella BCE, all’Italia spetta il 16%, alla Germania il 26,6%, alla Francia il 20%, alla Spagna l’11,8%, al Portogallo il 2,32% e via di seguito. Questi numeri ci suggeriscono che l’ammontare dei BTp si è portato esattamente alla quota loro spettante con il Quantitative Easing. Viceversa, tutti gli altri paesi sopra citati avrebbero qualche margine di crescita, specie la Germania.

Portafoglio Pepp

Se la BCE dovesse ricalibrare prossimamente gli acquisti per aggiustare le percentuali, la pressione sullo spread si farebbe sentire. In pratica, dovrebbe concentrarsi sui Bund, a discapito degli altri bond governativi. Il calo dei rendimenti tedeschi che ne seguirebbe, amplierebbe il differenziale con Italia e altri stati.

E il Pepp? Al 30 novembre, i BTp in portafoglio erano al 17,3% del totale contro il 23,7% dei Bund, l’11,6% dei Bonos, il 18% degli Oat e l’1,9% dei bond lusitani.

In questo caso, emerge il sovrappeso ancora assegnato ai titoli di stato italiani. C’è da dire che con questo programma non esiste la regola del “capital key” e ciò garantisce alla BCE sufficiente flessibilità per contrastare gli spread nel caso in cui salissero ai livelli di guardia.

Possibili future pressioni su spread

In conclusione, lo spread sta scendendo grazie all’atteso taglio dei tassi. Il mercato percepisce un minore rischio sovrano a carico dei nostri BTp per effetto dei costi di emissione calanti nei prossimi mesi. D’altra parte, i margini di azione della BCE appaiono stretti o nulli tra Pepp e Quantitative Easing. E questo è un rischio, in particolare, per il caso in cui l’inflazione tornasse a salire in scia alle tensioni nel Medio Oriente, riducendo l’entità dell’allentamento monetario rispetto alle aspettative già insite nei prezzi obbligazionari.

giuseppe.timpone@investireoggi.it