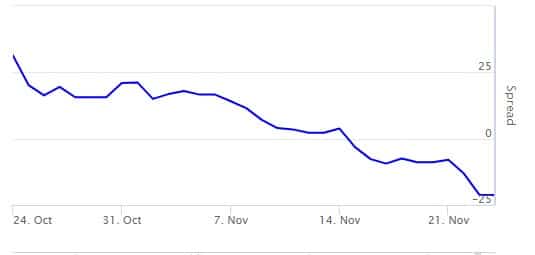

Lo spread tra BTp e Bund è sceso ormai in area 185 punti, ai minimi dal maggio scorso. Il BTp a 10 anni in Italia offre un rendimento sotto il 3,70%. Stava al 4,90% un mese fa. C’è un clima di minori tensioni sul nostro debito pubblico. I primi passi del governo Meloni sono andati nella direzione auspicata dai mercati finanziari: prudenza fiscale e sostegni mirati a famiglie e imprese. Ma c’è in questo momento un altro spread ad attirare le attenzioni di chi investe e a seminare qualche preoccupazione. E stavolta riguarda la sola Germania. Il differenziale di rendimento tra il Bund a 10 anni e quello a 2 anni è sceso ieri a -24 punti base o -0,24%.

Per trovare un valore simile dobbiamo tornare all’infausto 2008 del crac di Lehman Brothers. E un mese fa stava ancora a +31 punti.

In particolare, ieri il Bund a 10 anni rendeva circa 1,82% contro il 2,06% della scadenza a 2 anni. Non dovrebbe andare così di solito. I rendimenti dovrebbero essere crescenti lungo la curva. Quando avviene il contrario, generalmente ciò diventa il presagio di una futura recessione attesa per l’economia. Rendimenti a lungo più bassi dei rendimenti a breve segnalerebbero che il mercato si aspetti un taglio dei tassi. E questo si ha quando c’è aria di crisi.

Significato di spread negativo

Non esistono automatismi. Ad esempio, nello stato attuale abbiamo una Germania con un’inflazione a doppia cifra, ma che verosimilmente nei prossimi anni tornerà alla stabilità dei prezzi. Pertanto, il mercato sconta tassi BCE in aumento da qui al breve periodo e un loro abbassamento nel medio-lungo termine, in quanto le aspettative d’inflazione a lungo restano basse.

Sui dieci anni, risultano attestarsi in area 2,15%. Ma è anche vero che l’economia tedesca starebbe avviandosi alla recessione, come prevedono le istituzioni internazionali e della stessa Germania.

Lo spread negativo tra decennale e biennale non porterebbe buone notizie. Il mercato starebbe scommettendo sulla fine della stretta monetaria della BCE quanto prima. Per dicembre si aspetta un rialzo dei tassi minimo e l’apice sarebbe raggiunto nella prima metà del 2023 al 3%. Praticamente, qualche altro ritocco e dopodiché Francoforte avrà completato il suo lavoro. E ciò avverrà per effetto di un contesto macro recessivo nell’Eurozona, di cui la Germania è prima economia.

Da notare, poi, come lo spread tedesco sia diventato negativo rapidamente. Non era ancora pensabile fino a poche settimane fa. La percezione sarebbe, quindi, di un deterioramento veloce dell’economia tedesca tra caro bollette e strozzature in fase di produzione. Da notare, infine, che il Bund a 10 anni, un benchmark per l’area intera, si sia ritirato dal 2,45% a cui era arrivato in ottobre. E’ accaduto anche ai T-bond, pur a fronte di tassi reali molto meno negativi e di un’economia americana in espansione.