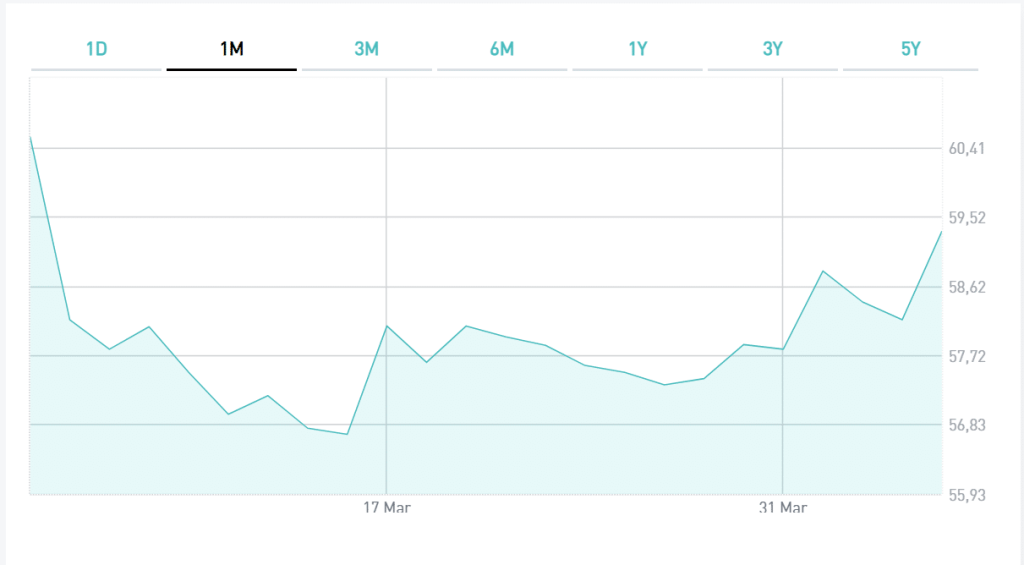

La vera novità di ieri arrivata dalla Banca Centrale Europea (BCE) non è stato il mantenimento dei tassi di interesse ai livelli di settembre e confermati già in ottobre. Il tasso di riferimento resta al 4,50%, sui depositi bancari al 4% e sui rifinanziamenti marginali al 4,75%. Ma è la riduzione graduale dei riacquisti condotti con il Pepp a tenere banco. Nella seconda metà dell’anno prossimo, la BCE li ridurrà di 7,5 miliardi di euro al mese fino ad azzerarli alla fine del 2024. Lo spread è sceso sotto i 170 punti base a seguito dell’annuncio, quando ci saremmo aspettati un movimento di segno diverso. I rendimenti sono rimasti in picchiata, con il decennale a flirtare con la soglia del 3,75%.

Riacquisti Pepp ridotti da luglio 2024

Il Pepp è un acronimo che sta per “Pandemic emergency purchase programme”. Il piano fu varato in fretta e furia nel marzo del 2020 per reagire agli effetti negativi che la pandemia stava avendo sui mercati finanziari. Esso consistette nell’acquistare bond sovrani e, in misura assai marginale, societari. E’ rimasto attivo per due anni esatti. Nel marzo del 2022, infatti, il piano fu interrotto. Non c’erano più rischi legati al Covid-19 e l’inflazione stava già alzando la testa a ritmi preoccupanti. Nel biennio, la BCE aveva acquistato oltre 1.700 miliardi di euro di titoli.

Tuttavia, essa s’impegnò a riacquistare le scadenze fino a tutto il 2024, così da mantenere invariata la liquidità sui mercati da questo versante. A differenza del Quantitative Easing, il Pepp fu e continua ad essere molto più flessibile. La BCE non è tenuta ad acquistare bond in proporzione alle dimensioni economiche degli stati e può inserire in portafoglio anche bond con rating “spazzatura”. Grazie a questa flessibilità, ha spento l’allarme spread in Italia e non solo.

Ha segnalato ai mercati che avrebbe potuto comprare BTp in grandi quantità e sostenne anche la Grecia, che fino a poche settimane fa era considerato un emittente “non investment grade”. E, salvo eccezioni come questa, Francoforte non può acquistare titoli ad alto rischio.

Domanda BTp in calo di circa 20 miliardi

Se in media i riacquisti con il Pepp saranno scalati al ritmo di 7,5 miliardi al mese tra luglio e dicembre, ci aspettiamo una minore domanda di titoli di stato nell’ordine dei 110 miliardi di euro rispetto allo scenario contemplato fino a ieri. Perché lo spread non ne sta risentendo? In primis, perché la BCE non porrà fine ai riacquisti anticipatamente, come ci si aspettava. Si limiterà a ridurli fino alla data già fissata per la cessazione definitiva del programma. Secondariamente, gli importi in gioco non sarebbero tali da impensierire più di tanto. Ad occhio e croce, i minori acquisti di BTp ammonteranno a una ventina di miliardi.

E, attenzione, perché la BCE potrà benissimo concentrare le riduzioni sui titoli “core” nel caso in cui avvertisse il rischio di alimentare tensioni in mercati sovrani come quello italiano. La flessibilità consentita dal Pepp resta intatta, come da comunicato. Gli obbligazionisti non si sono spaventati dall’idea di una BCE ancora meno attiva sui mercati, dato che scontano tassi in calo l’anno prossimo.

E questo significa due cose: minore rischio sovrano per un paese iper-indebitato come l’Italia e investimenti speculativi da parte dei fondi a caccia di asset destinati ad apprezzarsi, specie sul tratto lungo della curva. Vedremo se questo ottimismo reggerà.

giuseppe.timpone@investireoggi.it