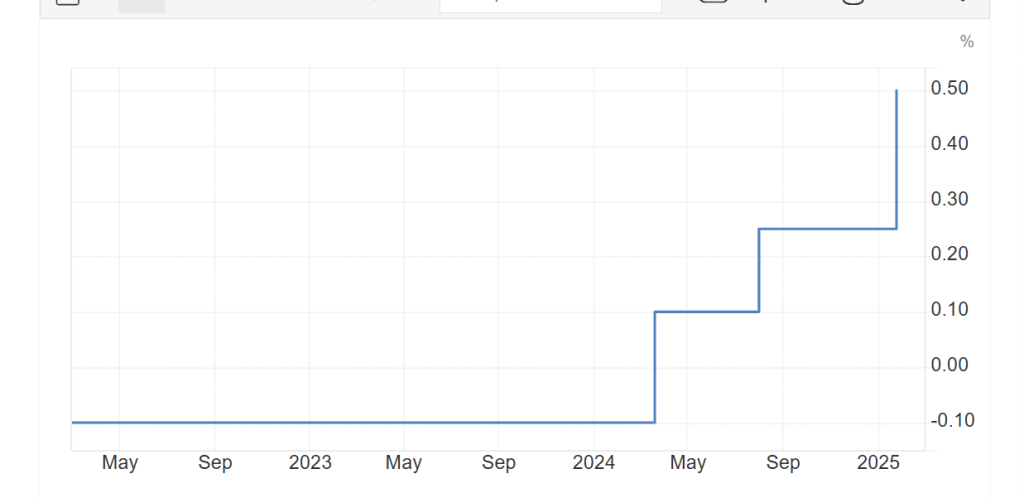

A luglio, la BCE alzerà i tassi d’interesse dello 0,25%. Lo ha anticipato al board del 9 giugno. Ma nel frattempo la Federal Reserve ha portato il suo costo del denaro all’1,75%, incrementandolo dello 0,75% in un solo colpo. Verosimilmente, farà lo stesso a fine luglio e forse anche a settembre. Da qui alla fine dell’anno, il mercato sconta tassi FED al 3,75%, +200 punti base o +2% da oggi. La scorsa settimana, poi, ha iniziato ad alzare i tassi anche la Banca Nazionale Svizzera, mentre la Banca d’Inghilterra prospetta rialzi più consistenti per i prossimi mesi. Ed ecco che i tassi BCE, ancora a -0,50%, appaiono ancora più insostenibili.

Poiché Francoforte non può rimangiarsi la parola sulla stretta da un quarto di punto percentuale a luglio, aumenti più consistenti sono ipotizzabili solo a partire da settembre.

Rialzo tassi BCE drastico da settembre

Due settimane fa, il governatore Christine Lagarde aveva parlato di un rialzo dei tassi BCE di almeno 0,50% a settembre nel caso in cui l’inflazione nell’Eurozona continuasse ad accelerare. Adesso, questo sembra lo scenario di base. Il governatore olandese Klaas Knot ha spiegato nei giorni scorsi che rialzi di mezzo punto percentuali saranno possibili non solo a settembre, ma anche nei board successivi, pur ammettendo di non attendersi una stretta cumulata di 200 punti prima di inizio 2023.

Il suo collega belga Pierre Wunsch gli ha fatto eco, sostenendo che rialzi per 150-200 punti base (entro l’anno?) non sarebbero un problema, dato che i tassi reali rimarrebbero nettamente negativi. Dunque, l’ipotesi più plausibile oramai sarebbe la seguente: rialzo dei tassi BCE dello 0,25% a luglio e dello 0,50% a settembre, ottobre e forse anche a dicembre. Se andasse così, per fine anno avremmo un costo del denaro all’1,25%, mezzo punto percentuale più basso dell’attuale negli USA.

Scudo anti-spread contro speculazione e inflazione

Da questi numeri si capisce perché la BCE abbia tenuto un board d’emergenza il mercoledì scorso. Ha voluto rasserenare i mercati circa la difesa dei bond nel Sud Europa. Ufficialmente, ha parlato di “rischio di frammentazione monetaria”, ma il discorso è il seguente: dobbiamo alzare i tassi velocemente e in misura consistente per battere l’inflazione e stare al passo con le principali banche centrali. Per farlo, dobbiamo assicurarci che nessun mercato sovrano rimanga oggetto di speculazione, altrimenti sarebbe la fine della stretta monetaria e la vittoria sia della speculazione che dell’inflazione a due cifre. Dunque, sarà stretta sui tassi con meccanismi di difesa contro gli spread eccessivi.

La BCE ha così guadagnato un po’ di tempo, ma il mercato pretende giustamente qualcosa di più di belle promesse. Lo spread BTp-Bund è sceso dai massimi toccati martedì scorso, pur rimanendo sopra 200 punti. I dettagli tecnici non saranno secondari per lo scudo anti-spread allo studio. Se dovesse risultare condizionato e scarsamente automatico, le vendite ai danni dei titoli di stato italiani e spagnoli monterebbero. Il Nord Europa inizia a comprendere che in gioco non vi è solo la difesa dei debiti del Sud, quanto del potere d’acquisto nell’intera area. Nessuna lotta all’inflazione si mostrerà credibile senza avere contemporaneamente messo in sicurezza BTp, Bonos e omologhi minori.