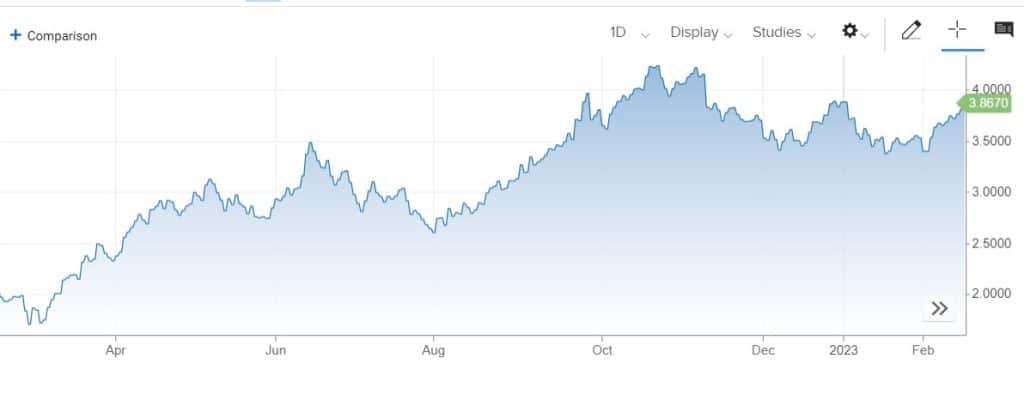

Anche gli ultimi dati sui sussidi di disoccupazione negli Stati Uniti confermano che la prima economia mondiale sia più in salute di quanto previsto dai policy maker. E poiché l’inflazione di gennaio ha disatteso le aspettative al rialzo, molto probabile che la Federal Reserve si trovi costretta a prolungare la stretta sui tassi d’interesse per qualche board in più. Per questo, ieri il T-bond a 10 anni offriva il rendimento più alto di quest’anno, salito sopra la soglia del 3,85%. Aveva iniziato questo mese di febbraio sotto il 3,40%. Quasi mezzo punto percentuale in più in un paio di settimane, che ha trascinato in basso anche i prezzi dei bond europei. Ieri, il BTp a 10 anni si aggirava intorno al 4,40%. Nelle stesse ore, il Bund a 10 anni superava la soglia del 2,50%, portandosi ai massimi dell’anno anch’esso.

Il cambio euro-dollaro si è portato ben sotto 1,07. Nelle ore che precedevano il board della Banca Centrale Europea (BCE) del 2 febbraio, toccava la soglia di 1,10 per la prima volta dal marzo dello scorso anno. La risalita dei rendimenti per i bond europei e il contestuale indebolimento del cambio segnalano che in atto vi sarebbe uno spostamento dei capitali dall’Area Euro agli Stati Uniti. Il fenomeno, a dire il vero, sta riguardando tutte le principali aree economiche del mondo. Il dollaro si rafforza per via dei maggiori tassi FED attesi, i quali si riflettono in rendimenti dei T-bond più alti.

Spread tra T-bond e bond europei risale

Adesso, il mercato sconta tassi FED fino all’apice del 5,50% dal 4,75% attuale. E i tassi nell’Area Euro salirebbero di altri 100 punti base o 1%.

Quasi scontato un nuovo rialzo di 50 punti a marzo, verosimilmente seguito da altri due da 25 a maggio e giugno. Ma il fatto che il cambio euro-dollaro sia tornato giù segnala che il mercato stia scontando una lieve divergenza monetaria a favore della FED. D’altra parte, i rendimenti dei bond europei si stanno allontanando dai livelli americani. Lo spread Treasury-Bund a 10 anni è salito nel mese di febbraio da 125 a 135 punti base. Sul tratto a 2 anni, è passato da 156 a 178 punti, confermando la previsione di una BCE relativamente meno restrittiva della FED.

Ieri, il consigliere esecutivo Fabio Panetta è intervenuto sul tema della stretta sui tassi. Ha da un lato giudicato necessario il rialzo di questi mesi, ma ha invitato la BCE a non “legarsi le mani” con la “forward guidance”, usando una metafora canora sul rischio di “guidare a fari spenti nella notte”. Ad avviso dell’italiano, le decisioni di Francoforte dovranno essere guidate dai dati macro di volta in volta, al fine di evitare di provocare una recessione dell’economia. Panetta è considerato la più “colomba” in seno al board, anche se le sue posizioni attualmente risultano minoritarie.

giuseppe.timpone@investireoggi.it