L’acquisizione del 9,9% di Commerzbank in Germania non l’hanno presa benissimo. Ufficialmente, il governo federale evita ogni commento. Tuttavia, le resistenze si registrano già tra i sindacati e i vertici della seconda banca tedesca, tutti indispettiti dallo shopping di Unicredit senza preavviso. Nei giorni scorsi, lo stato aveva messo in vendita parte del capitale ancora detenuto a seguito della nazionalizzazione del 2009. Pensava di ritrovarsi una folta platea di acquirenti, mentre si è presentato sostanzialmente un unico interessato, il quale nel frattempo rilevava sul mercato un altro 4,1%. In tutto, l’istituto guidato da Andrea Orcel si è portato al 9%.

Unicredit in Commerzbank piace a BCE

Le brutte notizie per Berlino non finiscono qui.

La Banca Centrale Europea per bocca del suo più alto rappresentante, Christine Lagarde, ha benedetto l’operazione, esprimendo pubblicamente soddisfazione per un’operazione di mercato transnazionale. I tedeschi speravano che contro Unicredit avrebbero beneficiato perlomeno di una levata di scudi mediatica, mentre l’ingresso nel capitale di Commerzbank è stato percepito positivamente. Si parla tanto di superare i nazionalismi, una volta tanto si sta cercando di andare oltre gli slogan.

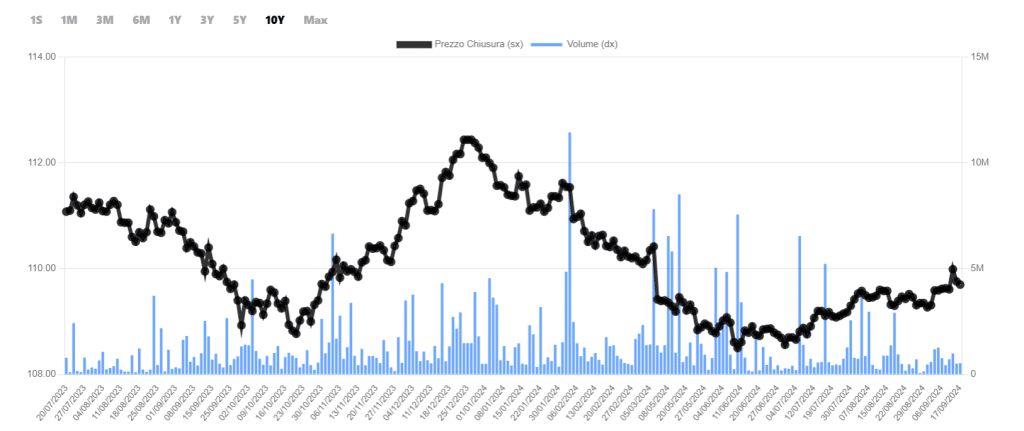

Da quando Unicredit ha svelato la sua acquisizione, le azioni Commerzbank sono esplose alla Borsa di Francoforte del 26% e la capitalizzazione è salita di altri 3,8 miliardi a circa 18,50 miliardi di euro. Il mercato scommette sul fatto che Orcel ci abbia fatto vedere solo l’antipasto. E le dichiarazioni del manager vanno in tal senso. Egli non ha escluso un’offerta per arrivare a detenere il controllo della banca tedesca. Ci si aspetta da un momento all’altro che chieda alla BCE l’autorizzazione per salire sopra il 9,9% del capitale. In questo caso, avrebbe modo di portarsi fino a ridosso del 30%, quota che farebbe scattare l’obbligo di lanciare un’Offerta Pubblica di Acquisto sulle azioni rimanenti.

Deutsche Bank vuole disturbare Orcel

A disturbare i piani di Unicredit ci starebbe pensando Deutsche Bank, banca d’affari al centro di numerosi scandali e finanziariamente più volte negli anni passati considerata a rischio. Il suo CEO, Christian Sewing, starebbe meditando di rilevare almeno parte della rimanente quota ancora in mano allo stato. Resta da vedere se il suo intento consista nell’acquisire realmente una fetta di capitale importante e finanche il controllo di Commerzbank – ragioni antitrust escluderebbero tale scenario – o semplicemente cercare di dissuadere Orcel, magari facendo impennare eccessivamente il prezzo del titolo in borsa.

Più giorni passano e più sale il rischio per Unicredit che le speculazioni di mercato accrescano eccessivamente il costo di un’ulteriore ascesa nel capitale di Commerzbank. Ecco perché Piazza Gae Aulenti potrebbe giocare d’anticipo e lanciare a sorpresa direttamente un’OPA. A sua disposizione possiede capitale in eccesso superiore ai 10 miliardi a fine 2023. Di cosa si tratta? Del capitale eccedente quello minimo richiesto dalle autorità. Per quest’anno Unicredit deve, ad esempio, possedere un CET1 minimo del 10,3%. Al 30 giugno scorso ne vantava uno al 16,2%.

OPA necessaria per controllo sicuro

Basterebbero 10 miliardi per controllare Commerzbank? Sinora Orcel ha speso 1,5 miliardi per il 9%. Agli attuali prezzi di borsa, nel caso limite in cui dovesse ritrovarsi costretta ad acquisire il restante 91%, spenderebbe altri quasi 17 miliardi.

E c’è da mettere in conto il sovrapprezzo necessario da corrispondere per ingolosire gli azionisti, oltre che per ragioni regolamentari. Insomma, il costo sarebbe abnorme. Invece, se si limitasse ad arrivare al 30% del capitale e scontando un sovrapprezzo del 20%, spenderebbe non meno di 4,7 miliardi.

Domanda: con tale quota Unicredit riuscirebbe a detenere il controllo della banca? Attualmente, gli azionisti privati sono perlopiù fondi con basse percentuali di capitale. Ciò non evita il rischio per Orcel di ritrovarsi di gran lunga primo azionista e in minoranza in assemblea. Chiedere a Vivendi in Tim, un caso simile per dinamiche legate alla nazionalità del socio.

Unicredit non più banca sistemica

Ecco che per Unicredit l’opzione che avanza sarebbe proprio il lancio di un’OPA con il duplice obiettivo di arrivare in tempi brevi al controllo di Commerzbank ed evitare che il prezzo in borsa continui a salire, facendo lievitare i costi dell’intera operazione. Stranamente, lo scorso anno il Financial Stability Board depennò l’unica italiana dalla lista Sifi, che contiene le banche cosiddette “sistemiche” nel mondo. Questo apparente declassamento può avere agevolato lo shopping in Germania, vuoi per una voglia di rivalsa di Orcel, vuoi per l’abbassamento dei requisiti patrimoniali che ciò comporta. Quest’ultima mossa ha ha così liberato capitale da utilizzare per le più disparate finalità.

giuseppe.timpone@investireoggi.it