All’interno dell’ampio parco dei Certificati emessi da Unicredit ne balza all’occhio uno molto interessante e di recente emissione, che consente di investire su 3 società appartenenti al settore bancario italiano.

In tal modo si da la possibilità agli investitori di investire indirettamente su un paniere di azioni – in tema Tecnologia, ma con core business differente – con un impiego di danaro limitato (100€). Indirettamente perché, a fronte della rinuncia ad eventuali dividendi e salite dei sottostanti – ossia le azioni -, si ottiene un flusso cedolare periodico incondizionato con una prima maxi cedola condizionata, e una protezione condizionata da eventuali discese dei sottostanti.

Cosa molto importante inoltre, è l’assoluta efficienza della fiscalità dei certificati (redditi diversi in quanto derivati cartolarizzati) nella compensazione delle minusvalenze presenti nello zaino fiscale.

Informazioni sui sottostanti

In questo caso, i sottostati del certificato di Unicredit sono quotati in Italia (FTSE MIB) e rappresentati da: Banco Popolare Emilia Romagna (BPER), Intesa sanpaolo (ISP) e Banco BPM (BPE).

Le 3 azioni hanno core business uguale essendo tutte e 3 banche, e sono quindi positivamente correlate. In altre parole diminuisce il rischio di correlazione, ossia il rischio che il valore dei titoli fluttui in modo totalmente indipendente l’uno dall’altro, andando ad inficiare elargizione di cedole o restituzione integrale del nominale anche data da uno solo dei sottostanti.

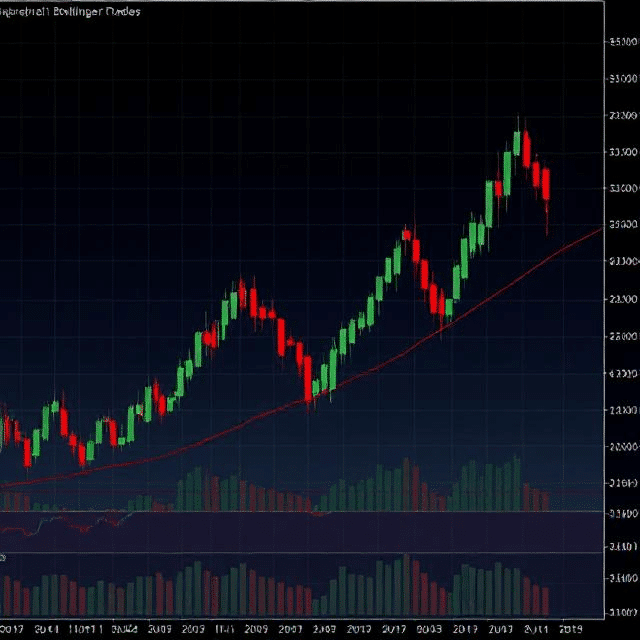

Essendo banche il loro valore dipende molto dai tassi d’interesse, e quindi dalle banche centrali che decidono i tassi guida e dall’inflazione.

Inoltre il “tris” azionario possiede una quantità di informazione storica sufficiente per analizzare, su stampo quantitativo, i bilanci (ricavi, utili netti, FCF e vari Ratios) o quale sia il processo stocastico (mean reverting, random walk o momentum) che muove fondamentalmente il prezzo dei 3 sottostanti analizzati, potendo ad esempio notare eventuali cambiamenti di natura a seconda del periodo storico/time frame analizzato.

Si passa ora ad spiegare il meccanismo di base del certificato, riassunto nella struttura e spiegato nel funzionamento del Payoff

Struttura del certificate

A seguire la struttura del certificato targato Unicredit:

- Barriera europea sul capitale al 60% dei valori iniziali

- Prima maxi cedola trimestrale condizionata del 12% (con trigger uguale alla barriera)

- Successive cedole trimestrali incondizionate dell’1,55% (6,20% annuo incondizionato) sul valore nominale

- Autocall trigger attivo dal 3° trimestre e decrescente a step del 5% ogni 2 trimestri: dal 100% all’80% dei valori iniziali

- Opzione Quanto che neutralizza il tasso di cambio

- Scadenza a 3 anni

- Valore nominale unitario di 100 Euro

- Prezzo lettera rilevato a circa 99,22 Euro – intorno alle 12:35 del 10.02.2023 –

Unicredit Certificati Fixed Cash Collect Maxi Coupon Step Down: Funzionamento del Payoff

Questo certificato è stato quotato da Unicredit il 09.04.2024 e: ha data di valutazione finale posta al 19.04.2027 (liquidazione 22.04.2027), è negoziato su EuroTLX ed ha un valore nominale di 100 Euro.

Il certificato in questione paga una prima corposa maxi cedola condizionata di 12 Euro, cioè se ogni sottostante non scende oltre il -40% del rispettivo valore iniziale. In caso contrario non viene pagata nessuna maxi cedola.

In seguito il prodotto paga un flusso cedolare trimestrale incondizionato di 1,55 Euro ogni trimestre (11 cedole).

Senza condizioni significa a prescindere dall’andamento del valore dei sottostanti, pur essendo un contratto derivato.

Dal 3° trimestre è attivo il meccanismo di autocall, decrescente a step del 5% ogni due trimestri (aumentando le probabilità di rimborso anticipato), tale per cui ad ogni data di valutazione si prefigurano due scenari:

- se tutti i sottostanti sono superiori all’autocall trigger si riceve il nominale più la cedola incondizionata del mese in questione;

- in caso contrario viene pagata la cedola incondizionata e la vita del prodotto continua.

A scadenza, se il prodotto non si è estinto anticipatamente, si prefigurano 2 scenari:

- l’investitore riceve il valore nominale più l’ultima cedola incondizionata se ogni sottostante, alla data di valutazione finale, non è sceso sotto la barriera europea (posta al 60% dei valori iniziali): nel computo del payoff si inseriscono quindi tutte e 12 le cedole;

- in caso contrario il Certificate paga l’ultimo premio incondizionato e rimborsa un importo proporzionale alla performance negativa del sottostante WO (Worst Of, ossia con valore finale minore in % rispetto il valore iniziale), considerando però nel computo anche le 11 cedole incondizionate che attenuano l’entità delle perdite sul capitale investito. Si chiama come Worst Case Scenario poiché ipotizza che non sia stata pagata la maxi cedola iniziale condizionata.

Da notare la presenza dell’opzione quanto: nonostante ci siano sottostanti denominati in USD (dollari americani), il potenziale rimborso del capitale e l’elargizione del flusso cedolare incondizionato avviene in Euro, senza dover preoccuparci di potenziali variazioni (a favore o a sfavore) del tasso di cambio.

Da notare inoltre la presenza della barriera europea: questo tipo di barriera viene osservata solo alla data di valutazione finale. Ciò implica che, se il sottostante dovesse scendere sotto la barriera durante la vita del certificato per poi risalirvici sopra alla data di valutazione finale, il capitale da rimborsare al valore nominale non viene intaccato.

Il portafoglio sottostante

La situazione attuale sui sottostanti di questo Certificato è la seguente:

BPER -> valore iniziale (4,445 USD), Barriera/Trigger Maxi Cedola (2,667 USD)

ISP -> valore iniziale (3,356 USD), Barriera/Trigger Maxi Cedola (2,0136 USD)

BAMI -> valore iniziale (6,298 USD), Barriera/Trigger Maxi Cedola (3,7788 USD)

Codice ISIN del prodotto

Cliccandovi sopra verrete rimandati alla pagina del certificato targato Unicredit.