Contemporaneamente all’epocale processo di apertura al mercato dell’economia da parte del partito comunista cinese dei primi anni 2000, la sua valuta denominata Renmimbi (in cinese “valuta del popolo”) o Yuan, si è progressivamente rivalutata per l’interesse degli investitori istituzionali.

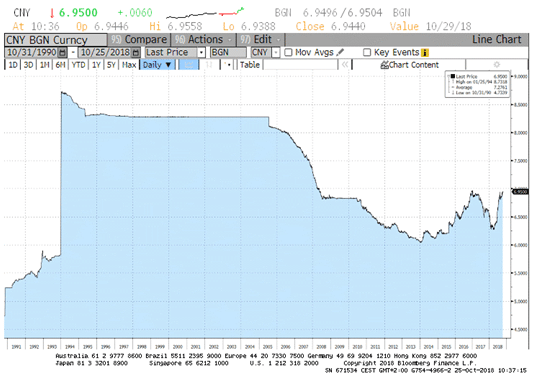

Il Renmimbi fino al 2005 è rimasto ancorato al dollaro statunitense ad un cambio di $8,28. Il cambio fisso di una valuta la cui convertibilità è sempre stata complessa anche per i grandi investitori internazionali era stato fissato dalla Banca Popolare Cinese nel 1997, dopo una serie di svalutazioni competitive iniziate nel 1978 parallelamente ad un sistema a doppia valuta, che aveva giustificato un fiorente mercato nero.

Nel 2005 il Renmimbi è stato di fatto sganciato dal dollaro e ancorato ad un paniere di valute internazionali Inizialmente il Renmimbi è stato ancora trattato quasi come un cambio fisso con la banca centrale che interveniva giornalmente per tenere la quotazione in un range massimo dello 0,3%, che è diventato 0,5% dopo il 2010.

Dal 2015 il Renmimbi è diventato una delle sei valute di riserva approvate dall’IMF

La definizione di un valore teorico del Renmimbi è sempre stato un processo molto complicato. La “teoria della parità dei poteri di acquisto” per cui si confrontano i prezzi degli stessi beni venduti in due paesi diversi utilizzata dall’IMF, aveva stabilito nel 2008 un valore teorico pari a $3.8. L’aumento del costo della vita in Cina dell’ultimo decennio ha probabilmente spostato sensibilmente più in alto il valore teorico della valuta. Un cambio artificiosamente basso per molti anni ha aiutato non poco la grande crescita economica cinese perché è stato un aiuto strutturale per l’export che ha beneficiato di un contesto stabile e favorevole in termini competitivi.

La decisione di lasciare più libertà al Renmimbi è stata resa necessaria anche dalla pressione sia di paesi industrializzati che emergenti, che soffrivano in particolare modo la competitività cinese.

Nel grafico possiamo vedere che il cambio con il dollaro dopo avere toccato un minimo a 6 a fine 2013, ed essere stato da allora in un trading range abbastanza stretto, è in prossimità di rompere al rialzo la resistenza a 6,9. Per chi guarda l’analisi tecnica la rottura di tale livello potrebbe avere un target di breve periodo fino all’area posta a 7,5, livello poco sostenibile per molti paesi emergenti utilizzati dai paesi più industrializzati per la produzione a basso costo.

Cosa sta succedendo in realtà?

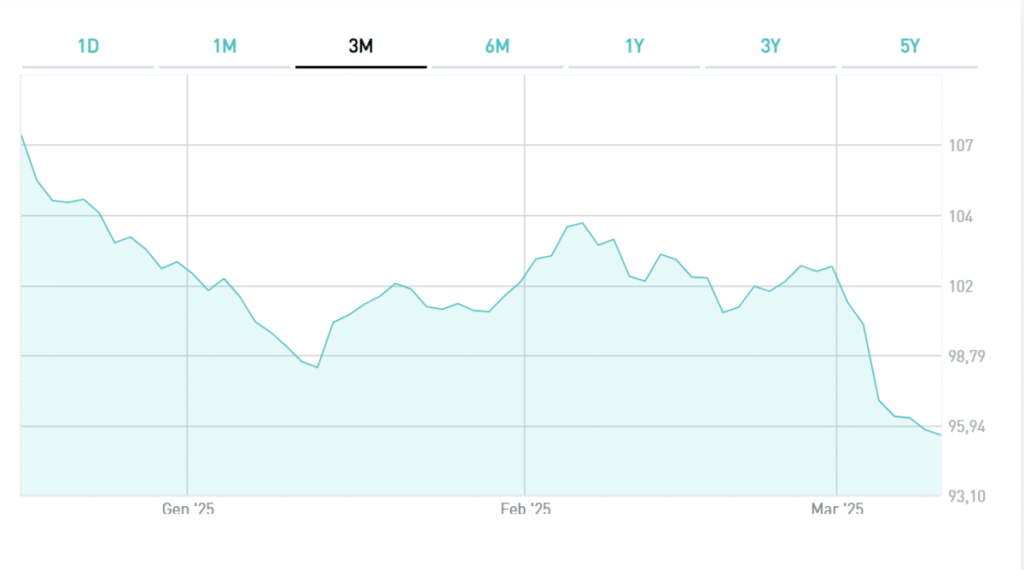

In aprile, dopo l’annuncio delle tariffe e dei dazi alla Cina da parte degli Stati Uniti, con il cambio ancora in area 6.3, funzionari cinesi avevano annunciato che il cambio avrebbe potuto essere una delle possibili armi di ritorsione contro la decisione del presidente Trump. La ipotesi aveva fatto arrabbiare ancora di più Trump che in passato aveva già accusato la Cina di manipolare il cambio. Puntualmente da allora la valuta cinese si è indebolita: difficile dire se è stata un’azione sapientemente guidata dalla banca centrale, oppure se il mercato ha sistematicamente venduto e la banca centrale ha solamente gestito la volatilità per evitare un movimento troppo rapido e violento.

Il significato del deprezzamento del Renmimbi è semplice: se da un lato una tariffa o un dazio rendono un prodotto cinese meno competitivo per il consumatore statunitense, se la valuta cinese si deprezza l’effetto della maggiorazione di prezzo viene progressivamente ridotta, in proporzione di tale deprezzamento. Un’altra questione importante riguarda la delocalizzazione in Cina di singole parti o dell’intero processo produttivo da parte di aziende manufatturiere statunitensi. Il rientro in patria di questa parte, semilavorati o prodotti finiti che siano, avverrà a prezzi maggiorati dalle tariffe, aumentando il costo del prodotto e quindi riducendo la marginalità delle aziende che delocalizzano.

Bene, dice la teoria di Trump dell’”America First”! Le aziende statunitensi devono tornare a produrre in America. Non dimentichiamo però, che a parte la disoccupazione quasi azzerata, le aziende avevano delocalizzato perché spendevano meno. Il ritorno del processo produttivo negli USA, comporterebbe quindi inflazione e una maggiore pressione sui margini. Fenomeno molto negativo per le aziende quotate.

Un deprezzamento del Renmimbi avrebbe quindi conseguenze negative per gli indici azionari

- Mette in crisi le valute dei paesi emergenti che competono merceologicamente con la Cina. A loro volta sono costretti a svalutare

- Mette in crisi i paesi emergenti con un elevato debito in valuta estera. Potrebbero crollare bonds e indici azionari (ad esempio l’Argentina ha sofferto la svalutazione del real brasiliano)

- Può creare inflazione negli Stati Uniti per gli acquisti a bassa elasticità al prezzo, ovvero per la quei beni che verrebbero comunque acquistati dalla Cina indipendentemente dal prezzo (vedi Apple ad esempio)

- Annulla una parte delle politiche statunitensi contro la Cina, ponendo le basi per ulteriori ritorsioni da ambo le parti

- Aumenterebbe la volatilità su diverse asset class