L’emergenza Covid-19 sembra essere cessata, almeno quella più grave dei mesi scorsi, sebbene i contagi non abbiano affatto cessato di crescere in alcuni stati USA, tra cui California e Texas, mentre in alcuni paesi come il Brasile siamo ancora in pieno allarme. E alcuni focolai riemersi in Germania, il paese che tra i grandi meglio ha saputo gestire la crisi sanitaria, ci invitano alla prudenza. Ciononostante, pare che sui mercati finanziari si guardi già oltre. Non solo le borse stanno riportandosi piuttosto velocemente (più negli USA che in Europa) ai livelli pre-Covid, ma anche dal comparto obbligazionario si segnala una crescente normalizzazione.

La curva dei BTp è diventata più ripida, perché il mercato si sposta verso le scadenze brevi?

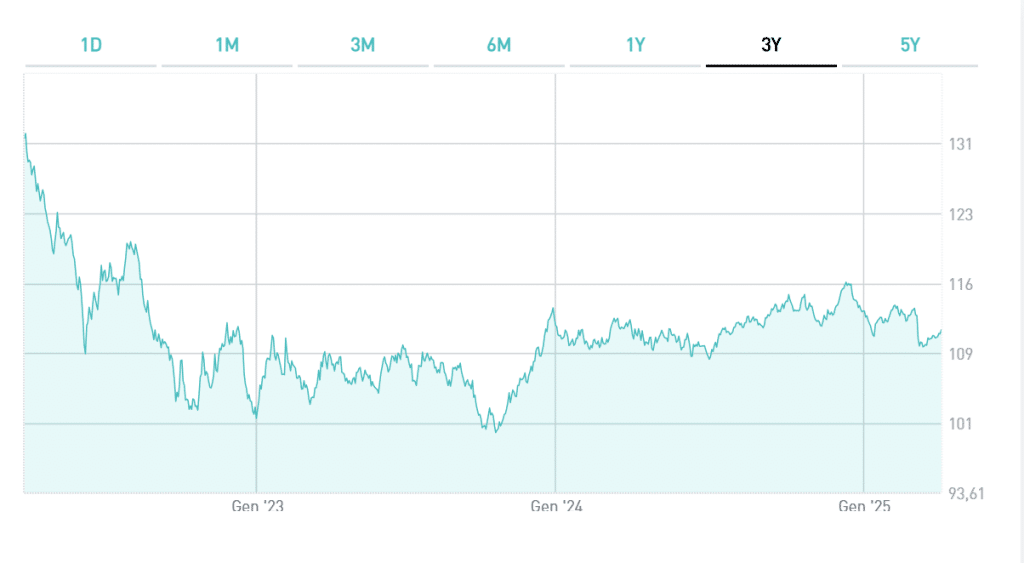

I rendimenti dei Treasuries hanno smesso di arretrare. Si consideri che agli inizi di marzo, per la prima volta nella storia l’intera curva si era portata sotto l’1%. Adesso, abbiamo il Treasury a 2 anni a poco meno dello 0,20% e quello a 10 anni in area 0,70%. Livelli bassissimi rispetto a inizio anno, quando il decennale offriva ancora l’1,88%, ma sembra che sia stato trovato un “floor” e che la prospettiva dell’azzeramento dei rendimenti o di una loro discesa in territorio negativo si stia allontanando.

La curva delle scadenze, non solo in America, sta diventando un po’ più ripida. Questo fenomeno si verifica quando i rendimenti a medio-lungo termine tendono ad allontanarsi da quelli a medio-breve. Poiché i prezzi sono correlati negativamente ai rendimenti, quanto detto equivale a sostenere che le quotazioni dei primi arretrano o guadagnano di meno e quelle dei secondi avanzano o diminuiscono di meno. Il tratto medio-breve della curva risente direttamente dei tassi d’interesse fissati dalla banca centrale per manovrare il costo del denaro.

E quale che sia lo scenario da qui ai prossimi mesi, nessun dubbio che tutte le principali banche centrali terranno i tassi bassi.

Ottimismo su contagi/lockdown

Queste previsioni fanno sostare i rendimenti a breve ai minimi, mentre il quadro muta per il tratto più lungo della curva, che risente più (e con correlazione positiva) delle aspettative d’inflazione. A loro volta, esse sono trainate dalle stime sulla crescita dell’economia. Dunque, il mercato sconta che il peggio sia passato e che dai prossimi mesi arrivi la ripresa, con essa anche dei prezzi al consumo. In queste aspettative sono incorporate previsioni ottimistiche con riferimento alla pandemia, cioè gli investitori non temono una seconda ondata di contagi. O meglio, anche se temono che essa possa verificarsi, ritengono che gli stati non saranno in grado e né vorranno procedere a imporre un nuovo “lockdown”, dato che i costi economici, finanziari, sociali e politici sarebbero ingestibili per chiunque.

A questo discorso si aggiunge l’enorme ammontare di emissioni nette di debito in tutto il mondo per contrastare l’emergenza Coronavirus. L’altissima offerta sorregge i rendimenti delle scadenze più lunghe, anche perché l’estremo accomodamento monetario delle banche centrali lascia supporre che queste intendano rendere sostenibili i livelli di indebitamento degli stati e delle imprese con una loro monetizzazione di fatto.

E queste azioni impattano generalmente sui prezzi, stimolandoli al rialzo. Pertanto, meglio vendere a lungo e comprare a breve, stando a quanto ipotizzato da numerosi traders.

Dunque, i rendimenti restano storicamente molto bassi lungo la curva, per quanto stiano risalendo sul tratto più lungo. E così, il trentennale americano sembra essersi attestato all’1,50%, allontanandosi definitivamente dalla soglia dell’1%. Certo, una differenza va posta tra i “safe assets” e gli altri bond. I primi, tra cui Treasuries e Bund, sono oggetto di acquisti nelle fasi più tese sui mercati, per cui sovra-reagiscono alle crisi con una caduta dei rendimenti vertiginosa, risalendo quando la tensione si dirada. Fino alla piena normalizzazione della congiuntura economica globale, quindi, i rendimenti americani e tedeschi rimarranno bassi, tenendo le distanze con il resto dei bond e lungo l’intera curva delle scadenze.

giuseppe.timpone@investireoggi.it