Si terrà questa mattina ad Atene il penultimo board dell’anno della Banca Centrale Europea (BCE). Un evento che, a detta di un buon numero di analisti, dovrebbe essere interlocutorio. L’attesa è per l’annuncio di una pausa sull’aumento dei tassi di interesse dopo dieci strette consecutive in appena quattordici mesi. La lotta contro l’inflazione non è stata ancora del tutto vinta, ma lo stato dell’economia nell’Eurozona non lascia grossi margini di azione. Lo spettro della recessione aleggia in tutta l’area e già è realtà in contesti come la Germania. Tra l’altro, ragionano a Francoforte stessa, gli effetti dell’aumento dei tassi devono ancora dispiegarsi del tutto nei prossimi mesi.

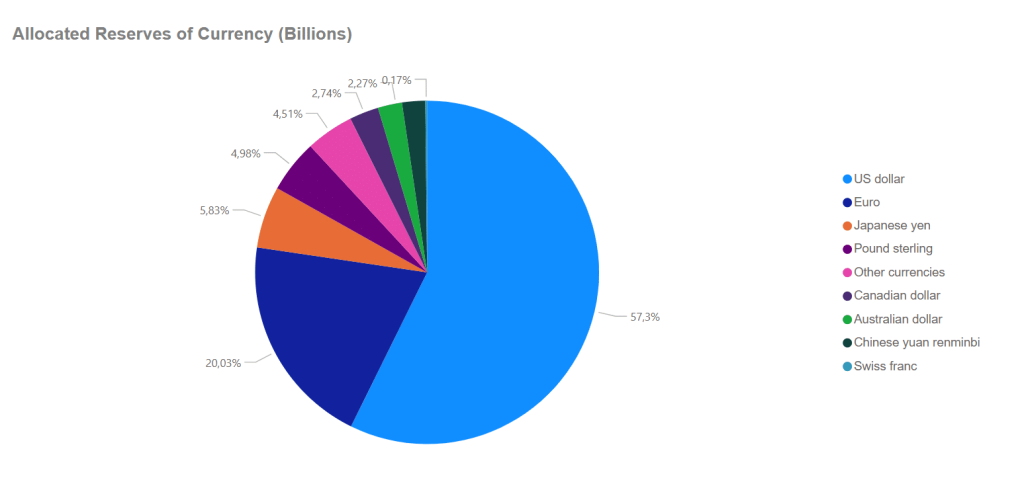

In sostanza, la BCE non avrebbe altra scelta che prendersi una pausa sui tassi. La verità è che potrebbe non alzare più il costo del denaro. Questo non significa che la stretta monetaria di per sé sia conclusa. Esistono svariate altre opzioni, che vanno dallo stop ai riacquisti dei bond con il PEPP all’aumento del coefficiente di riserva obbligatoria per le banche commerciali, passando per la variazione delle franchigie sui depositi bancari.

Pausa tassi con accordo fiscale implicito

C’è più di un assillo per Christine Lagarde. Da un lato la pausa sui tassi si renderebbe necessaria, dall’altro il petrolio resta sopra 90 dollari al barile e gli esperti sottolineano il rischio che possa rincarare nei prossimi mesi, tra tensioni geopolitiche e carenza dell’offerta. E poi ci sono i governi. Continuano a tenere alti i deficit per sostenere le rispettive economie con misure a favore di famiglie e imprese. Ciò complica i piani della BCE. Lagarde lo ha affermato esplicitamente in più di una conferenza stampa.

E anche oggi potrebbe rimarcare la necessità che i governi accelerino il taglio del deficit.

In effetti, l’immagine che Francoforte ha fornito nel recente passato è di un’auto in cui il guidatore con un piede frena e con l’altro accelera. In effetti, la BCE alza i tassi per frenare la corsa dell’inflazione, mentre i governi aumentano la domanda interna con la spesa in deficit e alimentano consumi e prezzi. Il richiamo avrebbe eventualmente oggi un senso più profondo: ok alla pausa sui tassi, ma deve esserci intesa anche sulla politica fiscale, altrimenti la stretta riprenderà a breve.

Aumento rendimenti aiutano BCE di Lagarde

Va detto che lo stesso Patto di stabilità, che rientrerà in vigore da gennaio, porrà un freno ai deficit statali. Finirà definitivamente l’era Covid della “pacchia” per i gestori dei conti pubblici. Gli immensi sussidi elargiti in questi anni hanno contribuito a stimolare l’inflazione. Un problema che ha accomunato Europa e Stati Uniti. Lagarde potrebbe sottolineare come la riduzione dei deficit serva a tutti i governi: a quelli con debito pubblico relativamente contenuto per contenere l’inflazione e ai paesi iper-indebitati come l’Italia per contenere gli spread.

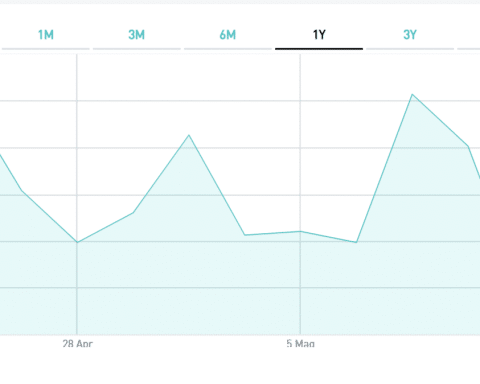

D’altra parte, la pausa sui tassi resta possibile per il semplice fatto che il mercato obbligazionario stia completando il lavoro delle banche centrali. Il “sell off” delle ultime settimane ha aumentato i rendimenti, di fatto restringendo le condizioni monetarie.

Da fine settembre, ad esempio, è come se dai T-bond americani sia arrivata una maxi-stretta dello 0,75%. Lo stesso Bund decennale è salito a ridosso del 3%. Offriva rendimenti negativi fino agli inizi dello scorso anno.

giuseppe.timpone@investireoggi.it